先说大家买保险都会犯的一个错误—看保险公司大不大。

平时我们买衣服、买手机或者买零食等等,都偏向于买大公司的产品,因为大公司产品的质量和口碑都有保证(典型代表:辣条)。事实也确实如此,大公司不管是衣服质量,还是食品安全,制作流程、审核标准都要比小公司更加严格。

但是,这种判断方式并不适用于保险。

一、保险公司的“老板”—银保监会银保监会是国家机构,主要负责管理银行业和保险业,也就是说,银保监会是所有保险公司的老大,所有保险公司都受银保监会的统一管理。

那银保监会是如何管理各保险公司的呢?其实很简单,就一个字:审。季审、半年审、年审,天天盯,天天审。

每次审核,都会曝光保险公司的各项指标。在各指标中,最重要是偿付能力指标。

什么是偿付能力指标?所谓的偿付能力,是指保险人可以偿还债务的能力,也就是说保险公司有没有能力赔付保险金。

在保监会监管体系下,要求保险公司:核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%,风险综合评级需在B类以上,这三个指标需同时达标才算合格:

2020年最全保险公司偿付能力排名榜baoxian.2239.com

2020年最全保险公司偿付能力排名榜baoxian.2239.com

比如排名榜中的中国平安第三季度偿付能力披露:

一般来说,保险公司不可能破产,在保险公司出现偿付能力不达标的情况时,银保监会就会介入管理,如果保险公司经营状况持续恶化,银保监会就会安排其他保险公司接管。

当然我们之前买的保险还是有效的,保单不会失效。具体案例请参考今年9月份“破产”的安邦保险(清算重组后叫“大家人寿”):

安邦申请解散并清算!我们的保单会有影响吗?baoxian.2239.com

安邦申请解散并清算!我们的保单会有影响吗?baoxian.2239.com

所以综合来说,保险公司大不大,经营好不好,跟我们没有一毛钱关系,只要我们买了保险产品,出了险,一定会有保险公司赔偿。我们更多的精力是要放在保险产品本身,看保险产品的“质量”如何。

二、重疾险产品的“标准”重疾险也叫重大疾病保险,它按照不同内容可以划分为很多种类。

比如,按照重疾赔付次数,划分为单次和多次赔付重疾险;按照是否有身故保障,划分为消费型和储蓄型重疾险;按照保障期限可分为定期和终身重疾险。

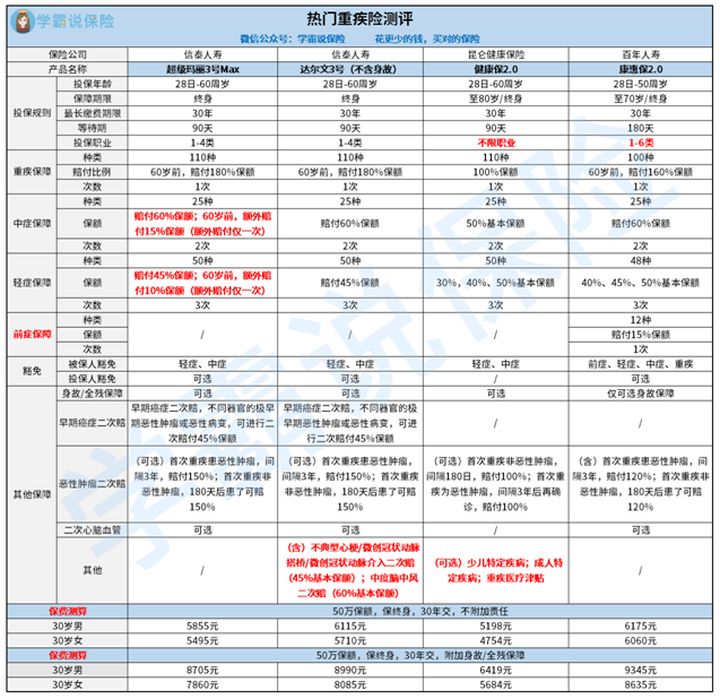

不同类型的重疾险的价格、保障内容和适用人群都有所不同。具体我以下面四款产品为例,给大家解释一下:

1、重疾病种类

银保监会规定:所有的重疾险都必须包含28种重疾,因为这28种重疾占据了95%以上的理赔。

现在所有的重疾险为了彰显自己保障全面,会把重疾种类扩展到百余种,像这种噱头大于实际的东西,大家看看乐呵一下就行。

因为28种高发重疾的种类、理赔标准,都是由国家规定的,所以我们对于重疾保障,没有什么可担心的。

2、中症、轻症疾病种类

关于中轻症,银保监会并没有明确的规定,这两项保障算是各保险公司“自创”的,不过虽说是“自创”的,但这两项保障非常实用。

中轻症算是早期重疾,就是重疾的早期形态。

比如一些高发轻症:心脑血管疾病、不典型心肌梗塞和轻度烧伤等,这些都可能恶化成重疾。

28种高发重疾对应着28种中轻症,但同样的,很多重疾险也会把中轻症的疾病种类扩展很多:

重疾险的轻症数量是不是越多越好?baoxian.2239.com

重疾险的轻症数量是不是越多越好?baoxian.2239.com

另外,由于中轻症并没有严格的规定,所以不同产品的中轻症理赔标准会不一样,有的产品比较严格,有的产品比较宽松,大家要注意分辨,如果大家不太明白也不用担心,我会在最后举例分析。

3、赔付比例

这个没什么好说的,目前重疾险赔付比例最高的是超级玛丽3号max。

超级玛丽3号max的重疾有180%的赔付(60岁之前);中轻症除了高赔付比例,也有额外赔付,在它之前,没有任何一款重疾险有中轻症额外赔付的。

目前重疾险赔付的平均水平大致是这样:

重疾100%赔付(最好有额外赔付);中症60%左右(赔付次数最少2次);轻症40%左右(赔付次数最少3次)。大家在买重疾险时,可以参考以上标准。

4、理赔门槛

我们在买重疾险时,会经常听到一句话“确诊即理赔”,这其实是个误区。

任何重疾险的理赔都是有理赔条件的,以“失去一眼”这项保障为例,A产品理赔要求:被保人眼球需完全摘除才可获得赔偿。而B产品理赔要求:被保人眼睛失明即可获得赔偿。

同时我们还可以发现,B产品理赔门槛明显宽松很多。

所以我们购买重疾险的时候,一定要看清楚合同里面的理赔条件,避免引起理赔纠纷: