大家先来回答学姐一个问题,如果给你两种类型的保险让你选择:

第一种是保障期间出险赔保额,保障期间不出险也不返钱;

第二种是保障期间出险赔保额,保障期间不出险,保障期满后就会返还一笔钱。

你选哪种?可能不少小伙伴都会选择第二种(储蓄型或返还型)保险吧,而大家普遍不看好的第一种保险就是“消费型保险”。但是储蓄型和返还型的保险真的比消费型保险好吗?消费型保险能买吗?

消费型保险和储蓄型、返还型保险的区别在哪里?感兴趣的小伙伴可以看看学姐的这篇文章:

消费型保险和储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

消费型保险和储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

消费型保险是什么?

消费型保险的错误看法有哪些?

什么是消费型保险?消费型保险是纯保障型保险,包含所有定期的、终身不含身故的保险。

说白了就是在保障期间,保险不出险的话,不赔付保额,也不会返钱。

举个例子:老王买了一款消费型保险,选择30年交,保障到70岁。老王在满70周岁时,保单并没有出险,这时候消费型保险保单责任终止,保险公司也是不会返钱的。

这时候不少小伙伴就会觉得,交了那么多保费,万一要是不出险不是很亏?

其实这是对消费型保险的一个错误看法,快来纠正一下:

为什么要选消费型保险?如果不出险保费岂不是白交了!baoxian.2239.com

为什么要选消费型保险?如果不出险保费岂不是白交了!baoxian.2239.com

1、消费型保险不出险,保费就白交了。

这个就是我们在第一部分说到的:不出险,就白交保费。

其实实际情况并不是这样的。还是老王买了一份消费型保险,虽然没出险得不到赔付,但是老王买到的是在70岁前的疾病保障,就算在这期间没有患上疾病,但是消费型保险保障也是存在的。

虽然你没出险,但保险公司一直在持续不断地为你提供疾病、意外等风险的保障,而你交付的保费,就是你享有保障的费用。所以这也是一个“等价交换”,不是损失!

而且,应该没有人买保险是冲着一定要出险的念头去的吧,所以,身体健康比什么都重要,不出险其实才是最应该谢天谢地的!

2、消费型保险不赔身故,保费也白交了。

消费型保险没有身故责任。所以有些小伙伴以为,买了消费型保险,要是身故是不赔的。但实际上,如果在保障期间身故了,消费型重疾也能拿到一笔钱。

这笔钱就是保单的现金价值,它是可以通过退保取出来的。因此,如果在保障期内身故,并不是一分钱都不赔的。

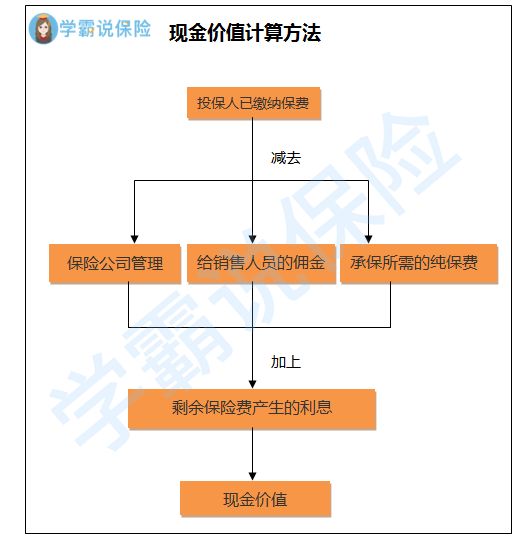

以下就是现金价值的计算方法:

消费型保险现金价值计算

消费型保险现金价值计算

3、消费型保险,不能保终身就是不好。

虽然消费型保险的保障期限比较短,和保终身的保险比起来会有些不足。但是,存在即合理,不然消费型保险也不会一直存在啦!

保终身的保险,保障时间更长,相应的出险的概率也更大,因此价格是一定会比消费型保险要高。

而我们买保险的消费者,并不是每一个都能有充足的预算去支付比较贵一些的终身保险,因此,保终身的保险更适合预算充足的小伙伴。

如果现在预算不足,我们完全可以先将眼下保障好,选择消费型保险,等到以后预算充足了,再进一步完善保障,未免不是一个更好的选择。

现在市面上的保险产品非常多,让我们看起来眼花缭乱的,所以学姐就做了这个对比表,哪些产品性价比最高,最适合你的需求,一看就明白了~

全国热门的136款重疾险对比表baoxian.2239.com

全国热门的136款重疾险对比表baoxian.2239.com

总结:

看了学姐以上对消费型保险的分析,大家应该对消费型保险都有一些简单的认识了吧。说实话,保险并不存在能不能买这一说法,主要还得看选择的产品适不适合你。

就像消费型保险,虽然大家觉得它不返还保费,看起来很亏的样子,但是其实不是的,我们并不是什么都没得到而“亏”掉了保费,我们的保费是拿来支付了这一期间的保障。

而且消费型保险对于预算不足的小伙伴是非常有优势的。小伙伴在买保险的时候一定要注意分析自己的预算和需求,这样才能选择到最合适的保险哦!