近日,在欧洲杯匈牙利对葡萄牙比赛前的新闻发布会上,C罗将面前的两瓶可口可乐移到了一边,并举起一瓶矿泉水,表示自己只喝矿泉水。

C罗这一小小的举动,竟使得可口可乐的市值损失一度高达40亿美元。

巨星效应带来的影响和品牌效应带来的影响是相辅相成的。国人消费的时候还是很认品牌的,而大家也觉得这套思想适合用于保险上,大部分人在买保险的时候会考虑规模比较大的公司,因此忽略了产品自身的保障。

友邦人寿和新华保险,许多人都没有听说过,而且,你们非常可能在选取保险公司时,就直接将它们剔除在考察范围之外。

友邦人寿跟新华保险属于“小公司”范畴吗?学姐相信你在看完我的文章之后,就会改变以往的旧观念。

名气是衡量保险公司优良的唯一标准吗?对此有疑惑的朋友,不妨看看这篇测评文:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、友邦人寿跟新华保险实力背景大起底!

学姐就从公司实力背景跟偿付能力这两部分内容,来为大家分析友邦人寿跟新华保险,研究一下友邦人寿跟新华保险是不是值得我们购买。

1、背景实力

>>友邦人寿

友邦保险控股有限公司及其附属公司(简称“友邦人寿”)是在香港联合交易所上市的人寿保险集团,覆盖亚太区内18个市场,注册资本高达人民币37亿元。

截至2020年12月31日,友邦人寿集团总资产值为3260亿美元。

对于友邦人寿,这篇测评文就介绍的比较具体:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

>>新华保险

新华保险成立于1996年9月,总部位于北京市,注册资本高达31亿,是一家大型寿险企业。

新华保险共设立1767家分支机构,保费收入约1093亿元,总资产规模超人民币7000亿元。在了解完友邦人寿跟新华保险的实力背景之后,来看看友邦人寿跟新华保险的偿付能力是否达标。

2、偿付能力

保险公司到底有没有能力付赔偿金是一个标准去帮助消费者判断它的偿付能力,属于保险公司的C位。

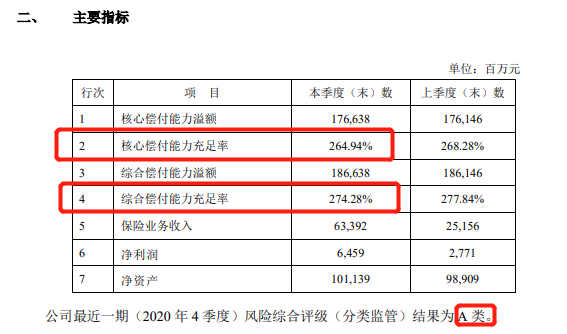

高于50%以上的核心偿付能力充足率是银保监会规定的,并且整体偿付水平充足率在百分百以上,风险评级为B级及以上的公司,偿付能力才能算达标。

以下分别是友邦人寿跟新华保险2021年第一季度的偿付能力报告:

友邦人寿2021年第一季度的偿付能力截图

新华保险2021年第一季度的偿付能力截图

友邦人寿和新华保险各项数据肯定是达到银保监会指定的标准的,意味着友邦人寿跟新华保险这两家保险公司是值得大家去购买的。

大家看过来咯,学姐将带来友邦人寿跟新华保险旗下热卖的两款重疾险——友邦传世如意跟新华健康无忧D1的对比,帮助消费者判断到底买不买这些产品。

二、买重疾险,友邦人寿跟新华保险哪家好?

在测评前要知晓一些信息,观察一下友邦传世如意跟新华健康无忧D1的横向对比图:

坦率的说,友邦传世如意和新华金康无忧D1可以大卖,缺陷十分明显!

1、保障内容严重缺失

不用说大家也都知道了轻中症保障呢重要性,倘若提前发现了极早期的恶性肿瘤(轻症的高发疾病之一),就能在病情加重之前提早治疗,一般来说,这个疾病的理赔门槛并没有重疾保障高。

但是,友邦传世如意与新华健康无忧D1都没有把轻中症保障包含在内,对于保障内容,有着缺陷!关于友邦传世如意,我们要掌握哪些?阅读这篇文章你就明白了:

《这3个缺点不知道,你的「友邦传世如意」白买了!》baoxian.2239.com

《这3个缺点不知道,你的「友邦传世如意」白买了!》baoxian.2239.com

2、重疾赔付比例低且没有额外赔

现在很大一部分重疾险都会在60岁设置分界线,六十岁之前一般大家都可以拥有额外赔付,让家庭的经济支柱们更有底气去面对重疾的风险。

但友邦传世如意跟新华健康无忧D1的重疾其他方面的赔偿是没有的,然后,赔付比例挺令人失望的。针对重疾,友邦传世如意仅有100%保额的赔付,新华健康无忧D1把现价或基本保额中金额比较多的作为赔付金额,该赔偿力度在市面上几乎是无优势的。

新华健康无忧D1的赔付比例低,投保人的保障得不到保障不仅在这一方面还有更多疾病得不到保障,读此文可以让你了解十分透彻:

《新华人寿健康无忧D1值得买?这些缺陷你未必hold得住!》baoxian.2239.com

《新华人寿健康无忧D1值得买?这些缺陷你未必hold得住!》baoxian.2239.com

3、实用保障太少

友邦传世如意跟新华健康无忧D1不能给予投保者某些反面的保障比如重疾方面,市面上非常多同类型产品加入了投保人豁免、恶性肿瘤二次赔付、心脑血管二次赔付等作为可选保障。

友邦传世如意跟新华健康无忧D1的可选保障极少,两者一比明显新华健康无忧D1的保障就更全面了!

大家想必也知道二次赔在高发重疾的重要性,比如说心脑血管疾病这种高发重疾,高发重疾中复发率较高就有心脑血管疾病,

相关数据显示,我国脑中风病人出院后第1年的复发率是30%,第5年的复发率高达59%。

这些数据清晰明了说明了心脑血管二次赔的重要性,好在达尔文5号焕新版针对此类重疾设置了二次赔付,为被保人抵御了不少的风险。倘若还是疑惑心脑血管二次赔是否这么重要的话,不如从这篇文章中来寻找答案:

《「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?》baoxian.2239.com

《「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?》baoxian.2239.com

一言以敝,虽然友邦人寿跟新华保险是属于很稳当的保险公司,不过对于旗下热卖的友邦传世如意跟新华健康无忧D1这两款重疾险大家是没有必要去购买的。

如今市面上有相当多保障内容全面且划算的重疾险供我们选择,有意向购买重疾险的小伙伴不用在友邦传世如意跟新华健康无忧D1这两棵树上吊死,可以先看了这份榜单做了对比后再决定:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "新华保险和友邦保险的保险对比好吗 买的人多吗"的图文回答,望采纳!