刚接到消息,在姐告国门社区调整为中风险地区不久后,云南瑞丽市政府又发布了最新通告,将其调整为高风险地区。

继广东地区疫情爆发后,云南疫情的走势也不太明朗,防疫成了人们的首要任务。

但是,面对疫情的侵袭,单靠日常防护又怎能够完全的将风险降为零呢,就我们群众而言,最关键的时刻还是需要保险出场呀!

谈及保险方面,那么就一定要说友邦保险和合众人寿这两家公司了,同为保险行业中的优秀企业,那么问题就来了,友邦保险跟合众人寿到底谁更值得选择呢?

今天学姐就从几个方面出发来进行对这两家公司的对比测评,不防来看看看友邦保险跟合众人寿这两家重疾险吧,看看哪一家更优秀。

还有很多对保障了解的还不是很深的朋友,下面这篇文章非常适合你:

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

一、友邦保险跟合众人寿靠谱吗?

学姐遵照公司实力与付偿能力,把友邦保险跟合众人寿这两家公司进行比较,看看友邦保险跟合众人寿是否值得信赖。

1、背景实力

>>友邦保险

友邦保险是在香港联合交易所上市的人寿保险集团,覆盖亚太区内18个市场,注册资本高达人民币37亿元。

截至2020年12月31日,友邦保险集团总资产值为3260亿美元。

这篇测试文将友邦保险讲得更具体一些:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

>>合众人寿

合众人寿于2005年1月28日成立,注册资本为42.8亿元人民币,至今已发展成为一家拥有1000多亿元总资产的全国性保险公司。

在2020中国民营企业500强榜单中,合众人寿保险公司位列第479位,足以证明合众人寿的实力了。

2、偿付能力

衡量保险公司是否有能力偿付赔偿金的重要标准之一就是偿付能力,可以说是保险公司的生命线。

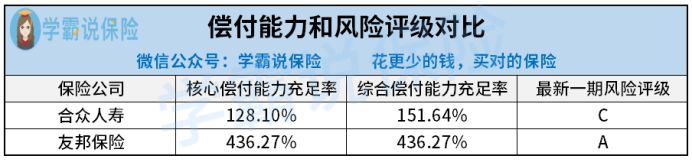

银保监会规定,核心偿付能力充足率在50%以上,综合偿付能力充足率在100%以上,风险评级为B级及以上的公司,偿付能力才能算达标。

友邦保险跟合众人寿都有2021年第一季度的偿付能力的报告,大家可以比较下:

最新的风险评级出来了,为什么合众人寿评级怎么是C?意味着合众人寿不太好?

不能只看一时的结果。合众人寿之前一直比较稳定,稳定在B级以上,公司出现了下滑的现象,这个季度出现了问题,回升的机率和公司是否改正有关,公司目前正在整改,回升机率很大。

而且偿付能力也只是我们考察保险公司的一项标准,并不是唯一标准。

如果你想知道有关保险公司更多的信息,移步到这里看详细情况:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

大家可以跟学姐一起看看这两款热卖的重疾险,都是友邦保险跟合众人寿旗下的——友邦传世如意跟合众爱健康2021的对比,来看看这两款产品究竟值不值得我们投保。

二、热销重疾险对比,友邦保险跟合众人寿谁能胜出?

先来看看友邦传世如意跟合众爱健康2021的横向对比图:

不得不说,这两款产品确实有点让人失望!

>>投保条件方面

市面上太多重疾险都有保定期和保终身可选,友邦传世如意跟合众爱健康2021却一点也不给力,都没有提供这两个选项。

友邦传世如意却只可以选择保终身,合众爱健康2021对于只保定期优势这方面很大。

在缴费期限方面,合众爱健康2021最长可选的期限长达30年交,我们也认可这是一个很好的优点。而友邦传世如意最多只能选择20年交,这样还是会给被保人带来一定的经济压力。

有关缴费期限的选择,以下这篇文章讲述的非常全面:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

>>基础保障方面

合众爱健康2021是不具备中症保障的,而友邦传世如意更离谱,轻症中症都不保,这两款产品的保障内容缺失是比较严重的。

轻中症保障的重要性是可想而知的,倘若提前发现了高发轻中症,要对轻中症提前采取治疗措施,防止它转化为重疾,况且,轻中症的理赔门槛较重疾来说更低。

得到了最基本的保障层面,友邦传世如意与合众爱健康2021的保障方式都不如优质重疾险更有优势啊!

>>可选保障方面

拥有高发重疾二次赔的最基本保障,才最具有实用意义,这对友邦传世如意和合众爱健康2021来说,无非是最遗憾的事情。

癌症的复发率挺高的,它属于高发重疾的一种。

大量临床经验表明:癌症患者术后1年复发率为60%,至少80%患者在5年内死于复发和转移。

二次赔付对于癌症患者来说有举足轻重的作用,也能让被保人更安心的接受治疗。

友邦传世如意以及合众爱健康2021不打算设癌症二次赔,在高发重疾二次赔相关问题上的设置缺失严重,真的太不让人满意了!

若你们还是不清楚癌症二次赔会有多重要的小可爱们,建议你有空的时候看看这篇文章:

《癌症二次赔有必要附加吗?关键看这里!》baoxian.2239.com

《癌症二次赔有必要附加吗?关键看这里!》baoxian.2239.com

总结:虽然友邦保险跟合众人寿是两家极其可靠的保险公司,但他们公司热卖的友邦传世如意跟合众爱健康2021却不咋地,保障的缺失真的是太严重了!

所以小伙伴在购买重疾险时最好不要只认准一家,要在将产品进行比较之后再购买。

榜单里有学姐精心为大家挑选的一些重疾险,有兴趣的朋友自行查看:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上内容是本期关于产品的全部测评朋友们下期再见!

以上就是我对 "和合众保险比较友邦保险重疾险更靠谱吗"的图文回答,望采纳!