2021年8月2号,腾讯网报道:银保监会发布行政处罚决定书,某安保险公司因自营网络平台宣传销售页面欺骗投保人等四项违规事由,合计被罚145万元。

随着互联网的发展,互联网保险为吸引客户而做一些不合实际的宣传的问题也是逐渐显露出来,大家都是胆战心惊的,

在保险的配置方案中,重疾险总是都在计划之中的,那一款好的重疾险应该具备哪些内容?看完这份只指南就知道了:

《购买保险擦亮眼,不要掉入重疾险的陷阱里》baoxian.2239.com

《购买保险擦亮眼,不要掉入重疾险的陷阱里》baoxian.2239.com

由于经常会遇到虚假宣传的事件,学姐今天分别通过以复星联合和富德生命人寿两家保险公司为例来说,就实力和重疾险产品保障这两个方面了解一下,看看这两家保险公司怎么样?

一、复星联合和富德生命人寿的实力大比拼!

复星联合和富德生命人寿这两家保险公司的保障能力,学姐关键就从保险公司的背景和偿付能力这两个点来细细说明。

1、保险公司的背景

>复星联合

复星联合健康保险(Fosun United Health Insurance),是由复星集团等6家股东共同发起、于2017年年初成立的专业健康保险公司,注册资本人民币5亿元,总部位于广东省广州市。

根据《保险法》规定,设立保险公司的注册资本最低限额为人民币2亿元,注册资本必须为实缴货币资本。

复星联合的注册资金超过了《保险法》的基本要求,还是很有实力的!

由于文章篇幅关系,跟福复兴联合相关的所有内容都整理到这里了:

《复星联合健康保险公司靠不靠谱?这款产品我劝你慎重考虑!》baoxian.2239.com

《复星联合健康保险公司靠不靠谱?这款产品我劝你慎重考虑!》baoxian.2239.com

>富德生命人寿

富德生命人寿保险股份有限公司(以下简称“富德生命人寿”)是一家全国性的专业寿险公司,成立于2002年3月4日,总部位于深圳。

股东由深圳富德金蓉控股有限公司、深圳市国民投资发展有限公司等资金雄厚的企业构成。

公司现注册资本117.52亿元,总资产超4800亿元,目前共拥有35家分公司、1000多个分支机构及其服务网点,十度入选“亚洲品牌500强”。

可见,富德生命人寿的还是有一定影响力的!

当然,你是不是就以为富德生命人寿的资料就这么一点点?那你就错了,想更进一步了解详细内容请点击这里查看:

《富德生命人寿保险靠谱吗?扒完它家的万能险,我无语了》baoxian.2239.com

《富德生命人寿保险靠谱吗?扒完它家的万能险,我无语了》baoxian.2239.com

2、保险公司的偿付能力

偿付能力是指保险公司偿还保险赔偿金的债务能力,偿付能力越好,就意味着理赔的风险越小。

那这两家保险公司(复星联合和富德生命人寿)的偿付能力如何?

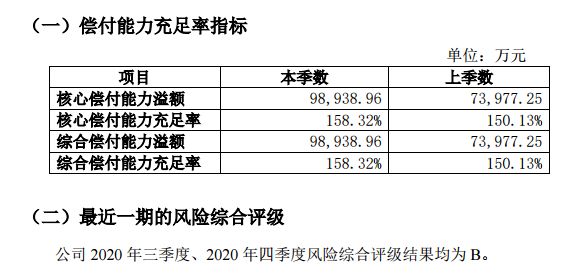

>>复星联合

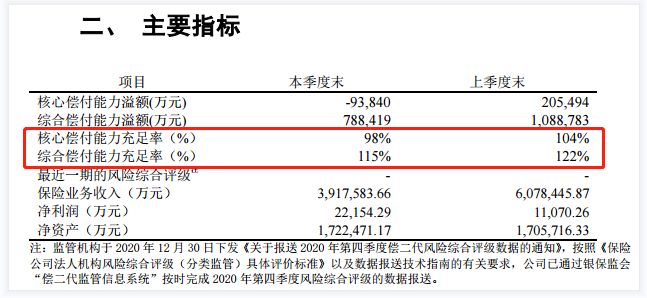

>富德生命人寿

根据银保监的规定,需要达到保险公司的以下条件,在偿付能力方面其是合格的:

其一,综合偿付能力充足率最低不能低于100%;

其二,核心偿付能力充足率不能低于50%;

其三,风险评估等级为B类以上。

我们可以在复星联合和富德生命人寿的官方图上清楚的了解到:这两家保险公司关于在偿付能力方面已经是合格的水平,真的非常出色了!

因此,无论看背景还是看偿付能力方面,复星联合和富德生命人寿都值得信赖!

话虽如此,可保险公司实力强劲可不代表旗下的重疾险就很好,那复星联合和富德生命人寿旗下的重疾险物有所值吗?用产品说话!

二、复星联合和富德生命人寿的重疾险,哪家产品更好?

按照惯例,学姐首先给大家送上富德生命人寿惠宝保跟复星联妈咪保贝新生版的对比表:

根据上述两款产品比较后,学姐对文章内容进行一下总结归纳:

1、追求重疾多次赔付,推荐惠宝保

惠宝保是一款重疾险,它对重疾多次赔付,保障120种重大疾病,并且最多可以赔付5次,10周岁时重疾确诊的时间,赔付50%基本保额可额外获得,一样,重疾在40周岁之后确诊了,可以获得50%的基本保额。

倘若是投保的保额为50万,若是被保人的重疾是在10岁或者40周岁这个阶段确诊的,最后入手就有70万元。若是将这笔钱用于补偿医疗费用和康复费用是完全够了。

那还有一些更具体惠宝保测试的内容,请浏览这篇文章:

《富德生命惠宝保少儿重疾险的3个缺点,买前必看!》baoxian.2239.com

《富德生命惠宝保少儿重疾险的3个缺点,买前必看!》baoxian.2239.com

2、追求少儿特定疾病保障力度,推荐妈咪宝贝新生版

这一款妈咪宝贝新生版的保障责任非常全面,作为一款重疾险,专门针对少儿的,在少儿特定疾病保障方面做得非常棒,保障20种少儿特定疾病,最多可赔200%基本保额,5种少儿罕见疾病,最高可赔付300%基本保额。

更关键的是,妈咪宝贝新生版还可选少儿意外医疗,只要没有满25周岁,在每年少儿意外医疗保险金被给付的金额有1万。

此外,妈咪贝保新生版还包含少儿接种意外住院津贴,如果25周岁以前生病住院了,每天都可以得到200元的住院津贴,最多补偿90天,如此算下来不会是一笔小数目哦~

要是对妈咪宝贝新生版感兴趣的小伙伴,点击进入这里:

《新产品妈咪保贝新生版,还是有这些不足......》baoxian.2239.com

《新产品妈咪保贝新生版,还是有这些不足......》baoxian.2239.com

三、学姐总结

总的说起来,复星联合与富德生命人寿这两家保险公司对比来说,实力不分胜负,都是值得大家信赖的保险公司。

然而复星联合和富德生命人寿中的重疾险,进行对比分析的是妈咪保贝新生版和惠宝保这两款少儿重疾险,特点都大不相同的,不同的人群适合不同的少儿重疾险,各位宝爸宝妈可根据学姐以上的建议为孩子选择重疾险。

以上就是我对 "复星联合对比富德生命人寿哪家的重疾险产品更全面"的图文回答,望采纳!