45岁的人群,家里的经济来源都靠他们,担负起 重大的家庭责任,一边是赡养父母,一边还是要抚养孩子,孩子还小,需要父母的帮助。

尤其是45岁的人群,还可能需要偿还房贷,车贷等各种贷款,如果不幸罹患了重疾,那么被保人和他的家庭也要面临巨大的压力,上面这些家庭责任又有谁会担负起重任呢?

对于45岁的人来讲,拥有重疾险作为保障很有必要,如何选择才更划算?今天学姐给大家推荐几款来看看~

深入了解前,这份购买重疾险的避坑攻略还是建议大家先收藏起来:

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com废话不多讲,马上开始给大家介绍几款优秀产品~

重疾险有两种,分别是单次赔付重疾险和多次赔付重疾险,为大家介绍下面这几款产品:

一、适合45岁买的单次赔付重疾险,我推荐同方全球凡尔赛1号!

推荐【同方全球凡尔赛1号】的原因是什么,主要的原因有这款产品幕后的承保公司同方全球人寿保险公司,是一家外资公司。

大家要清楚,外资公司比较重视公司的名声,毕竟中国的市场对于他们来说还是非常重要的,所以保险的理赔方面还是挺靠谱的,所以大家不用特别操心。

基于本文内容长度有限制,这里为大家介绍了更多关于同方全球人寿保险公司的背景内容:凡尔赛1号产品图具体是怎么样的呢,一起来看看:

由图可知,凡尔赛1号可投保的年龄涵盖了出生满30天至55周岁,所以45岁的人群还是可以投保的,所以可以放心来看。

当然学姐之所以推荐这款产品,有以下两个理由:

1、部分疾病的核保条件宽松

45岁的朋友,可能身体多多少少有些疾病,而投保重疾险要处理的第一个事项就是健康告知,保险公司有很大概率因为被保人身体的一些毛病而拒保。

可凡尔赛1号并非如此,核保不会太苛刻,比如像癫痫、重症肌无力、淋巴结肿大、肺结节、萎缩性胃炎、强直性脊柱炎、尿酸偏高、肝血管瘤、胆囊结石、子宫肌瘤、地中海贫血等相关异常或疾病,凡尔赛1号都有机会标体承保哦!

如若因为疾病而导致你不能购买重疾险,不如研究研究这份投保攻略,有什么问题的话可以参考一下:

《超全攻略:各类疾病能不能投保?如何投保?》baoxian.2239.com

《超全攻略:各类疾病能不能投保?如何投保?》baoxian.2239.com除此之外,不少的重疾险产品,在健康告知里都会包括女性相关疾病的问题,但是女性在凡尔赛1号中没有额外的健康告知限制,类似妊娠期,妊娠期并发疾病或者女性专属疾病这些内容都是不会问的。

2、癌症提供3次赔付

根据数据分析结果显示,癌症一般在40-60岁时候发病率较高,说白了就是希望45岁朋友们一定要留心这个高发疾病!

除上述内容外,还有很多数据表明:癌症患者在第一个手术后1年的复发率为60%,患者5年内因癌症复发或转移而死亡的概率为至少80%。

而且大家都知道治疗癌症需要不少的钱,少说也要30万元左右,假如重疾险包含了大家比较关注的癌症多次赔付保障,那对癌症患者来说是个好消息!

凡尔赛1号不仅涵盖了多次赔付保障,而且这个最高次数都是3次,这赔付力度已经是顶尖的水平了!

有关凡尔赛1号的更多测评可圈可点之处,我都放在这个链接里了?不打开看看就错过一次吃大瓜的机会了:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com阐述完了单次赔付重疾险,下面是多次赔付重疾险的部分,45岁的小伙伴请看好!

二、适合45岁买的多次赔付重疾险,我推荐信泰如意金葫芦初现版!

接触过保险公司的人比较清楚,其实信泰人寿旗下的产品很多都属于网红产品,其中就有超级玛丽系列、达尔文系列等。

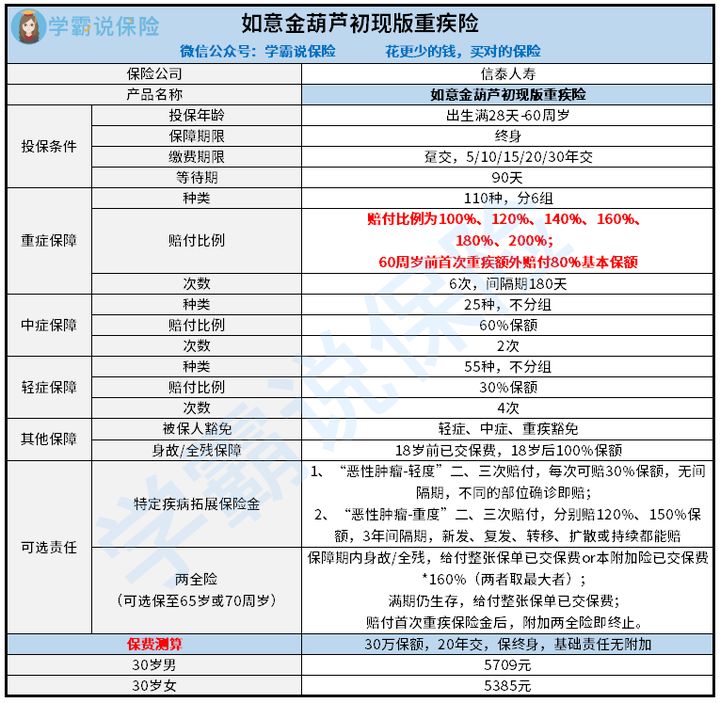

但是我推荐的产品是这款【信泰如意金葫芦初现版】,产品适不适合买?我们先对产品图进行一下了解:

这样看一下,信泰如意金葫芦初现版在保障内容方面的设置十分丰富,不仅重疾、中症和轻症齐全,对于特定疾病拓展保险金、两全险的附加责任也有供应,客户的需求在一定程度上提高了满意度。

但是,学姐力荐这款产品主要是因为它的保障力度很大,比如重疾保障分组为6组赔付次数累计有6次,最多会偿付200%保额,并且在60周岁内第一次罹患重疾,将会额外偿付80%保额。

要怎么理解这个意思呢?打个比方,若是年龄为45岁的老刘选择购买了信泰如意金葫芦初现版保额是50万,符合合同要求的重疾不幸在次年确诊。

那老刘不但能拿到50万元的基础保额,还可额外得到理赔金40万,也就是可以拿到90万块,这笔理赔金足以抵挡一次重大疾病的突袭,蛮优秀的!

此外,信泰如意金葫芦初现版的投保年龄范围为出生满28天至60周岁,年龄在45岁的朋友也在这个范围之内,加上如果没有足够的预算,那这些朋友就适合选择30年交,每年平摊下来,缴纳的保费会更少,而且更大几率去触发保费豁免条款。

时间没有那么多,对信泰如意金葫芦初现版非常有兴趣的小伙伴,可以浏览一下这篇文章:

《如意金葫芦初现版重疾险的这些亮点,买前要看!》baoxian.2239.com

《如意金葫芦初现版重疾险的这些亮点,买前要看!》baoxian.2239.com综上所述,45岁人群可以投保的重疾险产品还非常多,学姐只是推荐两款比较受欢迎的产品给各位小伙伴。

还想认识更多重疾险产品的小伙伴,就瞅瞅这份重疾险对比表吧,可能会挑到适合自己的:

《全国热门的136款重疾险对比表》baoxian.2239.com

《全国热门的136款重疾险对比表》baoxian.2239.com学姐要科普的内容就是这些了,希望对大家有帮助!

以上就是我对 "45岁配置重疾险得注意哪些"的图文回答,望采纳!