近段时间,有位女患者被确诊得了罕见的胸膜间皮瘤,她才21岁,因病情恶化,癌细胞进一步影响到头部,没办法做手术了,当生命到了最后时刻,她反复提醒大家看她的双眼,捐了眼角膜,让两个人的眼睛恢复了健康,感动了千万大众。

年纪不大就感染疾病去世了,让父母白发人送黑发人是非常痛苦的!

因而如果想要转移风险,建议年轻人购买一份寿险,确保自己遇到了麻烦,家里人能拿到一笔赔偿款,也算是经济上的补偿,华贵人寿的大麦正青春2020定期寿险特别适合年轻人来进行购买。

但由于保险新规的发布,现在所有互联网保险都将在12月31日前下架,这款大麦正青春2020定期寿险也不例外,所以现在的年轻人都在考虑要不要投保,那么接下来学姐就来和大家一起分析一下。

分析之前,提议大家先熟悉定期寿险的具体内容:

《定期寿险是什么?适合哪些人买?你想知道的都在这里!》baoxian.2239.com

《定期寿险是什么?适合哪些人买?你想知道的都在这里!》baoxian.2239.com

一、华贵大麦正青春2020定期寿险有什么保障?

学姐先给大家看看这份华贵大麦正青春2020定期寿险的保障图:

下面学姐直接下结论:

1、投保规则

(1)投保年龄范围小

华贵人寿大麦正青春2020定期寿险是为18-40周岁这个年龄范围量身打造的,正好适合年轻人入手。

和现在市面上很多允许从0岁到60岁甚至70岁的人投保的寿险产品比起来,这样的投保范围小!

单是看大麦正青春2020定期寿险名字里关于“青春”二字,能知道它是专门为青年人群为设计的,不支持40岁以上的小伙伴们投保也算合理。

不仅如此,18岁以下的小孩不适合选择寿险,保险法针对未成年人的身故赔付是有限制的,在未满10周岁身故的情况下,保险最多赔付20万,10-18周岁则最多可赔付50万,就算你买了几十甚至上百万的保额,都只可以按规定赔付,所以孩子买寿险不是特别划算。

假设有些家长想要给未成年的孩子买保险,各位家长赶紧参考参考下面的配置方案吧:

《孩子有没有必要买保险?一篇文章解决你的所有疑惑!》baoxian.2239.com

《孩子有没有必要买保险?一篇文章解决你的所有疑惑!》baoxian.2239.com

(2)保障、缴费期限选择灵活

如今大麦正青春2020定期寿险的保障期限有保20/30年,当然啦,选择保至60岁、65、70岁也是可以的,倘若条件允许,那就可以选择更长的保障期限,比如18岁选择保至70周岁,未来长时间里都能被保险公司保障了。

缴费期限也比较不错,最长的缴费期限可以达到30年,保费分摊后每年的缴费压力瞬间小了很多,这一点对于那些比较拮据的人来说可谓是非常友好。

(3)投保条件宽松

大麦正青春2020定期寿险只有3条健康告知,大大增加了顺利投保的概率。

像保障型保险通常情况下都会设置健康告知,但是这也变成了大多数身体状况不好的人投保时的最大障碍,健康告知的内容比较少的话,像身体出了一点小毛病的人,好比甲状腺结节患者就有正常投保的资格。

大家可以从这篇文章中了解到关于健康告知的详细内容:

《投保时,健康告知有什么小技巧?》baoxian.2239.com

《投保时,健康告知有什么小技巧?》baoxian.2239.com

而且,1-6类职业可以选择这款产品,对高危职业的人来说比较好,涵盖的免责条款少,倘若被保险人没有作奸犯科,保障期间不幸身故或全残,都可以获得赔付。

从这三方面来看,大麦正青春2020定期寿险的投保条件对于很多人来讲还是很不错的!

2、保费逐年递增

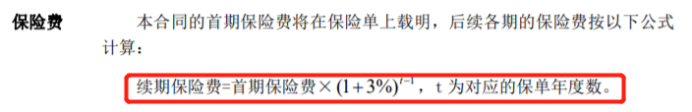

大麦正青春2020定期寿险的保费挺特别的,保费每年增长3%:

学姐认为这样设定挺人性化的,当前要讲的是18岁及以上的青年大多还是学生,20岁出头的大多是刚步入社会也没有太多收入,以保费逐年增长的形式,使前几年保费较为便宜,减轻投保人前期保费压力,随着被保人经济收入的增加,此时保费的增加,不会带来特别大的影响。

大家可以通过这篇测评文章,再深入了解了解关于大麦正青春2020定期寿险的内容:

《人见人夸的大麦正青春,要小心这些陷阱了.....》baoxian.2239.com

《人见人夸的大麦正青春,要小心这些陷阱了.....》baoxian.2239.com

二、华贵大麦正青春2020定期寿险有收益吗?

在网友的咨询过程中,学姐还发现有不少人会问到大麦正青春2020定期寿险的收益。

虽说定期寿险的保单也是有现金价值的,但是学姐劝各位小伙伴还是不要太过于重视这方面了,其根本原因是因为定期寿险属于消费型的保障型保险产品,因此,这类寿险的现金价值一般情况下都是比较低的,来看看大麦正青春2020定期寿险的收益演示就懂了:

按30岁男性投保50万保额,保到70周岁为止,分30年交费计算,不难看出,大麦正青春2020的现金价值跟保障时间是有关联的,它会跟着保障时间的增加而增加,不过增长速度很慢而且增加的金额还很少,而今最高到保单第30年也只有2.9万左右的现金价值,还没超过累计保费,并且保障期满时,被保险人保单的现金价值会归零。

像有些朋友实在想买到有收益的寿险,增额终身寿险就是一个不错的选择,这类寿险还覆盖了理财的功能,但是这类保险比较适合高净值人群投保。

感兴趣的朋友可以通过这篇文章了解增额终身寿险:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

综上所述大麦正青春2020定期寿险真的是一款专为年轻人量身打造的定期寿险产品,性价比高,很适合没有太多收入、前期保费预算不足、身负房贷、车贷等人士购买。

可是要注意,现在包括大麦正青春2020定期寿险在内的所有互联网产品都将在2021年12月31日前下架,有想法投保的朋友一定要把握时间。

假使还想要去认识一下其他寿险,可以把这十款比较好的寿险了解一下:

以上就是我对 "华贵人寿华贵大麦正青春2020定期寿险性价比"的图文回答,望采纳!