新华保险相信大家都听说过,这是国内知名度相对而言比较高的保险公司了。

最近几年,国内保险业有了很好的发展,也有许多像光大永明这样的公司,如新星般冉冉升起。

那么论起实力,这两家保险公司谁更胜一筹呢?两家的产品比较起来谁更厉害?

下面,学姐就针对这个问题,进行一番详细的对比和说明。

大家看分析之前,不妨先了解一下,看看保险公司都有哪些评判标准:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、新华保险和光大永明实力大盘点!

1. 公司实力比拼

新华人寿保险股份有限公司(简称新华保险),成立于1996年9月,总部位于北京市,是一家大型寿险企业。

2020年,新华保险实现总保费收入1595.11亿元,营业收入2065.38亿元,总资产达10043.76亿元,连续多年入围《财富》中国和《福布斯》双料500强。

新华保险建立了覆盖全国的销售网络,拥有36309名内勤员工及60.6万名营销员,为3320.5万名个人客户及8.8万名机构客户提供全面的寿险产品和服务。

光大永明人寿保险有限公司,简称“光大永明”,成立于2002年,注册资本54亿元。

经过十余年的发展,光大永明人寿已在全国开设了24家省级分公司,业务范围覆盖了全国80%的人口区域。公司已形成200多人的管理团队和3000多人的营销队伍。

2019年5月起,光大永明人寿正式成为中国羽毛球协会首席合作伙伴、中国国家羽毛球队首席赞助商,实力开启品牌化发展新征程。

总体来说,新华保险和光大永明都有很强大的实力,不过资金和规模更好的是新华保险。

2. 偿付能力比拼

赔付能力的意思就是保险公司能否赔得起合同约定的保额。

要看一个产品的偿付能力合不合格,就要看它有没有同时满足下方的三个条件:

❶ 核心偿付能力充足率在50%以上;

❷ 综合偿付能力充足率在100%以上;

❸ 风险综合评级B级及以上。

经两家公司2021年度信息披露报告来看,新华保险和光大永明最新一期的风险评级都是A。

我们再来瞅瞅两家的赔付能力数据对比。

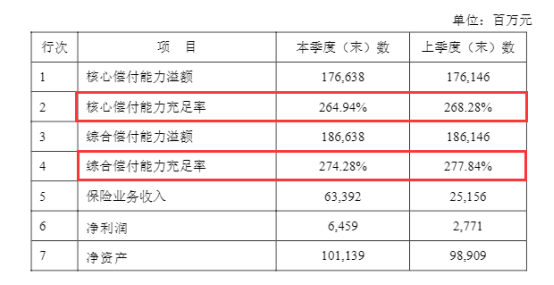

新华保险2021年第1季度偿付能力信息:

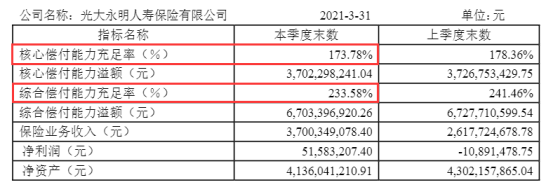

光大永明2021年第1季度偿付能力信息:

从图中可以看出,光大永明的偿付能力比新华保险要略低一点。

只不过二者在于赔付能力方面上是远远超过于水平线的,赔不起这个问题是不用在意的。

学姐为了让大家更透彻的了解,专门挑选了两种常见的评判标准对这两家公司进行对比,篇幅有限,大家要是还关注这两家公司对比情况,大家可以先看一下专家怎么说的:

《新华保险好不好?公司大揭秘,产品大扒皮,全在这篇文章里!》baoxian.2239.com

《新华保险好不好?公司大揭秘,产品大扒皮,全在这篇文章里!》baoxian.2239.com

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》baoxian.2239.com

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》baoxian.2239.com

这两轮比拼,光大永明都比新华保险更差一些,难道从上面的这些结论中就可以看出新华保险比光大永明好吗?

别急着下定论!

毕竟大家选择的是产品,公司实力和产品好坏没有必然联系。

二、新华保险和光大永明王牌产品全面比拼!

学姐选取了两家公司的王牌重疾险——新华人寿的健康无忧C6和光大永明的爱多多(尊享版)进行对比分析。

大家可以看看保障对比图:

下面学姐就从投保规则、保障内容等方面将这两款重疾险产品进行具体分析。

1. 投保规则大pk

健康无忧C6和爱多多(尊享版)都是终身重疾险。

但是从可以投保的年龄看出,健康无忧C6是不支持60岁以上的人投保的,它的上限是60岁,而爱多多(尊享版)最高可投保年龄是55周岁。对比来说,健康无忧C6更适合广大老年人群体。

而关于市面上重疾险最优30年的长缴费期,两者都拥有,从这部分可以看出两者势均力敌。

经过了解知道,它们都有等待期,爱多多(尊享版)等待期有90天,而健康无忧C6的等待期长达180天,我们消费者需要独自承担风险的时间足足多了一倍,简直辣眼睛。

因而,在投保规则这块,健康无忧C6和爱多多(尊享版)它们都有自身的缺陷,谈不上谁更好。

2. 保障内容的较量

不过在这个基础保障这个方面,健康无忧C6和爱多多(尊享版)都做到了轻症、中症、重疾保障齐全。

但这两款产品的中症赔付比例都是一样,只有50%保额,和市面上最杰出的60%保额相比起来,如果说它们都买50万保额的话,中症出险就比别人要整整少赔5万元,

谁都是这么认为的,我买了保险就意味着买了保额,要是风险来临时,这个时候能帮助我们的也只有充足的保额了。

所以,健康无忧C6和爱多多(尊享版)在赔付比例方面就不够大方了。

从保障内容来说,这两款重疾险各有各的缺陷,整体性价比不尽人意,需要进一步提升。

有对比才能差别,直观的差别需要您自己去发现,下面是学姐挑选的十款性价比比较高的产品可供大家自行对比:

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

三、总结

总体来说,虽然新华保险和光大永明的公司规模强大、偿付能力良好,然而它们家王牌产品的表现并没有很出类拔萃。

所以买保险的时候,就要看这个保险公司要看这个公司的产品好不好,因为产品是否值得购买还是要从产品本身出发,单纯考量公司实力并不可取。

以上就是我对 "新华人寿相比光大永明哪家的保险更应该买"的图文回答,望采纳!