据不完全统计,全国新冠疫情现在已经被定为高风险地区的有五个了,另外还有178个中风险地区。

不少地区的公共场所暂停营业,像影院、旅游景点等场所就暂时关闭了。

这些事情变成了亲身经验后,更多的人意识到提前做好防护、保障的重要性。

除了病毒以外,关于常见的重大疾病,也要提高保障意识。我们是不能准确预测疾病到来的,但是我们可以提前预防疾病的到来。

尤其39岁左右的成年人,是病不起的,这个时候就需要事先买一份重疾险。

重疾险的作用都有哪些,我们来看看:

一、39岁买重疾险需要买多少保额?

人所共知,一旦不幸患上重大疾病,其治疗费用往往会给患者家庭带来经济重磅一击,买重疾险就是为了防止这样的情况发生,重疾险的赔偿金就转移经济风险。

而能享有多少赔偿金,要看重疾险配置了多少保额,在我们决定购买重疾险时,一定要给购买足够的保额。

大家在购买重疾险时,学姐建议最起码配置30万保额。比方说整个癌症治疗过程最起码需要30万左右的医疗费用,因此,39岁左右的人买30万保额的重疾险刚刚好。

购买50万保额则更宽绰,这样就有一部分多余的钱,能补偿你患病期间内的收入损失,

如果处在一线城市的人群,消费水平高,还需要把保额买得更足。

这点要注意一下,重疾险的保额是与保费挂钩的,保额变高,保费也会变高,所以我们还是要根据自身的经济情况购买合适的保额。

39岁的你保额应该买多少才最合适,看看下面这篇文章后便可知道:

二、39岁究竟该怎么买重疾险合适?

买重疾险可不止有保额这一项值得我们注意的,39岁左右的人购买重疾险,千万要注意这几个方面

1、保障期限优先考虑终身

重疾险保障期限可以选择定期,也可以选择终身,学姐建议经济预算很多的情况下,尽量选择保终身的,依照数据显露,我国2020年人口的平均寿命早就达到了77.3岁了,若是39岁的你购买了一款保至到70岁的重疾险,到期之后我们任然活的好好的,还想去购买保险,可能会因年龄和身体的问题而买不到,倘若选择终身保障,余生都有保障。

只在预算不足的情况下,我们才而求其次,就只能选择定期保障。

要重视的是,我们不该为了得到充裕的保障期,而减少保险额度来拉低保险费用,重疾险保额和理赔时能拿到多少赔偿金之间是有直接联系的,要想在得病时把经济风险转移就要有足够的保险金,

重疾险是选择保定期还是保终身,这篇攻略会给大家提供一些建议:

2、重大疾病保障要到位

很多高发重大疾病都会在中年阶段开始爆发,39岁的人群最好买保险预防疾病风险,毕竟这年龄也算是踏入中年群体了。

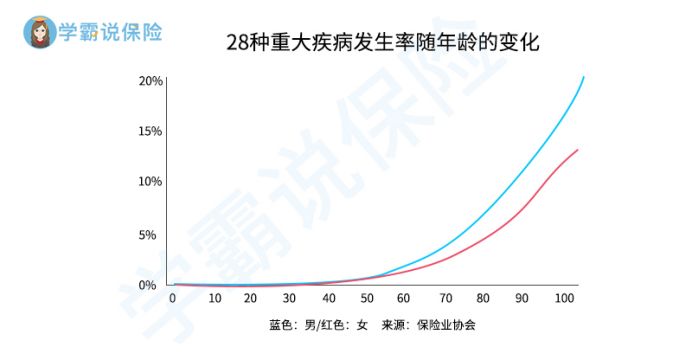

重疾险实事求是来讲就是能够保障重大疾病,重疾险产品必须要有全面的疾病保障内容,特别是银保监会规定必保的28种疾病一定要包含在里面,最齐全的是对应的中症、轻症疾病也都保障进去了。

重疾险所保障的疾病包括哪些呢,学姐在这里给大家都一一举例出来了:

三、39岁买重疾险有什么产品推荐?

39岁想要慢慢挑选好一些的重大疾病保险,可能空闲时间比较少,所以学姐专门选了四款优质重疾险直接供大家挑选:

>>同方全球的凡尔赛1号

凡尔赛1号重疾险在小于60周岁确诊重疾有80%保额的额外赔付,倘若是在60到65岁这个时间段确诊的那可以获得额外赔付30%的保额。在30岁左右的人群可以拿到高额的赔付金,即使是60岁以后了也不用担心保障,对中老年人来说简直太友好了。

除此之外凡尔赛1号还有更多你意想不到的惊喜,大家现在就跟着学姐一起来分析一下:

>>百年人寿的康惠保旗舰版2.0

百年人寿康惠宝旗舰版2.0拥有的这项前症保障是很有特色的,前症是比轻症程度更轻的疾病,这样就保障了疾病从小到大的全过程。

康惠保旗舰版2.0具有全面的保障,具有超高的性价比,你如果39岁并没有提前准备好充足的预算来支付保险费用,那这款产品对你来说是一个很好的选择。

那么康惠保旗舰版2.0有什么优势呢:

>>信泰人寿的达尔文5号焕新版

达尔文5号焕新版对三种基础疾病拥有很充足的保障偿付能力,三种基础病都提供相关的额外赔保障。

达尔文5号焕新版比较优秀的一点是,它对癌症、心脑血管这类高发重疾都有二次赔付,癌症的发病率确实高,癌症手术完了前三个月发病率还会高达80%。

心脑血管疾病再次发病的几率挺高的,确诊为心脑血管疾病的在我国已超过2.7亿,心脑血管病人治疗好了在第一年是30%的复发率。第五年最高可以达到59%,所以,发病情况和复发率是很高的。

癌症和心脑血管疾病二次赔付都具备可以给大家带来非常大的安全感。

假如朋友对疾病需求保障比较急,请不要错过达尔文五号焕新版。

>>信泰人寿的如意金葫芦初现版

上面介绍的三款重疾险都是单次赔付型的,有些人可能觉得赔付一次后没有保障,也没有安全感,那建议购买多次赔付重疾险中的如意金葫芦初现版。

它可以赔偿六次重疾保障。而且疾病分组比较合理,60岁确诊了也有额外赔,癌症赔付也做得很给力。

如意金葫芦初现版的保费对39岁的人来说还是特别划算的,投保前多看,多了解:

以上就是我对 "39岁该投额度多少的保险"的图文回答,望采纳!