提到新华,可能很多人第一想到的都是“新华词典”,很少能想到新华也可以是一家保险公司。那么新华保险值得选择吗?

那么 ,一家保险公司是否靠谱,下面教教大家如何判断:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、新华保险实力强劲吗?

保险公司的好坏是我们购买保险产品的首先关注点,那么怎么来选择一家保险公司,偷偷地告诉你,有以下四个参考标准:偿付能力、风险综合评级、服务评级、理赔效率。新华保险成立于1996年9月,总部设立于北京市,是一家大型的寿险企业。并在2014年首次入围福布斯世界500强企业。

1、偿付能力:

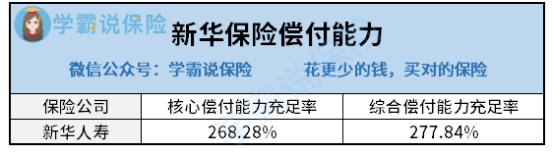

一般来说,这个公司偿付能力高,代表它不容易倒闭。保险公司的核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%且风险综合评级在B类及以上才算偿付能力达标。

由上图可知,新华保险的综合偿付能力还是不错的,它的偿还能力超过了水平线,最新的核心偿付充足率是268.28%,综合偿付能力充足率是277.84%!

2、风险综合评级:

保险公司会根据偿付能力充足率、操作风险、战略风险、声誉风险、流动性风险等监测指标数,来划分A、B、C、D四个等级,随着等级的增高,抗风险能力也越强。新华保险的风险承受相对而言比较好,风险综合评级的结果是全A.

当然,衡量公司实力的重要标准除了这两点,还有以下这些:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

3、服务评级:

保险公司的服务评价体系是最直接反应消费者的消费感受,评级从高到低分为AAA、AA、A、BBB、BB、B、CCC、CC、C、D十个等级,等级高的公司,代表其服务能力也就越好。新华保险的服务评级为BB,水平只是处于中间,提升的空间还很大。

4、理赔时效对比:

理赔的问题应该是大家最关注的,毕竟买保险就是为了出险的时候能够快速理赔,不用说,第一点肯定是保险公司的理赔时效。在2019年,新华保险的理赔金额超过111亿元,理赔的总件数超过256件,豁免的保费则超出4亿元。平均每天的赔付件数为7014件,赔付金额为3041万元。

在此,新华保险推出了AI快赔,就是为了提高理赔效率,提升用户的理赔体验,保险理赔平均时效为0.58天,可谓大大提升,有些理赔案件已经可以“秒赔”。

我们可以从这些数据看出来,新华保险大家可以不用怀疑,可以放心投保啦!

二、该公司有没有产品值得推荐?

多倍保超越版是新华保险刚上线不久的一款产品,听说其特点是重疾可赔7次,也正因如此,许多人开始关注它,今天就以这款产品为例,给大家测评一波!

重疾分5组可赔7次,是多倍保超越版这一多次赔付重疾险的特征,其中第一组癌症最高可赔3次,余下每组1次,每当重疾确诊就会赔付保额与保费的最大值。

患20种中症的情况下,是赔付50%基本保额,而40种轻症的话则只赔付20%基本保额。

介绍完保障情况,学姐惊喜地发现多倍保超越版的几大长处:

1、重疾分组合理:

身为一款多次赔付型重疾险,分组是否合理至关重要。虽说多倍保超越版将130种重疾仅分为5组,但依然给恶性肿瘤留了单独的一组。毕竟其他的重疾发病率可以说都没有恶性肿瘤高,理赔的可能性很大,而且治疗费用不菲。将它单独分组的话既不会影响其他疾病的理赔,对提高多次赔付而言也是比较有利的。

2、特疾或身故额外赔:

如果符合条件,多倍保超越版在对待特疾或身故方面,可以额外赔付50%基本保额,重疾的保障力度由此得到了明确的提高。不过学姐还见过比这保障更优秀的,具体是哪几款请看下文:

《新定义重疾险之间的battle,性价比最高的竟然是这十款!》baoxian.2239.com

《新定义重疾险之间的battle,性价比最高的竟然是这十款!》baoxian.2239.com

但是,可不能小看了多倍保超越版的缺点,稍有不慎就容易掉进陷阱里:

>>轻症保障力度小:对于轻症,该产品不但赔付次数少,保障力度也很不好,确诊后仅能够获赔20%基本保额。

赔付30%是大多数的重疾险在市面上的赔付水平线,告诉大家一个气人的消息,多倍保超越版居然达不到水平线。

>>保费过于昂贵:这点算是多倍保超越版的一大硬伤,就以18岁为例,购买50万保额,分30年缴费,保终身并且不附加任何其他责任的情况,每年要付高达一万多的保费!

在同等的保障条件下,优秀重疾险只要几千元就能搞定,而经济条件较差的家庭负担不起,因为多倍保超越版多出了一半的价格。

相信大家对重疾险也有些了解了,为了方便大家早点做出选择,学姐推荐几个合适的产品供大家参考:

《这里已经总结好了十大最值得购买的重疾险,不要再说没有便宜好价的保险了!》baoxian.2239.com

《这里已经总结好了十大最值得购买的重疾险,不要再说没有便宜好价的保险了!》baoxian.2239.com

>>投保年龄太窄:多倍保超越版只允许18-50周岁的男性及18-55周岁的女性承保,这款产品对55岁以上的中老年群体很不友好,限制他们购买。

多倍保超越版的投保年龄设置非常苛刻,但是市面上那些重疾险六七十岁都可以投保,而且男女区别对待,言语完全无法表达!

所以说,投保时大家一定要注意啦,可能一不注意就掉“坑”里了!请查收这份避坑宝典:

《投保时,如何选购好的重疾险,我们教教你》baoxian.2239.com

《投保时,如何选购好的重疾险,我们教教你》baoxian.2239.com

总之,多倍保超越版保障中规中矩,这个产品的保费偏高且保障力度不大,建议大家可以看看别家的产品。

以上就是我对 "新华人寿保险信得过"的图文回答,望采纳!