说起富德生命人寿,不少朋友可能会忍不住提问:“这是什么保险公司?没听说过......”

其实这家公司是属于那种比较低调内涵派,就算知名度远远比不上我们熟知的那几家大公司,但还是很有实力的,学姐先在这盖个章:实力认证。

尤其是在银保监季季审、月月审的严格管理之下;不论有、无名气,是大型亦或小保险公司,保险公司只要是正规的,那都是可靠的!

所以说,大家以往的偏见可以收一收了,至于那些更加细致的原因,感兴趣的朋友们,不妨直接把这篇文章点开去找找答案:

《买保险,到底是大公司还是小公司好?》baoxian.2239.com

《买保险,到底是大公司还是小公司好?》baoxian.2239.com

一、富德生命人寿实力大揭底!

也许有的朋友会说不行!还是放不下心!

没关系,这点要求当然可以满足大家。学姐,接下来就直接从这三个方面扒开来,将富德生命人寿的老底儿揭出来!

但是,相比授人以鱼,还不如授之以渔,知道了这方面的知识后,保险公司的底细相信朋友们下次都能看明白了:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

1、公司背景

富德生命人寿保险股份有限公司是全国性的专业寿险公司,成立于2002年3月;

其注册资本117.52亿元,资本实力强劲,总资产就超4700亿元。

它有股东中有多家知名公司,如深圳市国利投资发展有限公司、东京海上日动火灾保险株式会社等。

其中,就东京海上日动火灾保险株式会社而言,它是日本最大的非互惠的私人保险集团,在2019《财富》世界500强里面居于224名,这地位简直了!

这么说吧,富德生命人寿简直就是有钱有地位的“代言人”!

富德生命人寿公司的背景不是三言两语就能够说完的,感兴趣的朋友不妨去看看下面这篇文章:

《富德生命人寿保险靠谱吗?扒完它的王牌产品,我沉默了》baoxian.2239.com

《富德生命人寿保险靠谱吗?扒完它的王牌产品,我沉默了》baoxian.2239.com

2、偿付能力

大家也已经知道了,富德生命人寿背景的强大,但身为保险公司,有没有钱赔也相当重要,偿付能力是衡量一家保险公司是否具备偿还债务能力的动态指标。

最主要的是核心偿付率必须达到50%及以上,此外,综合偿付能力充足率还要≥100%,这才符合基本要求。

和学姐一起来看看,关于富德生命人寿偿付能力的最新数据:

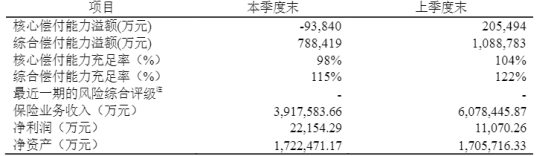

根据中国保险协会公布的富德生命人寿2021年第1季度偿付能力报告显示:

富德生命人寿核心偿付能力充足率为104%,综合偿付能力充足率为122%。

不得不说,这个水平非常的优秀,远超标准了,那么大家可以放心了吧~

3、理赔能力

最终这个指标也是至关重要的,它关乎我们消费者的切身利益,也就是说:到底赔不赔?多长时间可以得到赔偿?

通过学姐查询,发现富德生命人寿理赔方面也做的相当不错:

富德生命人寿这款产品每年可赔付23.67亿,平均理赔申请时效1.7天,获赔率98.55%,还曾荣获“2020卓越理赔服务保险公司”这一奖项。

不仅仅是这样,富德生命人寿还有“快赔”、“云赔”、“带息理赔”等多项理赔服务;在线快速理赔,智能终端全天候理赔服务都覆盖了......

学姐没有办法不说,富德生命人寿在理赔这方面做的嘎嘎棒,真的是很有诚意了!

不过,要想成功理赔,保险公司只是一方面,更重要的是理赔资料的准备:

《理赔资料一般有哪些?细节决定理赔成败!》baoxian.2239.com

《理赔资料一般有哪些?细节决定理赔成败!》baoxian.2239.com

二、富德生命尊享健康重疾险保障到底如何?今日揭晓!

朋友们,你们已经看到这儿了,相信你们都已经被富德生命人寿的实力所征服,但是学姐要再次跟大家说明,不能小瞧每一家保险公司的实力,作为消费者的我们最重要的还是要看产品!

借今天这个机会,咱们就瞧瞧富德生命人寿公司的尊享健康重疾险,具体是骡子是马,进行测评后便知:

对于这款保险,学姐听到太多市面上有关于它的夸赞,下面就带大家一起扒一扒它的“坑”:

1、基础保障力度小

在额外赔付方面,富德人寿尊享健康重症、中症、轻症都不设置,就连它仅有的特别关爱金也是没有包括30-60岁家庭经济负担最重的这段时间。

然而市面上的优秀重疾险不仅做到了将中重三类疾病纳入到额外赔付的范围,而且在花费最多的重疾上给予的额外赔付达到了80%,更甚至提升额外赔付高达100%的。

依照投保50万来计算一下,尊享健康与别家产品放在一起一对比,直接少了有40万之多!这也就说明别人可以直接考虑配备更全面的保障,得到更好的治疗手段和技术,包括后期治疗费用以及生活方面的花费也不成问题!

2、重疾赔付间隔期长

富德人寿尊享健康明面上说是重疾赔付5次机会,可惜它设定了赔偿间隔期,竟然有180天!

这意味倘若赔偿一次后在180天内再次确诊,这也就得自己掏钱了......

也并不是说所有的多次赔重疾险都有间隔期的设置,如果真是这样的话,消费者获赔的概率无形之中就大大降低了。

这样5次多次赔,学姐觉得真没有多大意义。

3、保费贵

我们继续看一下富德人寿尊享健康重疾险的保费,学姐就只有贵这个想法了!

我举个例子,比如30岁男配备30万,选择保终身,20年交,一年的保费为8220元。

相同的投保情况,依据重疾险的行情来看保费一般都是5、6千;比较高,但在保障方面比寿尊享健康全面,学姐给各位小伙伴准备了下面这份优秀重疾险榜单:

《新定义重疾险大pk,最值得买的竟然是这十款!》baoxian.2239.com

《新定义重疾险大pk,最值得买的竟然是这十款!》baoxian.2239.com

最后的话:

正规保险公司必定是可靠的,但是产品是否优秀还得靠大家认真辨别的~

所以大家买保险还是要以产品为主,对我们而言,最关键的是将适合自己的优秀产品找出来!

以上就是我对 "富德生命保险公司的产品真的可信吗"的图文回答,望采纳!