当下,生活压力每天都在变大,不少人在中老年甚至年纪轻轻就患上恶性肿瘤等重大疾病,医疗费用很高。

之前跟大家聊过一期重大疾病保险的评判标准,但今天学姐以【德华安顾康瑞一生2021重疾险】为例,再和大家讨论一下购买重疾险~

之所以用德华安顾人寿旗下的康瑞一生2021重疾险作为例子,主要是因为这款重疾险最近很受欢迎,最主要的原因是它的保障很全面,它的必选保障有重疾、轻中症、原位癌以及收入能力关爱保险金等,之外还少儿、男/女性特定疾病等其他能够附加的一些保障。

那康瑞一生2021重疾险真有网友描述得这么值得购买吗?我们先读读下面的文章吧,会有基本的概述的:

《爆红一时的德华安顾康瑞一生2021,为什么大家买了会后悔呢?》baoxian.2239.com

《爆红一时的德华安顾康瑞一生2021,为什么大家买了会后悔呢?》baoxian.2239.com

但是,学姐可要嘱咐一些给大家,不要掉进康瑞一生2021重疾险的陷阱,要不是我仔细研究,估计大部分伙伴都被欺骗了!不信的话就继续看下去~

一、揭开康瑞一生2021重疾险的保障猫腻,你知多少?

想知道康瑞一生2021重疾险有没有哪部分做的是比较不好的,我们先对它的产品保障图进行了解:

一看到产品保障图,康瑞一生2021重疾险的产品内容真的很密集,认真分析了一番,学姐可以得出它的优点和缺点分别为:

>>康瑞一生2021重疾险的优点:

1、等待期短

众所周知,出险的时间在等待期内的话,保险公司就不进行赔付,总之等待期越短对被保人越好,如今重疾市场上90天的等待期是最短的了。

恰巧,康瑞一生2021重疾险在等待期方面也是90天,这也就是市场上优秀的水准,针对我们的客户来说,重疾险的保障就可以早早地享受到了,不棒吗?

等待期内出险却不给理赔,这是什么原因呢?这就是保险专家给你的答复:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

2、保障内容丰富

康瑞一生2021重疾险的保障内容不仅覆盖了重疾、中症和轻症这三项基本保障外,还提供被保人豁免保障、原位癌特别关爱保险金、收入能力关爱保险金以及身故/全残/疾病终末期关爱保险金等。

以上这些只是康瑞一生2021重疾险的必选保障内容,德华安顾人寿保险公司认为还有很多地方还是不足,还另外提供了少儿、男性特定疾病保险金和特定恶性肿瘤保险金这些可选责任,学姐看完直夸一句,牛啊!

可能大部分朋友看到康瑞一生2021重疾险的保障内容做的这么优秀,就很想购买,学姐立刻叫停,对于这款产品的缺点还不算了解的时候,还是要三思哦!

>>康瑞一生2021重疾险的缺点:

1、投保年龄范围窄

康瑞一生2021重疾险规定投保年龄不能超过60岁,若是借凭这一点就想去霸占市场份额,就没机会了~

因为现在大部分重疾市场上的最高投保年龄可达65周岁,请注意,有的已经70周岁了,之外,年龄在60-65周岁的人,这里面或还有一部分的人任然担负着家中的庭经济来源,还有就是延迟退休年龄政策的不断普及,他们重疾险的需求是相当的大~

从这方面看的话,康瑞一生2021重疾险对60-65周岁这部分人群来说简直是利小于弊!

那目前市面上投保年龄范围比较广的重疾险还有哪些呢?学姐彻夜未眠,整理出了这份对比表,各位朋友可以拿去参考一下:

《全国热门的136款重疾险对比表》baoxian.2239.com

《全国热门的136款重疾险对比表》baoxian.2239.com

2、重疾分组不合理

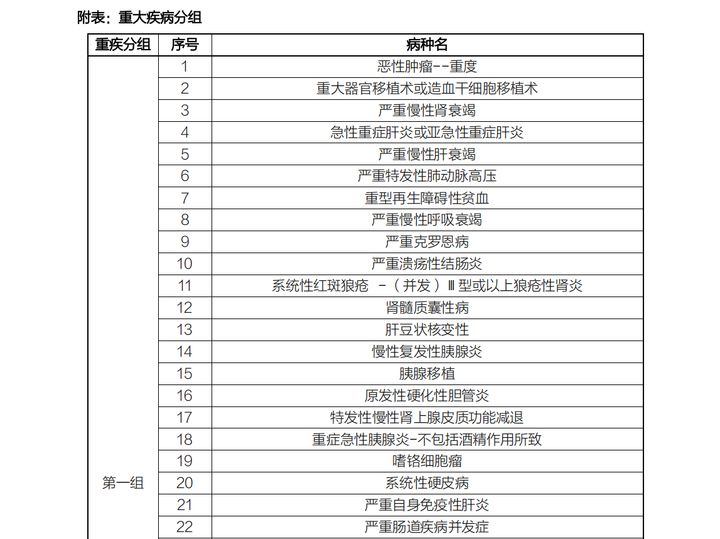

在康瑞一生2021重疾险里,对于重疾保障是分3组赔3次的,第一组分的竟然是用重大器官移植术或造血干细胞移植术来举个例子,图里有展开介绍:

通过什么判断康瑞一生2021重疾险这样分组很不科学,大家设想一下:

一旦申请过恶性肿瘤--重度的理赔,如果不幸又患上了同一组的其他疾病,譬如急性重症肝炎,这时是没办法再得到理赔金的。

可以看出,康瑞一生2021重疾险的重疾分组很不科学,很大程度上将疾病理赔的范围给缩小了,对我们消费者来说是非常不利的!

所以,学姐建议大家多多关注那部分带有重疾分组的多次赔付重疾险,一定要看清楚疾病的分组是否合理,学姐教大家几招,恶性肿瘤是否独自分组,应该是首先需要去关注的,其他高发病种是否分散成组,是接下来需要我们去看的地方。

那就有人说了,那我们投保重疾险时,分组的和不分组的重疾险哪个对我们有利?这篇文章有详细介绍:

《重疾险选分组好还是不分组好?关键看这点!》baoxian.2239.com

《重疾险选分组好还是不分组好?关键看这点!》baoxian.2239.com

关于康瑞一生2021重疾险学姐已经分析完了,看完大家感觉怎么样,没关系,接下来学姐要分享几点看法!

二、康瑞一生2021重疾险值得买?关键看这一点

综合分析,虽然康瑞一生2021重疾险等待期不长,90天就结束,另外保障内容还很多,可选责任也有很多种类,然而它也存在投保年龄范围不广泛、重疾分组也设置不合理等等缺点,使它的档次可能会有所下降。

于是要是各位在意这款康瑞一生2021重疾险的以上缺点,学姐觉得还是多看看别的产品吧~

毕竟购买一份长期重疾险要花不少钱,不要马马虎虎就付钱了,建议多货比三家,再根据自身保障需求和预算来选择是否要另外加上可选责任,这样做才符合对的投保规则。

那目前重疾险市场上,哪些产品具备高性价比呢?要是硬要跟康瑞一生2021重疾险相比,那学姐提到的这款同方全球凡尔赛1号重疾险,绝对是良心推荐!

不信?看看保险专家怎么说:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

关于康瑞一生2021重疾险的保障学姐说到这里就结束了,希望大家能用的上~

以上就是我对 "德华安顾康瑞一生2021重大疾病保险全面分析"的图文回答,望采纳!