重疾险有个突出特点,就是早投保会更便宜。随着年龄的增长,所需要的费用也会随之提高,男性在30岁左右去买重疾险时,费用大概在五六千,甚至于要上万元,而3岁左右的孩童买重疾险,费用会相对低很多,一年的费用大概是在一两千左右,甚至说只需要几百块。

学姐选取了几十家保险单位进行分析比较,总结出了10款最值得买的少儿重疾险,参照它们设定的标准去购进保险一定错不了:

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》baoxian.2239.com

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》baoxian.2239.com

看到现在,有些人会问“这些保险平时怎么见不到?会不会不靠谱?”

大家想一下,平时接触的保险公司,无外乎就是那几家覆盖面积广、规模很大的太平洋保险、中国平安、中国人寿。这些公司的重疾险哪有不贵的可能性。

至于说靠不靠谱,肯定是完全可以信任的,不管保险公司还在不在,只要是保险产品已经备案,出险以后都能保证得到赔偿,根本不用操心。

要是你实在不放心,我教你怎么判断一款少儿重疾险是否靠谱。

一、如何判断少儿重疾险是否靠谱?

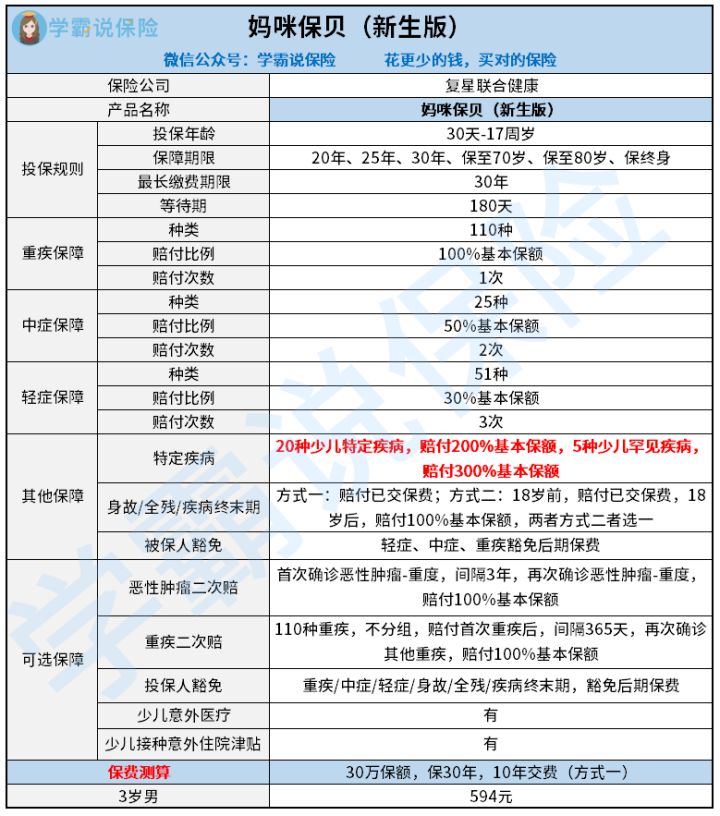

我们以最近很火的少儿重疾险为例——妈咪保贝新生版,它的保障图就是下图:

妈咪保贝(新生版)重疾险保障图

1、保障期限

各位常常见到的很多少儿重疾险,要不就是保终身的,要不就是保到平均寿命七八十左右的,这样的保障期限很大程度上提高了我们的保费。

而妈咪保贝新生版的保障期限选项就比较丰富,针对每个人经济收入状况和实际情况的不同,妈咪保贝新生版都有对应的保障期限可供大家选择。

学姐一般建议大家买20/30年的保障期限就行,这样选择的原因有以下两个方面:

第一,当孩子20/30年后成人了,他们自己有经济能力,可以自掏腰包承担起保费了,不用父母继续为他们承担。

第二,随着重疾险市场发展的脚步不断加快,一般来讲,新产品出现的时间大概为四到五年,高性价比的产品也会像雨后春笋一样冒出头来,等孩子成家立业时,免不了要重新购买大保额的重疾险。

但是这只是一个小建议,一般大家预算很充足的话,还想要给孩子选择更好的保障,也可以根据个人需求选择长期保障。

2、保障内容

一款挺棒的少儿重疾险,那是一定要涵盖重疾、中症和轻症保障。

保险公司推出的这款妈咪保贝新生版的基本保障做的十分出色,重疾、中轻症和被保人豁免全都含括在里面,另外还有超级多的可选保障,譬如说投保人豁免、少儿特疾和癌症二次赔付等。

我要特别介绍一下投保人豁免,孩子小时候是没有经济收入的,保费都是由家里人进行缴纳,如果家长出现了意外事故,那么孩子的保费就续不上了。

因此当孩子买保险时,尽量把投保人豁免加上,但是要是父母有保险的话也可以不用购买,这样在父母生病了亦或是遭遇不测的情况下,孩子保险的后期保费就不用交了,合同也依然有效。

还是老话:具体怎么样还是具体分析的,这种事情是不能那么盲目去附加投保人豁免的,大家根据情况来决定,若是有下面这些就不适合附加:

《保费豁免好不好,买保险的时候一定要选吗?》baoxian.2239.com

《保费豁免好不好,买保险的时候一定要选吗?》baoxian.2239.com

3、二次赔、少儿特疾保障

一般人都知道,像是恶性肿瘤、心脑血管疾病等这些都是高发疾病,不但死亡率高,而且复发率也很高。

比如说恶性肿瘤这一个疾病,在我们国家最新诊断的实体肿瘤患者当中,手术仅仅1年就复发的概率就达到了60%,由于肿瘤复发还有转移而死亡的患者超过了80%,肿瘤治愈后的1-3年内就是肿瘤复发、转移的高危期。

所以这些高发重疾的二次赔保障一定要有,防患于未然。

除此之外,还有些许少儿特疾,就比如这个白血病吧,每年发病率都在上升。

告诉大家不管是二次赔付还是额外赔付,大家都一定要拥有,我们不一定要选择附加的,但是产品本身是要有的。

总结来说,判断一款少儿重疾险好不好,基本就是看以上三方面(投保门槛、基本保障、其他/可选保障),不止上面这几点,一些很小的细节还需要更加注意。

二、3岁少儿投保重疾险的小细节

1、重疾保障

(1)除了保监会规定的28种必赔重疾外,重疾种类越多越好,并且没有拆分病种(也就是分组)。

(2)赔付额:重疾赔付额是100%基本保额,最好有额外赔,比如说:60岁之前患重疾可获得180%基本保额。

2、中轻症症保障

(1)疾病种类:28种高发中症和轻症都要有涵盖,保障种类越多越好,并且没有分组。

(2)赔付额:中症赔付比例50%起,最少赔付2次,轻症赔付比例30%起,最少3次,低于这个标准基本不用考虑。

3、理赔门槛

很多无良保险公司表面上产品很好,但是理赔门槛却很高。

我们以“失去一眼”这项保障为例,A产品理赔要求:被保人眼球需完全摘除才可获得赔偿。而B产品理赔要求:被保人眼睛失明即可获得赔偿。

可以看出,B产品理赔门槛显然要低很多。因此消费者在选购重疾险的时候一定要考虑它的理赔条款!

重疾险有许多常见陷阱,学姐为大家总结了一番,投保之前必须要了解这些内容:

以上就是我对 "三岁配置重疾险划算吗一年多少钱"的图文回答,望采纳!