估计大家都知道保险新规了吧?日前,银保监会为了将保险市场重新整顿,所以出台了一项新的保险政策:所有互联网保险会在2021年12月31日前下线整改。

而今已有非常多性能好价值比高的产品受到压力没办法下线了,可是依旧有不少保险公司在关键的时候,推出来的新产品来抢着占据一下最后一波市场。

在保险行业里作为一款老牌劲旅,天安人寿这回也重磅推出新产品了——吉相伴两全保险2022。

吉相伴两全保险2022都有设置一些什么保障内容呢?有关注的必要性吗?就可以从这篇文章内找到需要的答案!

在开始前,朋友们可以对两全险的有关知识点做一个大概的了解:

《两全险是什么?保什么疾病?一文告诉你!》baoxian.2239.com

《两全险是什么?保什么疾病?一文告诉你!》baoxian.2239.com

一、吉相伴两全保险2022提供哪些保障?

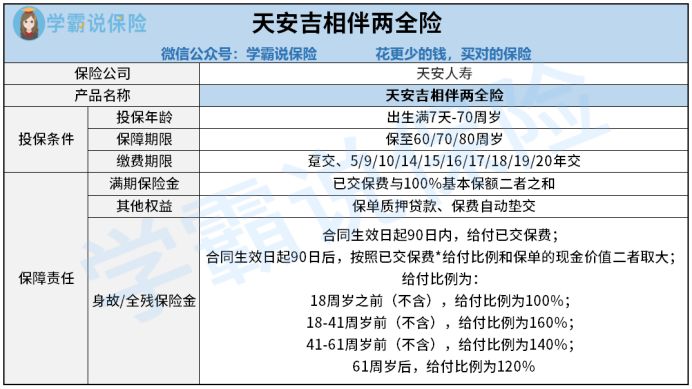

不多说了,下面是吉相伴两全保险2022的基础形态图,我们直接来看一看:

如图上说的情况来看,在吉相伴两全保险2022中,主要能享受到的是身故和全残保障,倘若在保险期届满的时候还活着,那么保险公司就要把满期保险金给被保人了,给付金额为已交保费+100%基本保额。

关于其他权益,吉相伴两全保险2022允许保费自动垫交和保单质押贷款,实用性还是比较强的。

总地来说,吉相伴两全保险2022有非常多的亮点:

1、投保年龄范围广

对于吉相伴两全保险2022来说,只要出生满7天~70周岁的人群,都可投保,也就是说70岁高龄的人群也有机会投保这款产品。

市面上大部分的两全险,对投保年龄有比较多的条件限制,有一大部分的产品将投保年龄限定在60岁以下,对于60会以上的人会直接拒保。

经过比较,吉相伴两全保险2022的投保年龄跨度是比较大的,这样的设计对于60-70周岁的人群来说就很友好了。

2、缴费期限选择多

要是有着比较多得缴费期限可以选择的话,消费者就就可以根据自己的情况去选择,从消费者立场上考虑,这当然是利大于弊的。

在缴费期限方面,吉相伴两全保险2020提供的形式非常多,趸交、5/9/10/14/15/16/17/18/19/20年等诸多缴费期限,这让投保人能够结合自身情况任意选择。

大家可以看看现在在售的全部两全保险,有的产品要不没有趸交的方式,要么就少了15/20年交,在缴费期限的选择上确实没有吉相伴两全保险2022好。

3、满期返还金多

依据吉相伴两全保险2022规定,{被保人天安人寿吉相伴两全保险2022-17}就可以获取满期保险金。

市面上多数的两全险的满期保险金能够赔付的都仅仅是基本的保额,要么赔的就是120%、140%已交保费,返还的钱实际上不高。

而吉相伴两全保险2022使用的是给付已交保费+100%基本保额进行期满保险金的给付,相比来讲,同类型的产品这点还是很不错的。

研究完吉相伴两全保险2022这款保险的优点之后,就迫不及待地想买这款产品了?别着急,想买的朋友先看过吉相伴两全保险2022的缺点再说!

要是着急的话,那就直接看一看测评的重点是什么吧:

《天安吉相伴两全险实现满期双返还?值得买吗?》baoxian.2239.com

《天安吉相伴两全险实现满期双返还?值得买吗?》baoxian.2239.com

二、想买吉相伴两全保险2022?关键看这几点!

相比优点而言,学姐认为更要注意的是两全保险2022的缺点:

1、保障内容单薄

虽说两全险最主要的就是返还金,但身为一款保障型险种,两全险也是很重要的。

市场上大部分两全险产品,在保障方面除了涵盖了身故/全残保障以外,一些产品的保障内容还包括了多种交通意外身故/全残保障,举例航空意外、轨道交通意外身故/全残保障等。

两全险如果可以为投保人提供多一些的意外身故/全残保障内容的话,就能让保障显得相对完备,能更好的为被保人提供保障。

但是吉相伴两全保险2022一点都不贴心,在保障内容方面除了身故/全残保障,是没有提供其他保障的,保障内容可谓是非常单薄了。

要是从这点来看,吉相伴两全保险2022还需要改革改革!

2、免责条款多

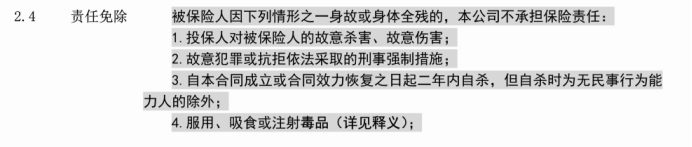

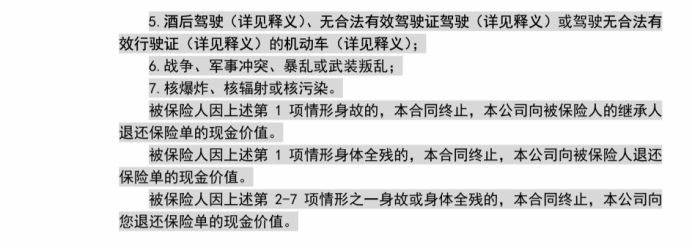

免责条款,说的就是在哪些情况下,保险公司根据合同不需要承担责任。

也表示着,保险产品的免责条款越少,从被保人角度是更有利的。

认真阅读一下吉相伴两全保险2022的免责条款:

可以看到,关于免责条款,吉相伴两全保险2022竟有7条,这对被保人来说确实比较严。

若是想了解更多关于保险的免责条款的话,可进入这里的传送门深入了解:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》baoxian.2239.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》baoxian.2239.com

总结:吉相伴两全保险2022的优缺点明显,它的优势包括投保年龄范围广、缴费期限选择多、满期返还金多;缺陷就是在于保障内容单薄、免责条款多。

如果能接受不足的话,则可以去选择买入吉相伴两全保险2022,因为这一款产品的投保条件并不严格,接受的投保范围挺广的。

如果接受不了吉相伴两全保险2022的缺点,认为这款产品的保障内容太过简单,那么建议对比市面上其他产品再进行选购,毕竟市场上好的两全险产品其实也挺多的

但是,学姐提醒一下大家在购买两全险的时候,切记要多注意两全险暗藏的坑:

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

以上就是我对 "天安人寿吉相伴2022什么时候能取出本期"的图文回答,望采纳!