由于互联网新规的影响之下,目前所有在售的互联网产品都要在2021年12月31日前下架,其中包含了各位朋友们都很熟悉的增额终身寿险、网红重疾险等。

刚刚学姐从其他的地方得知一个消息,最近后台问的最多的这款中荷家业常青G款终身寿险将于2021年12月30日24:00准时下架,看吧,停售的消息很突然地就来了,也许今天才看好的一款产品,晚上就被下架了。

因此,趁还没下架,要是大家想了解中荷家业常青G款终身寿险,那看完学姐今天的这篇测评文章也是可以的,因为高收益的产品不容错过啊!

开始测评之前,学姐先为大家详细介绍关于增额终身寿险的相关内容,对大家认识什么是特色产品有帮助:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

一、中荷家业常青G款终身寿险的保障性价比高吗?

话不多说,学姐直接把中荷家业常青G款终身寿险的保障图展示给小伙伴:

一眼看过去后,中荷家业常青G款终身寿险的产品图有些乱,其实是非常简单的,作为一款增额终身寿险的产品,它的保额会日益增大,递增比例为3.5%,放在市场上算是中等水平,此外该产品的特色还有不少,譬如下面这些:

1、从投保规则来看

中荷家业常青G款终身寿险给出生满30日至60周岁的人群提供投保机会,如果今年你刚好满59周岁,有替自己买一份兼具保障和理财功能的寿险的想法,那中荷家业常青G款终身寿险是可以满足您的需求。

此外,中荷家业常青G款终身寿险提供3年和5年这两种缴费方式,好像选择并不是很多,但对比趸交20万来说,我们分5年,每年交4万,大家分析一下哪种选择的缴费压力低一些呢?只有分期交,压力才会更小。

那么中荷家业常青G款终身寿险分期交的收益怎么样,下面第二部分我会仔细分析,建议大家好好看一下。

如若大家对缴费期限灵活多选较为注重的话,那学姐为大家引荐一款叫做弘康人寿弘利年年终身寿险,各位的愿望它可以实现:

《弘康弘利年年终身寿险即将停售,要不要赶紧上车呢?》baoxian.2239.com

《弘康弘利年年终身寿险即将停售,要不要赶紧上车呢?》baoxian.2239.com

2、从保障责任来看

中荷家业常青G款是一款纯保障身故的终身寿险,对身故保障的设置也比较丰富,不同之处在于是否满18周岁以及缴费期是否交满这两个条件。

其中如果在缴费期满后身故,且你是已满18周岁、未满42周岁,即按照160%已交保费、有效保额和现金价值的三者较大者给付,如果最大者是160%已交保费,那么如果你累积已交保费为50万,那你的受益人能够得到的身故保险金是80万,这才是留给家人最实质爱啊!

原因是篇幅不多,关于中荷家业常青G款终身寿险的更多测评内容,大家看看这份测评文继续了解也是可以的,保证你能得到很多收益: 《停售预告!「家业常青G款」终身寿险值得投保?我劝你谨慎...》baoxian.2239.com

《停售预告!「家业常青G款」终身寿险值得投保?我劝你谨慎...》baoxian.2239.com

想必大家打算买一份增额终身寿险,最看重的应该是它们的收益吧,那么中荷家业常青G款终身寿险的收益情况是怎样的?能够灵活退保吗?想要知道答案请查看下文!

二、中荷家业常青G款终身寿险的收益如何?能够灵活退保吗?

关于中荷家业常青G款终身寿险收益的真实状况,为了让大家理解起来更快,我们举例子来说明。

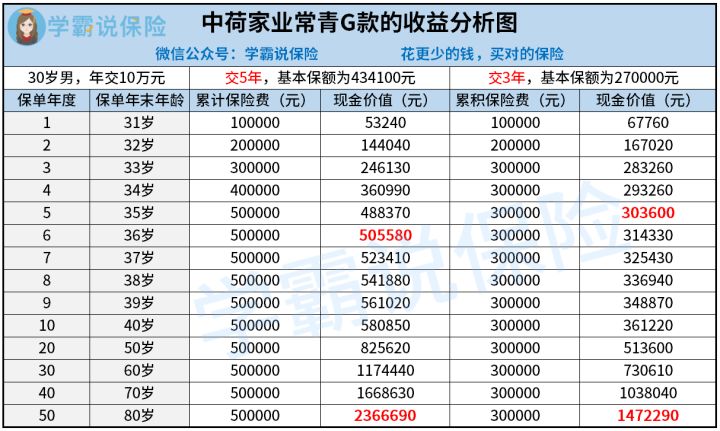

以年龄为30岁的王先生为例,例如王先生想买一份年交10万元的中荷家业常青G款终身寿险,但犹豫是分3年交还是5年交,话不多说,学姐直接给他做一份收益分析图:

并且也把测算结果给大家展示出来:

1、假设王先生选择5年交,那么在保单的6年后,王先生36岁的时候就可以回本了,因为保单的现金价值为505580元,这时比累计保险费50万元多出5580元,假设王先生打算在这个时候退保,那就是有了这五千元多的收益啦。

假设王先生60岁退休时想退保取现,这个时候高达1174440元是中荷家业常青G款终身寿险的保单现金价值,那他净赚的金额为1174440-500000=674440元,即言之王先生可以拿这67万多去壮实自己的养老生活,简直是一件美滋滋的事情。

2、如若3年交是王先生的选择项,等到保单的第5年,换句话说,王先生35岁时回本已经开始了。若选择当年退保,王先生可以拿到的收益为3600元。

同样地,在保单第30年,即王先生60岁时,此刻保单的现金价值达到730610元,如果王先生想退保取现,那么将可以获得430610元的收益。

一番考量之后,在王先生预算充足的情况下,要是想享有一次快速度回本,那3年交的中荷家业常青G款终身寿险就是个不错的选择,但学姐认为不管选3年交还是5年交,也就是5年和6年回本速度的分别。

最终学姐的建议是买一份5年交会更好,{因为中荷家业常青G款终身寿险中荷家业常青G款终身寿险每年交多少钱-19}最出彩的地方前期越是大量的投入,后面领取的收益也会相应变多。

当然,市场上收益高的增额终身寿险确实不少,拿这份榜单的5款来说:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》baoxian.2239.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》baoxian.2239.com

三、学姐建议

总而言之,中荷家业常青G款终身寿险的性价比还是挺高的,不止是有保障身故还给予保单贷款和减保这两项权益,有着非常快的回本速度,仅需五年或者六年,且设置的收益不错,不管选择3年还是5年交,待到退休日选择退保取现,都有高收益保障。

只可惜这样高收益的产品,将在2021年12月30日24:00准时终止销售,各位倘若想留存一笔财富传承给后辈或者提升自己将来的养老生活的话,可要赶紧配置哦!

以上就是我对 "中荷人寿家业常青G款寿险产品"的图文回答,望采纳!