近日,“新闻主播辞职回家卖保险照顾病母”一事上了热搜。

新闻主播范范称卖保险跟播报新闻的工作落差很大,但自己并不后悔。学姐看到这条热搜的时候也着实被他的孝心感动到了。

原本诸多年轻人要去别的地方工作赚钱的缘故,留在老家的父母一旦患病,子女在工作之余还要花大量心力照顾家庭,想想都很辛苦。

如若加上养老年金险提供的帮助,子女也就不用再为了养老问题奔波劳累。

在这之前有一款产品,被评价为不仅有一个高的性价比,而且还有比较优秀的收益,而国寿鑫吉宝年金险就是这款产品。

今天学姐会对此展开详细测评,来看看这款鑫吉宝是否有这些优点值得可信。

在此之前,请查收这份年金险防坑指南:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

一、鑫吉宝年金险怎么样?

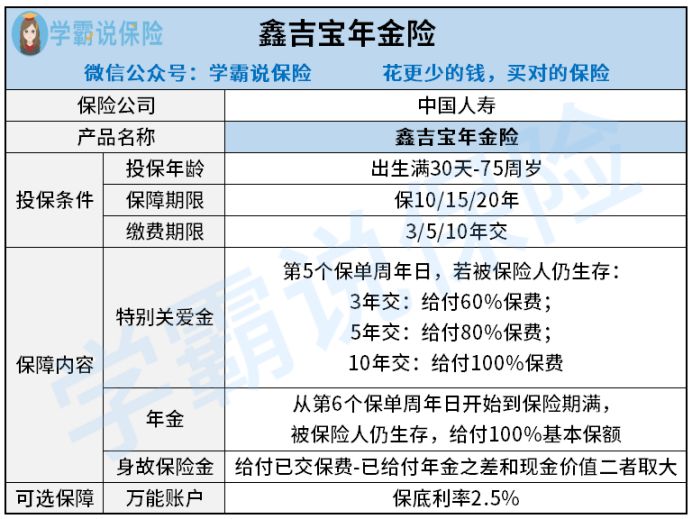

在对此展开测评展开之前,先来看看鑫吉宝年金险的基础形态图:

如图所示,鑫吉宝年金险承保出生满30天-75周岁人群,可选择保10/15/20年。

鑫吉宝年金险有3种年金给付方式:特别关爱金、年金跟身故保险金,还可搭配保底利率在2.5%的万能账户。

鑫吉宝年金险的产品形态为年金险+万能账户的形式,所以这款产品收益产生的方式是来自于年金返还以及万能账户产生的预期收益。

这般鑫吉宝年金险怎样做到返钱呢?学姐通过一个例子来给大家看看。

假设老李今年30周岁,选择投保鑫吉宝年金险,并搭配万能账户,保障期间选择10年,交费期间为3年,每年投入10万元,累计投入30万元,基本保额为58300元。

即是老李的保障权益如下所示:

>>固定领取

1、特别生存保险金

在老李35岁时,可领取年交保费的60%作为特别生存保险金,也就是领取6万元。

2、年金

老李在36岁到40岁这个阶段里,每年可领取100%基本保额的年金,即每年领取58300元,合计领取291500元。

总而言之,老李缴纳了30万元的保费,到头来只能总收入35万左右,10年才多了5万收益,如此来说收益率太差了!

现在市面上高收益的年金险有很多,如果渴望高收益的话这款鑫吉宝年金险是不能被考虑的。

如果渴望收益更高些的年金险的情况,可以来借鉴下这篇文章:

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

>>万能账户

老李没有把特别生存金和年金领取出来,这笔收益就会进入万能账户里实行二次复利,万能账户这时有2.5%的保底利率。

万能账户保底利率2.5%可怎样理解呢?现如今市场上年金险万能账户的基础利率接近3%,鑫吉宝年金险的万能账户根本比不了。

不要以为只有0.5%的差距,利息层层叠加,在收益方面鑫吉宝年金险就比别的年金险要少了很多!

万能账户实际上就属于万能险,具体的现金价值的账户,对于万能险不明白的话,可以看看下面这篇文章:

《什么是万能险?有用吗?一文起底万能险!》baoxian.2239.com

《什么是万能险?有用吗?一文起底万能险!》baoxian.2239.com

>>身故保障

要是老李不幸在在保险期间内身故,那么将按老李身故时已交保费-已领取的返还金之差和身故时现金价值较大值赔付。

讲真的这一款鑫吉宝年金险的身故保险金设立的不够正确,许多年金险选择用直接以已交保费跟现金价值的最大者进行赔付的方式作为身故保障。

但是鑫吉宝年金险首先要从保费中减掉已领取的年金,然后得到差值,然后就是跟现在的价格比较大小之后再进行赔偿,这样投保人就得不到最大的赔偿了。

鑫吉宝年金险经过这次具体的测评之后,接下来学姐就跟大家聊一聊,到底哪些人适合购买年金险这类型的产品呢。

二、年金险适合哪些人购买?

1、做好基础保障的人群

“先保障,后理财”这句话,学姐总是跟大家讲,唯有自己保障做的全面了才会去管理财的事儿,不是吗?

基础保障已经做好了之后,资金仍然还有剩余的,想把储蓄的钱变成利滚利的那种的朋友们,那么就比较适合购买年金险。

2、短期内不用到闲置资金的人群

年金险是一种长期投资的保险,短期看不到效果。

对于一般人而言,我们最好是用那些闲置的,并且在短时间内不会用到的资金进行购买年金险。

如果因为急事而没有资金,要用这笔钱的话选择退保,那么这份年金险就不提供保障了。

3、有强制储蓄需求的人群

年金险就是强制储存钱财的方法,利率稳定不会受市场影响,所以年金险产品非常适合有强制储蓄需求的人群。

其实想理财的话,也并不一定非要买年金险,“半保障半理财”这样的终身寿险是可以考虑的,因为它还有增值的空间,既可以给自己一份保障,也可以理财,何乐而不为呢?

如若想知道更多与增额终身寿险有关的小伙伴,传送门已经准备好了:

《增额终身寿险是何方神圣?值得入手吗?》baoxian.2239.com

《增额终身寿险是何方神圣?值得入手吗?》baoxian.2239.com

总结:该款鑫吉宝年金险的回报率十分平凡,万能账户的低保利率较低,也不值得朋友们去买。

以上就是我对 "中国人寿鑫吉宝年金险怎么买"的图文回答,望采纳!