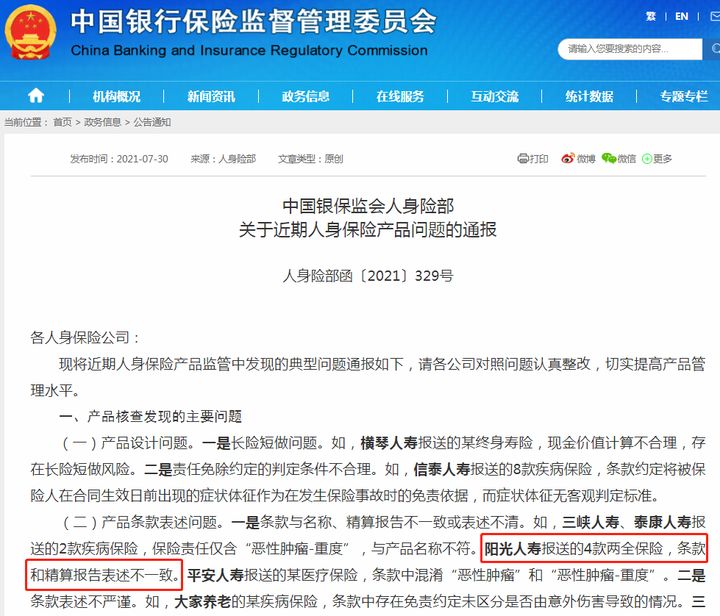

2021年7月30日,银保监会人身险部下发《关于近期人身保险产品问题的通报》,通报中有提到15家寿险公司,包括阳光人寿保险,存在着产品设计、费率厘定、精算假设、条款表述不清这些问题,阳光人寿存在的缺陷,这张图给你答案:

一些朋友看了阳光人寿这个消息,脑袋就有些发懵了,会觉得阳光人寿并不可靠,不值得考虑进去。

大家要知道,保险产品像我们在超市中看商品一样,在成分上面难免会出现问题,但是我们不能用这个来评判背后的承保公司靠不靠谱!

>>一家保险公司是否可靠我们是怎么去评判的呢?以下几点可以作为参考标准:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

今天学姐以阳光人寿和瑞泰人寿进行对比,哪家保险公司更好呢?不妨看一下下面的对比结果?

一、公司实力对比

阳光人寿的公司实力分析

阳光人寿保险股份有限公司,简称“阳光人寿”,成立于2007年12月17日,是阳光保险集团旗下的寿险公司,注册资金183.425亿元人民币,截至目前,阳光人寿已开设33家二级机构、近1000家三四级分支机构。

这里先介绍以下阳光人寿的母公司有多厉害?阳光保险集团股份有限公司成立于2005年,公司成立5年便跻身中国500强企业、中国服务业100强企业,历经十余年的发展,已成为中国金融业的新锐力量。

阳光保险集团目前拥有财产保险、人寿保险、信用保证保险、资产管理、医疗健康等多家专业子公司。

>>那么,阳光人寿作为阳光保险集团的子公司,如果将它跟平安人寿对比,谁更牛逼呢?我们可以一起来探讨一下:

《平安人寿和阳光人寿对比,谁才是更值得信赖的寿险公司?》baoxian.2239.com

《平安人寿和阳光人寿对比,谁才是更值得信赖的寿险公司?》baoxian.2239.com

瑞泰人寿的公司实力分析

瑞泰人寿保险有限公司,下面简称“瑞泰人寿”,成立于2004年1月,是第一家总部设在北京的合资寿险公司,注册资本18.71亿元,投资方为国家能源集团资本控股有限公司和南非耆卫集团耆卫人寿保险(南非)有限公司。

目前,瑞泰人寿保险公司以经代、银保、团险、网销、直销为主要业务渠道,拥有上海、江苏、广东、浙江、湖北、重庆及陕西7家分公司及4家其他分支机构。

>>因为内容比较丰富,想了解更多瑞泰人寿的公司背景详情,可以点开以下文章看一看:

《瑞泰人寿保险靠谱吗?产品的坑竟然这么大.....》baoxian.2239.com

《瑞泰人寿保险靠谱吗?产品的坑竟然这么大.....》baoxian.2239.com

二、偿付能力对比

有关保险偿付的能力是否达标,我们要知道一家偿付能力达标的公司需要满足以下这些条件:核心偿付能力充足率≥50%;综合偿付能力充足率≥100%。

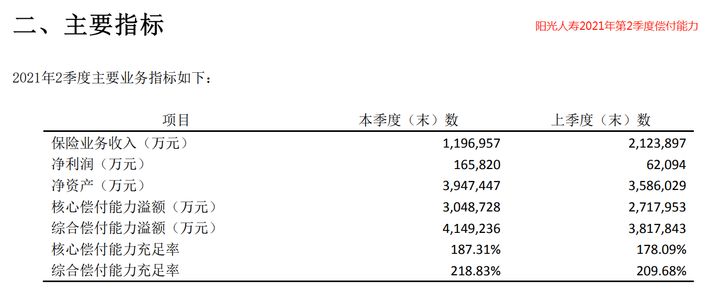

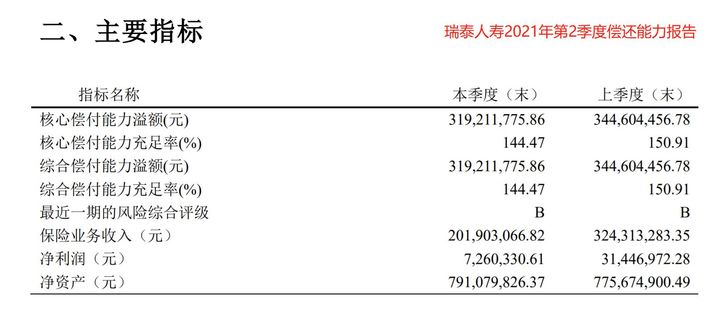

阳光人寿以及瑞泰人寿的偿付能力好不好,咱们先了解一下数据:

阳光人寿的偿付能力数据:

瑞泰人寿的偿付能力数据:

总体而言,阳光人寿和瑞泰人寿这两家保险公司的偿付能力各项指标都符合银保监会的要求,大家就可以不用考虑它们赔不了钱这个问题啦!

>>如果对于赔付能力这个专业名词还是不明白,请戳这里继续看看:

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

既然那上文谈到了理赔,然而大家更应该关注的是保险公司理赔的服务和理赔的时效,对于阳光人寿与瑞泰人寿的申请理赔服务,具体分析就在下文哦!

三、理赔服务对比

1、阳光人寿的理赔服务

就阳光人寿的理赔时效而言,人家是这么保证的:

(1)客户只要报案后,就有工作人员提供专业的理赔服务,告诉大家理赔申请时应该注意的事情以及一些需要准备的证明和材料,回答理赔问题;

(2)提交理赔资料,假如相关理赔证明和资料不全,阳光人寿会直接告诉申请人,让其来进行处理;

(3)阳光人寿收取到申请人提交的保险金给付申请书及有关证明和资料后,核定在五天之内完成;要是出现了相对复杂的情况,在30天之内核定完成。

此外,关于2020阳光人寿的年度理赔报告学姐已经找到,年报中的数据显示,小额案件的平均索赔支付周期为4.8小时,而且获赔率为99%,详细说明请看下图:

瞧完阳光人寿的理赔服务后,瑞泰人寿又将有什么样的表现呢?后文将会揭晓答案!

2、瑞泰人寿的理赔服务

和阳光人寿没什么两样,瑞泰人寿对于申请理赔资料都已经准备好,案件性质明了以及符合合同赔付条款,用不需要去核查案件,理赔部门会尽快在这5个工作时间内完成赔付,做到及时告诉客户案件处理结果。

此外,据瑞泰人寿2020年理赔年报的数据显示,在小额案件中,有70%的客户选择微信这个平台提交理赔所需要提供的材料,瑞泰人寿这家公司整体平均在3小时内结案并且快速支付。

除此之外关于理赔服务,此款瑞泰人寿对符合条件的顾客还安排了重疾绿通服务,比如专家问诊、手术安排等,不妨浏览一下此图:

据此可得,阳光人寿及瑞泰人寿这两家保险公司的偿付服务各具特点,与此同时对于额案件的理赔时效都是迅速的,这一点大家可放心。

>>只是,倘若出现赔偿,理赔时的资料我们必须得留意,否则理赔会受到阻碍,如果大家想知道每个险种对应的理赔资料是什么,这篇文章里有答案:

《理赔资料一般有哪些?细节决定理赔成败!》baoxian.2239.com

《理赔资料一般有哪些?细节决定理赔成败!》baoxian.2239.com

四、学姐总结

整篇文章来看,无论从公司实力、偿付能力,还是从理赔服务来看,阳光人寿和瑞泰人寿这两家公司都是比较优秀的,要说谁更有名,可能大家所最常见到的保险就是阳光人寿吧,毕竟名字听着就舒服。

但是,学姐要告诉大家,我们买保险要想清楚,首先要了解保险公司的背景,还要看产品,大家是否需要。

以上内容就是今天所说,希望对大家受用!

以上就是我对 "瑞泰保险公司比较阳光人寿保险公司的保险哪家更全面"的图文回答,望采纳!