该太平人寿过去有打造出一款分红型的年金险产品过,传闻年金险的获益非常高——金生恒赢年金险。

听闻该款保险产品的高达生存金收益为5%,此外还有分红收益。

彼时相当多的一听这个消息,都去买入此款年金险,其实这款年金险的收益并没有很好,后面你就知道真相了,与此同时还有超多套路,又相继退保,更欺负人的是,退保也不能将所交的保费一律拿回来。

保险假使想要退保是有风险的,尤其是年金险这样的理财型保险,前头退保造成的损失更大,退保想要少点损失,那就先详细看完下面这篇文章在选择把,免得吃亏:

《「保险退保」明白了这这些……减少吃亏套路?》baoxian.2239.com

《「保险退保」明白了这这些……减少吃亏套路?》baoxian.2239.com

那太平金生恒赢年金险真的是收益不高吗,既然大家都这么好奇,那学姐就给大家详细分享一下。

一、太平金生恒赢年金险分红型的保障和收益如何?

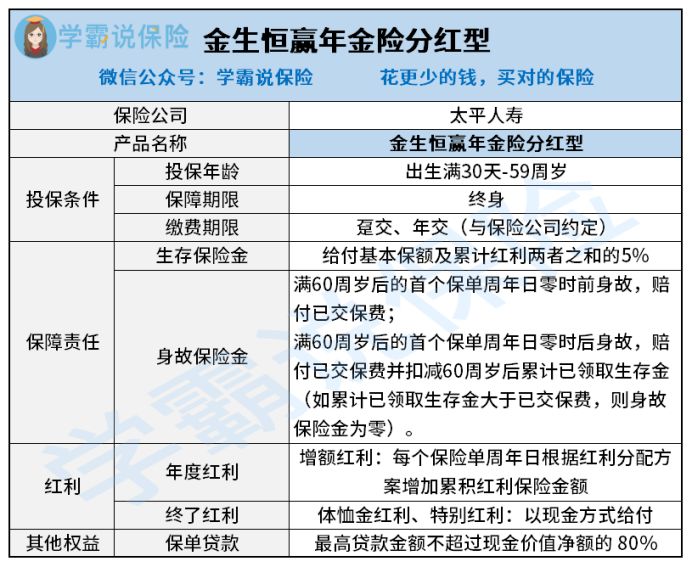

话不多说,先来瞧瞧金生恒赢的保障形态图:

1、投保规则

其实太平人寿的金生恒赢年金险,投保年龄段是在出生满30天到59岁,最大的投保年龄只有59岁,这与市面上最高投保年龄为70岁来说,显得格局还是有点小了。

保障年限是保终身,随着社会的改变,其实现在很大部分年金险产品也是保障终身的。

缴费模式很友好,可以趸交即一次性及交费,也可以分年期交费,缴费模式选年交,那么就可以将每年的保费压力变得再小一点。

应该结合实际经济条件状况来选择缴费年限。这里面可以教你怎样选择合适的缴费年限:

《不会亏损的缴费年限应该怎样去选取呢?》baoxian.2239.com

《不会亏损的缴费年限应该怎样去选取呢?》baoxian.2239.com

2、年金收益情况

该款金生恒赢年金险分红型包括了生存保险金、身故保险金、年度红利以及终了红利。

然而仔细阅读身故保险条款,会发现里面隐藏着许多猫腻,一旦阅读条款不仔细,只听信保险业务员的宣传话语就直接买了这款产品,被投保人如果不幸去世,那么受益人就可以拿到这笔身故保险金,但是这笔钱却赚不到多少。

假设30岁的张先生想要对这款产品进行投保,如果连续5年每年投保10万,相应的保额也就是50万元;

等到张先生60周岁前投保到期。那么60周岁当年可以一次性领取保单的现金价值及红利补偿,但算起来能领取的钱和你这些年交的钱差不多。

如果你在60周岁时忘记领取这笔钱的话,在61周岁时,其保单价值会被直接归零,客户本人将无法领取这笔金额,得等到投保人或被保人身故,这笔钱才可以被身故受益人取得,60周岁以后的每年,生存金都从本金里面进行扣除。

既然有生存保险金,就要给基本保险金额的5%,即如果您在八十岁高龄仍存与世上,高档红利在计算统计后能拿到179万元,124万元是中档红利合计可以得到的,低挡红利计算则累计可领取88万元。

打个比方,就拿中档红利而言,会有错觉,认为好像比交的保费要多出来了几十万,这也是要张先生在过了50年之后才能够领取的,50年后的几十万很大可能会贬值,与现在几十万的价值不相等。

况且,保险公司的红利具有浮动性,所以就需要保险公司根据自身的实际经营状况来进行核算。

也就是说,上面所说的红利利益都是基于公司的精算假设,这并不能代表公司的历史经营业绩和对未来的期望,红利分配不是绝对的,实际很有可能没有收益没有多出保费的几十万,甚至连一分分红都没有。

为什么有这么多人认为分红型保险都是骗人的,这就是它的原因,大家买了之后可能会后悔,进而选择退保,因为一开始没有意识到保险公司分红的不固定性,但是一旦你选择退保,将承受更多的损失,这个时候确实是悔之晚矣。

了解了这些你还是要购买分红型产品,学姐劝你谨慎考虑一下哟,不如先把这篇文章看了再说吧:

《分红险之所以那么高的原因,原来是……》baoxian.2239.com

《分红险之所以那么高的原因,原来是……》baoxian.2239.com

这么来说来,太平人寿的金生恒赢年金险原来真的不靠谱呀,难怪那么多人选择购买就都觉得后悔。

二、买年金险产品是我们要注意什么方面?

那年金险产品是不是,也和这款金生恒赢相同的不靠谱呢?也不是没有靠谱的,市面上还是有挺多实际收益较高的的产品的,不过,想要找到这样高收益的产品,那我们需要仔细的去挑选,不能太过于听从业务员的话。

以下几方面是在买年金险产品时需要留意的:

1、配齐保障型保险后再考虑理财

首先,学姐提醒各位要买保险的朋友,朋友们会在保险中的保障型和理财型中做选择,“先保障后理财”这个问题是很重要的。

换种表达方式,应该建立完好的保障体系、再经济充裕的情况下,才能去购买那些年金险这些理财的产品。

如果是买了年金险,没有买保障型保险,比如说由于身体中的疾病导致大量用钱,短时间就用年金险里的金额是很难的,后面还要反过来要交保费,那等钱真正到我们手上的时候,已经失去了治疗的时机,病情越发加深,甚至连人都救不过来了。

有这样再高的收益又有什么用,还谈享受都没命了?

不要以为自己身体健康就不会出事,疾病意外是人没有办法预算到,万一不幸发生,世上可是没有后悔药。健康险还没有配齐好,就做好保障再说:

《保险到底买不买?要是不出险,不就被坑了?》baoxian.2239.com

《保险到底买不买?要是不出险,不就被坑了?》baoxian.2239.com

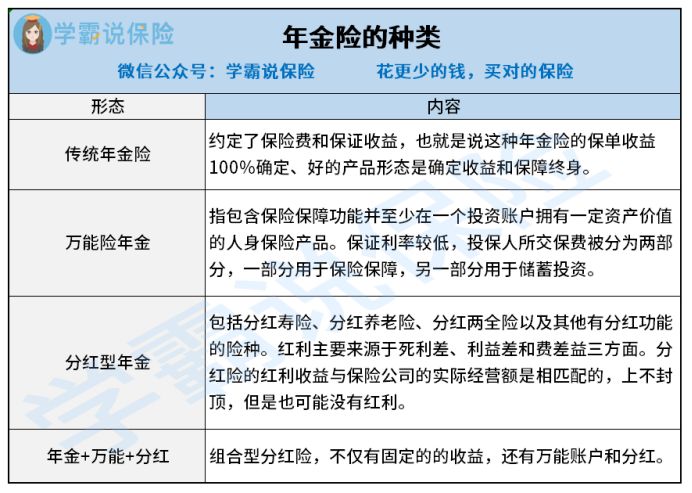

2、分清楚有哪些理财型保险

倘若你不怎么懂保险,没有搞清楚理财型保险的种类,收益是好是坏、领取方式等方面也没有搞明白,径直跑去投保,就会发现收益和我们想的还是有一定的差距的,那么真的会悔死了。

我简单列明了各类年金险的种类,大家可以先看看我的整理:

上面的图片告诉我们,年金险有很多种类,还可以通过不同组合方式实现不同的功能,如果想要更加系统深入的了解清楚的话,那就需要学习大量的东西了。

如果你想知道有关于各类年金险更多的知识,学姐特地做了相关整理,下面的内容可帮助需要的朋友做进一步了解:

《分红险、万能险、增额终身寿险这些理财险的差异在哪里呢?买哪种最合适呢?》baoxian.2239.com

《分红险、万能险、增额终身寿险这些理财险的差异在哪里呢?买哪种最合适呢?》baoxian.2239.com

3、“画大饼”不要信

像金生恒赢年金险,大多数人被欺骗投保是因为保险业务员为了卖出产品一味宣传它的收益。

事实上,分红险的分红是保险公司运营这份保险所得到的一些收益情况来进行分红。请仔细看好!而不是保险公司的整体红利。

《分红保险精算规定》里有说保险公司一定要在每年精算结余确定后,保证保单持有人享有的可分配盈余比例不能小于70%。

分红其实是由保险公司的收益决定的,对于一年能盈多少利,最后还不是由保险公司说的来。

4、遇到“万能”账户要谨慎

不仅对分红型产品要提高警惕,万能险和带有万能账户的产品也要谨慎了。

针对带有万能账户的产品,相应的年金放在那不领取也没问题,也可以把这笔钱放到万能账户里让钱来生钱。

进入万能账户后「返还金」才是用来计息的,每年所交的本金并不是用于计息的,对于投保人所缴纳的保费将会被分成两个不同的部分,只有一部分用于储蓄投资,这一部分钱是万能账户的一部分。

于是,在万能账户中的钱小于你缴纳的保费!

况且在利率上万能账户中仅有保底利率一成不变,给产品做广告时说的收益也许只是在理想状态下才有的结果,其实这个真实的结算一般起伏都在2-5%之间我们没办法准确的知道最后可以拿到多少收益。

万能账户不仅利率有存在陷阱,而且每进一笔钱,都要收手续费!甚至还要扣除管理费等等一大推费用。

并且资金进入到万能账户,取出来的有上限,绝非要多少都能拿出来。

想具体了解万能险的小伙伴,请点开这篇文章:

《怎么理解万能险,万能险真的有那么好用吗?》baoxian.2239.com

《怎么理解万能险,万能险真的有那么好用吗?》baoxian.2239.com

回顾一下,但凡关系到理财型保险,如果盲目的听信别人的话,听风就是雨肯定不行的,在收益方面我们都要非常小心才行,好不好,有心动了产品,也不要着急入手,认真分析清楚条款内容。

既然保险是一纸合同,那么涉及到的专业知识领域就相对而言比较广泛,因此非常难以判断的,这时候就需要专业人士派上用场了,毕竟是与自己财产有关系的,小心为妙。

终究,年险金的坑,学姐已经为大家依次扒出来了,投保之前一定要好好看:

《如果懂得这一绝招,将会远离年金险99%》baoxian.2239.com

《如果懂得这一绝招,将会远离年金险99%》baoxian.2239.com

以上就是我对 "金生恒赢死了后"的图文回答,望采纳!