国内新华保险的知名度其实还是蛮高的,近几年也推出了不少大卖的产品。

而国华人寿的知名度不是特别高,不了解保险公司的朋友可能都没听说过这家保险公司。

然而,近期有人询问我,新华保险和国华人寿的重疾险买哪个更合适入手?

想知道谁的重疾险产品好,测一下就知道!

开始之前,我们先了解一下优秀的重疾险的评判标准:

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

一、新华保险和国华人寿实力怎么样?

想看一下这家保险公司的实力好不好,主要看两点:公司硬实力以及偿付能力。

1. 公司实力

新华人寿保险股份有限公司(简称新华保险),成立于1996年9月,总部位于北京市,是一家大型寿险企业。

2020年,新华保险实现总保费收入1595.11亿元,营业收入2065.38亿元,总资产达10043.76亿元,连续多年入围《财富》中国和《福布斯》双料500强。

新华保险建立了覆盖全国的销售网络,拥有36309名内勤员工及60.6万名营销员,为3320.5万名个人客户及8.8万名机构客户提供全面的寿险产品和服务。

国华人寿保险股份有限公司,简称“国华人寿”,成立于2007年,注册资本48.46亿元,总部位于上海。

截至2020年12月底,国华人寿总资产为2327.72亿元,净资产为274.2亿元。

国华人寿已形成覆盖全国的高效网络布局,已相继在上海、北京、天津、河南、河北、浙江、山东、广东、江苏、湖北、辽宁、重庆、四川、山西、湖南、青岛、深圳、安徽等省市开设了18家省级分公司。

可以总结为,新华保险和国华人寿这两家保险公司的实力都足够强大。不过新华保险的牌子在很多人心中比较响亮,资金和规模都更加的厉害。

2. 偿付能力

偿付能力简单点来理解就是看保险公司对于合同约定的保额赔不赔得起。

偿付能力想要合格,必须同时满足这三个条件:

❶ 核心偿付能力充足率在50%以上;

❷ 综合偿付能力充足率在100%以上;

❸ 风险综合评级B级及以上。

在2021年两家报告中我们不难看出,新华保险风险评级是A,国华人寿的风险评级则是B。

我们去看看有关这两家保险公司偿付能力的数据。

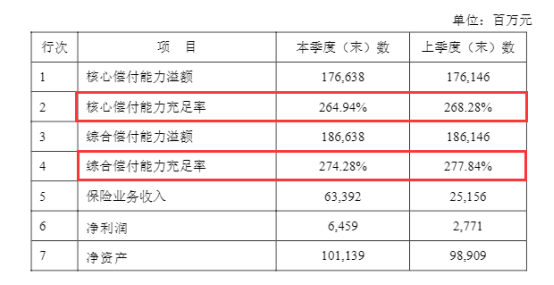

新华保险2021年第1季度偿付能力信息:

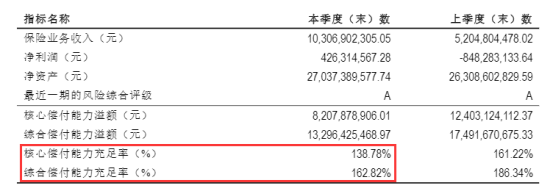

国华人寿2021年第1季度偿付能力信息:

从上图来看,国华人寿的偿付能力比新华保险要低上不少。

不过二者都远远超过了及格线水平,所以完全不用担心赔不起钱。

以上学姐只选择了两种常见评判标准来比较新华保险和国华人寿,篇幅限制的原因,想要认识更多两家公司对比情况,大家不妨看看专家如何分析:

《新华人寿PK国华人寿,结果竟是这样!》baoxian.2239.com

《新华人寿PK国华人寿,结果竟是这样!》baoxian.2239.com

由上文可知,新华保险和国华人寿的实力都很优秀,不过后者稍微逊色一些。

那么,这两家保险公司的重疾险,到底哪个好呢?我们继续深入研究!

二、新华保险和国华人寿的重疾险哪个好?

学姐找来了后面这两家保险公司——新华人寿的健康无忧C6和国华人寿的健康福终身版进行对比分析。

大家可以看看保障对比图:

学姐接下来就要从保障规则以及保障内容等方面,对这两款重疾险产品都会进行具体的比较以及分析。

1. 投保规则哪个好

先看投保年龄范围,健康无忧C6在60岁以内才可以投保,然而健康福终身保在最大投保年龄为50周岁,对比而得知,健康无忧C6投保范围更加广泛,对老人也是更和善的。

缴费期限上,这两款产品都是最长的期限为30年,这条算是对等了。

但是,健康无忧C6的等待期足足长达180天,而健康福终身版的等待时间是90天。意思就是,购买健康无忧C6 ,我们被保人自己来承受风险的时间,与购买了健康福终身版的消费者们相比,超出了一倍的时间,实在太过辣眼。

但是在投保规则这一方面,健康无忧C6和健康福终身版仍有各自的欠缺,很难分出谁比谁更强。

2. 保障内容哪个好

这两款重疾险的基础保障都做得非常好,重疾、中症、轻症保障齐全。

健康无忧C6的重疾赔付依据为保额、保费、现价三者的最大值,这样防止出现保费“倒挂”的情况,能够较好地维护消费者这项权益。

健康福终身版的重疾理赔为100%基本保额,但如果在保单的前十年就出险,还会得到30%基本保额的额外赔付。也就是说,买50万保额,保单前10年罹患重疾出险的话,总共能够拿到65万的赔偿金,这赔付力度还算是很好的了。

中症赔付这两款重疾险已做到50%基本保额。

赔付轻症次数更多的是健康无忧C6,健康福寿终身版在前两次的赔付比例上还是很高的,两者都有各自的优点。

可以总结为,在基础保障方面,健康无忧C6的重疾赔付力度比不过健康福终身版的重疾赔付力度。

朋友们如果有对健康福寿终身版感兴趣的可以去了解一下这款产品:

《听说国华国民健康福2021保障特好?那是因为你还没发现这坑!》baoxian.2239.com

《听说国华国民健康福2021保障特好?那是因为你还没发现这坑!》baoxian.2239.com

三、总结

可以总结为,虽然国华人寿公司的实力比不过新华保险公司的实力,但是它家的王牌重疾险就没啥出彩之处,国华人寿的王牌重疾险则表现的更加的出色。

当然,学姐的意思新华保险的重疾险没有国华人寿的好,我们买保险的时候还是要从自身出发,适合自己的产品才是王道。

新华保险和国华人寿这两家保险公司做的都不错,如果看上他们家适合自己的重疾险产品,都可以买。

以上就是我对 "国华人寿和新华人寿谁家的重疾险保障更靠谱"的图文回答,望采纳!