假如说你打算凭借年金险赚大钱,那不如做梦快一点。

自从国家对于年金险预定利率做出了不超过4.025%的规定以后,这类产品就是一种稳定理财的手段,和把钱存银行没啥区别。

甚至说有的产品的收益率,还不如银行的定期利率高。

那国寿鸿福至尊年金险(分红型)的收益率怎么样?是高还是低?我们来一起研究一下。

一、鸿福至尊保障内容分析

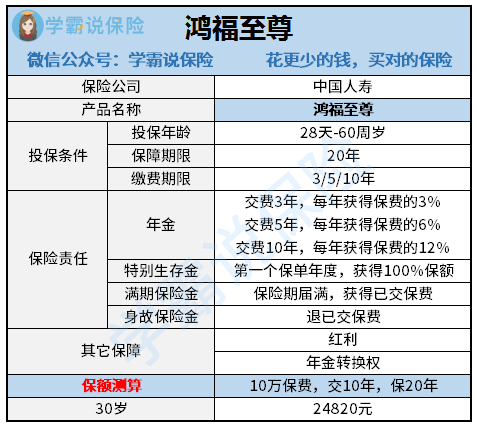

鸿福至尊的保障内容很简明扼要,收益和身故保险是鸿福至尊的保障内容的组成两部分,而年金,生存金和满期金又是收益的组成三部分,具体我们来阅读一下下图:

我们先了解一番鸿福至尊的保障内容,分析它的过人之处和不足之处。

优势:

1、缴费期限灵活

鸿福至尊有三种缴费方式,一种是3年交、其余两种是5年交和10年交,我们可以依据自己的实际收入、未来规划挑选出最适合自己的方式。

一般而言,缴费期越长的产品做的越好,因为缴费期越长,每年缴的保费也就没那么高,那我们的心就不会和滴了血一样痛。

不过早缴晚缴都是缴,而且我们投入年金险的钱都是我们长期闲置的钱,所以具体要怎样缴纳,还是看自己怎么选。

2、支持年金转换

所谓年金转换是指:投保人的合同要经保险人同意后方可生效,从而将其所获得的保险金转换成另一种年金保险。

鸿福至尊保单到期后收获自己心意的收益和保障 ,就可以申请把保险金转换成其他产品,这样就免掉了投保、审核等相关流程,算是很简便了。

不足:

身故保障不给力

鸿福至尊的身故保障,只把已交保费返还给消费者,相对于同类型产品,大部分都是有额外赔或者取(保费、保额和现金价值的)较大者赔付。

对于家庭支柱来说,一旦不幸身故,那家里的日常支出、孩子教育费、房贷等,可能都没了着落。

鸿福至尊的身故保障远远落后于其他产品。

不过我也在前面说了,买年金险,我们要多注意一下它的收益率,所以鸿福至尊的优劣势其实是没那么重要的,重要的是它的有什么样的收益率。

二、鸿福至尊收益率曝光!

分析30岁男性、10年交、年交保费10万这个为例(基本保额为24820元),来计算下IRR,具体结果如下图:

最后得出,鸿福至尊的IRR只有2%,相较于银行的定期利率(2.75%)来说算低的了,虽说鸿福至尊是复利增长,但是这差距也太大了。

比如有些年金险收益率高的,IRR可达3%,甚至是4%,鸿福至尊实在是有些差劲:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

有些人兴许就很困惑:”你计算出错了吧,鸿福至尊这点分红说不过去呀?况且它又有提供万能账户!”

不要急,学姐会跟你细细讲解~

1、分红的猫腻

所谓的分红就是指:每年保险公司都会从公司的可支配盈余中,抽取一部分分给保户。

分红保险的红利主要源于三个方面:死差、利差和费差。

换种说法表达就是,当然红利收益与保险公司的实际经营额成果是相匹配的,上不封顶,但也有可能没有红利。

另外,保险公司的红利分配方式和盈利是不透明的,很详细的分红,比如说赚多少,怎么分,分多少,这些东西都是保险公司来决定的,在红利分配问题上,保险公司同时为“运动员”和“裁判员”

《对于分红险的投诉高的原因已经被揭开,一起来探索吧》baoxian.2239.com

《对于分红险的投诉高的原因已经被揭开,一起来探索吧》baoxian.2239.com

2、万能账户

万能账户简单解释一下:保险公司退还给你的生存金(年金),要是不着急领取的话,可以把这笔资金放入万能账户当中去,实习它的一个增值。

万能账户通常有三个收益利率,其中保底收益率、中档利率和高档利率就属于它的收益利率。一个保险公司除了上面提到的内容之外,还有实际结算利率。

在所有一个万能账户和新产品出售的时候,它们的一个结算利率还是挺高的,也将近有5%左右,但随着时间的推移,结算利率是会下降的,最终会稳定在3%—4%左右。

为了帮大家避开年金险的坑,学姐将自己总结的指南分享给大家:

《知道这个方法,大家可以很容易的就年金险99%的坑》baoxian.2239.com

《知道这个方法,大家可以很容易的就年金险99%的坑》baoxian.2239.com

以上就是我对 "中国人寿鸿福至尊年金险产品有缺点"的图文回答,望采纳!