有人说过,在年纪不大的时候,认为疾病和死神只会光临别人头上,学姐要送这些人一些话,抱有侥幸心理是不对的,如果看了身边的这些例子,就知道疾病就我们的身边。

伴随着网络时代的到来,信息传播非常之快,每天都能得知某人因患癌症而离开人世的信息,而且疾病发生的年龄越来越年轻化,例如下头这副出自某音的讯息:

显而易见,年轻人不可再说自己身体好哦,这个时候还不赶紧为自己和家人备上一份保险,别届时被死神光临觉得懊悔莫及哦!

但是健康保险并不是今天的主角,而是你们知道的两全保险,正是因为既保生又保死,变得家喻户晓,但是这种险种可以满足所有人群的需求吗?

学姐今天就选了弘康人寿刚开始售卖的弘康安畅赢两全保险(分红型)来给各位朋友讲解,今天来给大家透露一些很少人知道的关于两全险的的事情!

要是时间不够的话,可以的话通过下面这篇测评文提前了解弘康安畅赢两全保险(分红型):

《弘康「安畅赢」两全险哪里好?这篇文章买前一定要看!》baoxian.2239.com

《弘康「安畅赢」两全险哪里好?这篇文章买前一定要看!》baoxian.2239.com

一、分析弘康安畅赢两全保险(分红型)的优点和缺点

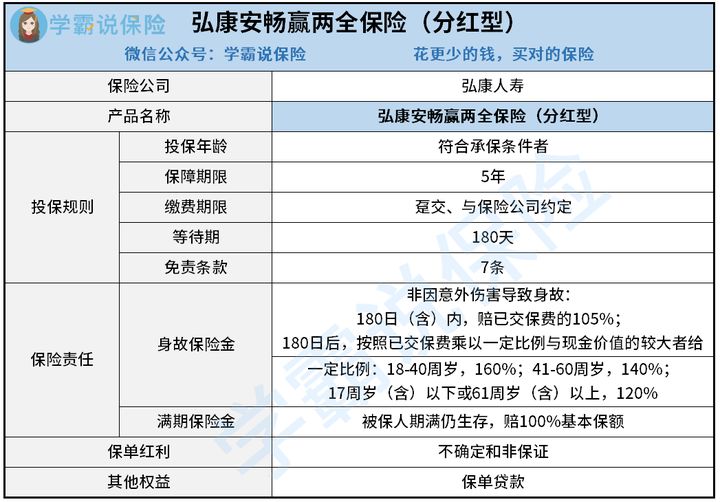

老规矩,我们先把弘康安畅赢两全保险(分红型)的产品图呈上:

下面学姐直接给出弘康安畅赢两全保险(分红型)的优点和缺点:

>>弘康安畅赢两全保险(分红型)的优点

1、免责条款少

弘康安畅赢两全保险(分红型)一共规定了七条免责条款,免责条款是指保险公司不承担的责任是哪些,不保的是哪些。

免责条款越少,代表我们消费者的保障福利越多,所以免责条款对于消费者来说无疑是越少越好的。

对于这条设计来看,弘康人寿保险公司的设置对我们消费者来说还是很人性化的。

对免责条款一知半解的小伙伴有很多,没关系,学姐这里有篇文章大家可以浏览一下:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》baoxian.2239.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》baoxian.2239.com

2、身故保障到位

一般来讲,弘康安畅赢两全保险(分红型),它的身故保障是有两种情况的,分别为:

(1)在合同生效日起180天内非因意外伤害导致身故,则赔付105%已交保费;

(2)在合同生效日起180天后非因意外伤害导致身故,赔付的金额按照已交保费乘以一定比例与现金价值的较大者给付。

大家要留意,学姐这里要指出的是上面的第二种情况,我们举个例子来看看弘康安畅赢两全保险(分红型)的保障怎么样吧?

小李于30岁时买了一份分红型的弘康安畅赢两全保险,假如在第二年的时候小李不幸身故,并且已经交过10万元的保费,假设此时,现金价值大于一定比例乘以已交保费,那么小李的受益人最终可获得10万元乘以160%等于16万的理赔金。

也就是说被保人在18-40周岁之间身故,其赔付比例有160%,实际上这很好,毕竟有些在这个年龄阶段的人群已经是家庭的经济支柱,如果出现事故了可以留下更多的理赔金支撑家庭的日常生活,难道不好吗?

以上就是分红型的弘康安畅赢两全保险的好处了,话虽说没有很好,但在可接受的范围,现在是否可以准备入手?学姐马上制止,等大家再看完它的缺点后,你一定不会买的!

>>弘康安畅赢两全保险(分红型)的缺点

1、保障期限单一

弘康安畅赢两全保险(分红型)的保障期限只有5年这一个选择,明显没有什么优势。

一款保障期限灵活的两全保险,除了5年外,还有保障20/30年、保至70岁等,比如横琴人寿旗下的这款金满意足两全保险。

觉得这款产品还不错的朋友,下面这篇文章会为你详细介绍:

《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》baoxian.2239.com

《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》baoxian.2239.com

比较之后,对于很多客户的多样化保障期限需求,弘康安畅赢两全保险(分红型)在保障期很难满足他们,竞争力属实有点弱啊!

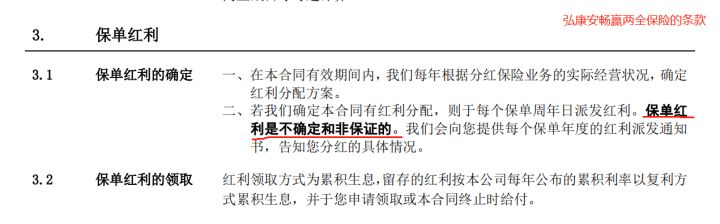

2、保单红利不确定

对于弘康安畅赢两全保险(分红型)的保单红利规定,它的条款这样显示的:

观察图可发现,学姐可没有说谎,人家弘康安畅赢两全保险(分红型)在保单红利上具有不确定和非保证的,这就说明每年的分红不是定期的。

像这样不确定的收益是得不到大家喜欢的。倒不如去买一款收益固定的年金保险来得痛快,收益在保险合同上清晰明白的写着呢!

倘若要求收益比较高的理财险,学姐自荐这份年金险榜单作为参照物:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

那么,关于弘康安畅赢两全保险(分红型)的优缺点就先介绍到此,它究竟值得大家去投保吗?那就一起往下看吧!

二、买弘康安畅赢两全保险(分红型),这些事项要注意!

按照上面说的,要是你的朋友想靠买一份弘康安畅赢两全保险(分红型)来做理财投资的话,那学姐是十分不赞成的!

因为这款产品是通过保单红利来获利的,但保单红利那是相当无固定收入的。

除了收益不确定外,弘康安畅赢两全保险(分红型)的保障时限灵活性并不强,只有5年一个期限可选,但是如果有的粉丝想要买的弘康安畅赢两全保险(分红型)是保障期能保至60岁的保险,那岂不就无望了,太让人难受了!

并且,对两全保险的分红型来说,不推荐的理由学姐不太方便说出来,所以都整理在这篇文章里了有需要的朋友可以看看:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.2239.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》baoxian.2239.com

好了,今天关于安畅赢两全险的测评内容就这么多了,但愿能帮助到大家~

以上就是我对 "弘康人寿安畅赢分红型保险公司靠谱吗"的图文回答,望采纳!