据说光大永明永葆健康(佳倍保)重疾险保障非常棒:最多2次的重疾赔付,自带恶性肿瘤-重度二次赔保障!

不少朋友听闻这个消息,都跑来向学姐了解情况,想了解一下这款产品是不是像其他人所说的那么好,是否值得购买!

人们有疑问,学姐来回答!立马全面剖析了一下这款产品:

心急的朋友可以直接看这篇精华测评:

《光大永明「永葆健康(佳倍保)」值得买?这个缺陷把我劝退了!》baoxian.2239.com

《光大永明「永葆健康(佳倍保)」值得买?这个缺陷把我劝退了!》baoxian.2239.com

一、光大永明永葆健康(佳倍保)重疾险保障如何?

先上产品保障图,大概的了解:

能够看见,永葆健康(佳倍保)重疾险不仅保障期限为终身,还是多次赔付型,赔付次数的上限为2,保障内容还是很多样的,我们详细看看究竟有哪些优势和劣势:

优点一:保障相当全面

作为保障内容十分全面的重疾险,永葆健康不仅提供重中轻症保障,还自带身故保障、恶性肿瘤重度二次赔保障以及被保人豁免责任!

重症保障:保110种重疾(分2次),最高可以享受到2次的赔付,每次间隔期限为180天以内,在第一次确诊的时候,保险公司会赔付已交的保费、现金价值和100%基本保额的较大值;再次确诊后就可以得到赔付100%基本保额。

中症保障:20种被保障的重症中,可赔一回,在确诊的情况下,有50%的基本保额赔付。

轻症保障:20种轻症能得到保障,可以赔付2次,如果经过检查被保人确诊的话,那么就会获得赔偿金,其额度是30%基本保额。

身故保障:如若没到18周岁就失去了生命,那么已交保费和现金价值这二者的较大值就是赔付的金额;去世时假如过了18周岁,从已交保费、现金价值和100%基本保额这三者中选出较大值,这就是受益人获得的赔偿金。

恶性肿瘤重度二次赔保障:若二次确诊恶性肿瘤重度,保险公司就应该给予100%基本保额的额外赔偿金。

被保人豁免:这款产品可以提供被保人重症、中症、轻症的豁免保费责任。

从这方面来看,永葆健康(佳倍保) 重疾险的实用性还是比较好的,保障相当的全面,它为被保人提供的保障就做得很不错了。最后,评价一款重疾险优不优秀,不只是要关注保障是否周到,这几个要点也要注意:

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

优点二:缴费期限灵活

永葆健康(佳倍保)重疾险在缴费期限上的设定很灵活,提供趸交、3年交、5年交、10年交、15年交、19年交、20年交、29年交和30年交等9种缴费期限!

消费者可以根据自己的实际情况以及经济情况,来决定缴费期限。

如果有充裕的预算,不用记着每年要交保费,交费的方式可以选择趸交,一次性交清,就不需要记挂着保费的事。

预算紧张的情况下,想将保费压力分摊一下,亲第一个符合我改动不了?就像30岁男性配置一个保险,不选择附加可选责任,终身保,买30万保额,分成30年来交费,一年的费用是6615块,如此这般缴费方面的经济压力就没有那么强了!

诚然,缴费期限的选取也是需要一定的技巧,感兴趣的朋友可以看看这篇:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

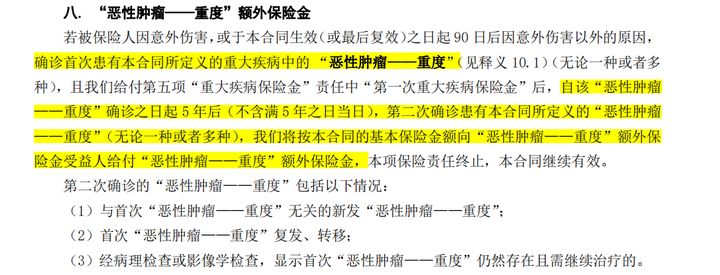

缺点一:恶性肿瘤-重度二次赔的间隔期较长

纵然永葆健康(佳倍保)重疾险真正为消费者考虑,提供了恶性肿瘤-重度二次赔保障,万一是在第二次确诊,额外赔保障可以获得100%的保额,通过仔细扒条款,学姐发现这个保障还是有点儿多呀……

光大永明永葆健康(佳倍保)重疾险

首次就获得赔偿并且是首次确诊为恶性肿瘤-重度,5年后再次确诊恶性肿瘤-重度,要满足理赔要求,才可以获得这个额外赔保障!

我们都知道,在医学上对于恶性肿瘤,人们说它有“五年生存期”,可以这么理解,确诊为恶性肿瘤以后,活过了5年,病情就呈稳定的趋势了,不太容易发生转移或复发,大体上是治好了。

仅了解它长达五年的间隔期,永葆健康(佳倍保)重疾险尽管拥有恶性肿瘤-重度二次赔保障,也不是非常好!

缺点二:轻中症赔付次数较少

轻中症在保障这方面,永葆健康(佳倍保)重疾险也挺一般的:轻症最给予赔付2次,中症最高可以获得赔付1次,这个理赔的次数真的有点少。

但目前市面上大部分重疾险产品,就像针对轻中症保障的设定也是很合理的,保障特别充足的。

例如都是多次赔付型的信泰如意金葫芦(初现版)重疾险,轻症患者最高可获得4次赔付,每次赔30%基本保额;中症最高赔2次,每次赔60%基本保额,这个保障力度才足够!

想认识这款产品的小伙伴就请点击进入这里看看:

《小心如意金葫芦初现版重疾险的这些缺陷,不然白花钱了!》baoxian.2239.com

《小心如意金葫芦初现版重疾险的这些缺陷,不然白花钱了!》baoxian.2239.com

二、光大永明永葆健康(佳倍保)重疾险值不值得买?

整体来看,虽然光大永明永葆健康(佳倍保)重疾险的保障方面很值得信赖、特别提供恶性肿瘤-重度二次赔保障、缴费期限丰富多样、等待期较短等优点。但是仍旧还是存在恶性肿瘤-重度二次赔付的间隔期长、中轻症赔付的次数还是一些少了、轻症还存在了隐形分组等等缺点。

要是你想多关注一下永葆健康(佳倍保)这款产品,得为自己考虑一下,看看你是否可以包容这些缺点,要是觉得ok,也是可以考虑的。

要是你不打算入手永葆健康(佳倍保)重疾险,没关系,市面上还有不少值得称赞的重疾险产品,不论你是想要单次赔付型重疾险,还是选择多次赔付型重疾险,肯定能挑到自己最喜欢的。

对于篇幅有规定,学姐就介绍这么多,想了解的可以点击这里:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "永葆健康佳倍保要不要附加"的图文回答,望采纳!