“买重疾险就是买保额!”掷地有声的一句话,道出了保额的高低与重疾险的重要关系。

道理虽然谁都明白,但保额越高,需要缴纳的保费就越高压力就越大。可是保的太低,在出险的时候可能无法得到帮助,到底合适的保额为多少?确实不好决定...

毕竟保额买多少从保障力度来看相差是非常大的,不懂得怎么买就来好好阅读一下这篇文章;

《保险买多少保额合适?说说里面的门道》baoxian.2239.com

《保险买多少保额合适?说说里面的门道》baoxian.2239.com

一、16岁保额怎么买?

成年人对患疾之后5年收入损失的补充,都会选择购买重疾险,保障了家庭的经济状况以及个人的经济状况,不会受到感染。

然而,未成年人对于收入损失这一说是并不存在的,其实更多的是,弥补了父母这一方面,甚至是父母双方是因为孩子不幸生病身患重疾,放弃了现有的工作而选择照顾孩子,导致损失了收入来源,以及这段时间的康复费用和营养补充,还有相关的各项生活支出。因此要给16岁的孩子买重疾险也是非常的有必要的!纵然都有着为疾病提供保驾护航,然而重疾险的作用很大,是医保和医疗险没有办法代替的。

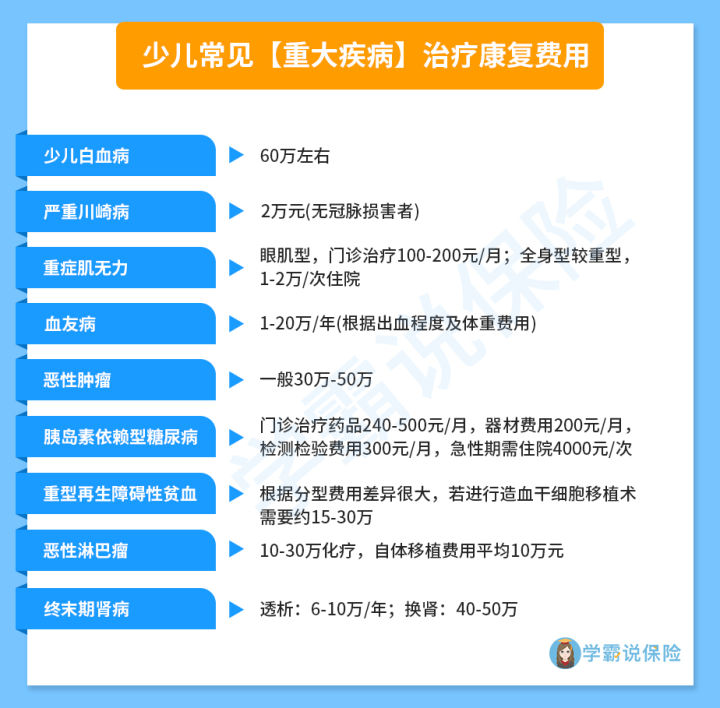

而且我们在购买重疾险的时候,主要的目的就是为了把风险带来的损失降低,若是保额太低的话,就有一些远水解不了近渴,根本解决不了根本的问题。不信我们来看一些高发重疾以及对应的治疗康复费用:

很容易看出,孩子万一很不幸的,得上了重大的疾病,所需的治疗康复费用最少也得几十万,可又有多少家庭可以承受的住呢?若是重疾险保额,买的时候买的太低的话,一旦孩子患有了疾病,身体会瘦到很多的疼痛,心里也会要承受很大的压力,看病贵、医不起更让家长非常绝望。

为了防止大家在慌乱的境遇下添置了不太好的产品,学姐已经提前为大家准备了一篇干货内容,最近正在给孩子考虑购买重疾险的朋友,先来看看这些注意事项吧:

《深度好文——如何给孩子买重疾险?网友直呼:为什么现在才看到》baoxian.2239.com

《深度好文——如何给孩子买重疾险?网友直呼:为什么现在才看到》baoxian.2239.com

要是给16岁的孩子买重疾险,告诉大家保额一定要买满买足。普通城市和一线城市价格就有点差别了,普通城市30-50万,一线城市则50万起步,预算够甚至可以买到百万。

其实是不用担心去购买这么高的保额的,对应的保费会担当不起,在没有满18岁之前去买重疾险是很便宜的,一年费用算下来就几千块钱。

二、16岁重疾险产品怎么挑?

想给孩子买好重疾险当然不能只看保额,要是保障没有买好,产品保额再高也是无用,要知道一份适合有效的保险必要做到这两点——保障全保额足。想要拥有一款好的保险,这两点就不能少的。

话不多说,学姐这里就给大家介绍几款少儿重疾险,而且都是价格合理,并且性能高的,我们看看几款产品性能对比图:

1. 追求保障全面——妈咪保贝新生版

妈咪保贝新生版的保障是三款产品里最丰富的,不只是有最全面的基本保障,而且还有少儿特定/罕见疾病保障:

对于20种少儿特疾险是有保障的,而且赔付比例都达到了基本保额的200%;保障五种少儿特疾罕见病赔付比例也已经达到了300%基本保额。也就是说如果买的保额是50万,分别确诊少儿特疾或者是确诊少儿罕见疾病可分别获赔100万或150万,并且这项保障无论多少岁都可以得到赔付,简直是“豪”无人性!

除此之外,妈咪保贝新生版还有多项可选责任,包括了恶性肿瘤2次赔、少儿意外医疗、少儿接种意外住院津贴保障,保障需求不一样也可以得到成功匹配。

下文中有更多产品详情有兴趣的朋友可以了解:

《妈咪保贝新生版强势回归,还是那么优秀!》baoxian.2239.com

《妈咪保贝新生版强势回归,还是那么优秀!》baoxian.2239.com

2. 追求重疾保障——真爱保贝

真爱保贝的重疾赔付也是相当给力,在25岁前首次确诊重疾可额外获赔100%保额。

解释一下,我们假如买入50万保额,年龄在25岁之前的第一次确诊为重疾,可以获得的赔偿是保额的两倍,为100万!这样的保障力度放眼望去在整个少儿重疾险市场中确实不多见!

而且真爱保贝还含有白血病关爱金(赔付1倍保额)和重症监护保险金(赔付60%保额),医疗费用上的负担已经减轻了很多,而且也给家里带着来希望。

3. 追求多次赔付——惠宝保

三款产品里单单惠宝保是一款设计为多次赔付的少儿重疾险,重疾加起来有5组,赔付次数低于5次,若是在10岁前和40岁后确诊约定的重疾,可以另外获得50%基本保额。

惠宝保可以获得保险金的有20种少儿特疾,5种少儿特定遗传和先天疾病,可以得到的赔付分别为120%和80%的保额,已经达到市场上高等的水平。

虽然惠宝保相比前两款产品保障力度少有不足,只是学姐看来多次赔付型重疾险还是一个很不错的选择。毕竟对于孩子来讲,往后慢慢的人生路有几十个年头,第一次确诊了之后,再次发生重疾的可能性是比较大的。

其次,导致重疾的原因有很多,除了疾病因素,还有其他的因素,比如严重脑损伤、双目失明、多个肢体缺失等。因此多次赔付的产品在一定程度上来说也等于是多了一份保障。

想买重疾险却不知道如何挑选赔付次数的朋友们可以去看看下面的文章,这两种方式区别还是比较大的:

《多次赔付的重疾险真的比单次赔付的更好吗?原来区别在这!》baoxian.2239.com

《多次赔付的重疾险真的比单次赔付的更好吗?原来区别在这!》baoxian.2239.com

以上说的只能给大家提供一点参考建议,具体的购买方案还请参照孩子的实际情况进行选择,保障做的面面俱到才是最靠谱的。而且父母才是孩子最重要的保障之处,孩子买保险之前也要先把自己的保障做的充分了。保险蕴含了很多技巧,要想不踩雷,这些知识点你就要具体进行了解!

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

以上就是我对 "十六岁青少年买多少额度的重大疾病险才好"的图文回答,望采纳!