买过医疗险的人们应该都知道,医疗险的核保要求往往是对中老年人和有过病史的人有点严苛,要是身体有点小问题都会让我们很难购买到一款符合心意的保险,很多人都觉得,中老年人选择一份医疗险真心不容易。

如意保银龄是信泰人寿近期想出的一款医疗险,是一款专为中老年人设计的医疗保险,最高可以投保到80岁,续保条款相对来说比较宽松,很多小伙伴都对其很感兴趣。那么到底这款医疗险表现如何,真的可以买给中老年人吗?现在就来看看学姐分析出来的内容吧~~

开始之前,哪位朋友对信泰人寿这个保险公司不太了解的话,不妨看看这篇~

《信泰人寿实力大揭秘,网红产品竟然有这些猫腻!》baoxian.2239.com

《信泰人寿实力大揭秘,网红产品竟然有这些猫腻!》baoxian.2239.com

一、如意保银龄版医疗险保障什么

还是老规矩,首先来一睹如意保银龄版医疗险产品形态图:

(如意保银龄版医疗险产品形态图)

信泰如意保银龄版医疗险在责任方面非常明晰,那么它的优缺点究竟是什么呢?我们一起看下去:

优点一:含两个计划,投保灵活

如意保银龄版医疗险包含两个保障计划:重度恶性肿瘤医疗责任属于计划A,而重度恶性肿瘤医疗和一般医疗属于计划B。

大家可以根据自身需求,具体情况具体分析,购买适合自己的保险类型。

优点二:最高投保年龄为80岁,投保年龄上限高

对于56-80岁的这些年纪较大的人来说,如意保银龄版医疗险是为他们量身定做的医疗险产品。

目前65周岁以上的老年人能够投保的医疗险类型可以说是屈指可数,就算市面上还有一些针对中老年的医疗险,其最高龄的投保者也不允许超过75周岁。

而如意保银龄版医疗险投保年龄上限为80岁,这使得人们在80岁之前都有了一个选择保险的机会,这种设计让人感到十分贴心。

浏览完优点,我们接着对这款医疗险做一个深入了解,看看它有什么不足之处是要我们重点关注的:

不足点一:免赔额较高

据资料显示,两个保障计划的年免赔额都是如意保音龄版医疗险所规定的2万元,其中计划B的年免赔额是一般医疗和恶性肿瘤医疗共用。

免赔额就是免赔的额度。

举个例子,老王分别买了一份1万免额险的A医疗险和一份5000元免额险的B医疗险,倘使生病住院了,而治疗费用是8000元,因为A医疗险有1万元的免赔额,现在并没有达到这个免赔额,所以不能用A医疗险进行报销。却是在B医疗险5000元的免赔额范围之内,因此可以用B医疗险进行报销。

可以这么说,假设保障内容是一样的,而且保费区别不大的话,免赔额低的医疗险优秀于免赔额高的医疗险。

想持续关注了解有关免赔额知识的朋友可以看下面这篇~

《免赔额是什么?免赔额越少对我们越划算吗?》baoxian.2239.com

《免赔额是什么?免赔额越少对我们越划算吗?》baoxian.2239.com

而目前市面上的大部分百万医疗险免赔额都不算高,一般来说,一般医疗年免赔额为1万元左右,而恶性肿瘤医疗的免赔额则为0,是比较符合消费者需求的设置。

比如说众安尊享e生2021版医疗险,一般医疗年最高保额为300万,年免赔额为1万元,将重度恶性肿瘤包括在内的重大疾病医疗,有着600万的年最高保额和0免赔额,这个免赔额还是很为我们考虑的了。

对这款医疗险有兴趣继续研究的朋友,可以参考这篇文章:

《全新升级的「尊享e生2021」让人耳目一新!不过有这个小弱点……》baoxian.2239.com

《全新升级的「尊享e生2021」让人耳目一新!不过有这个小弱点……》baoxian.2239.com

这样一比较,如意保银龄版医疗险在免赔额方面就有些差强人意了,年保障额度比大部分产品低的状况下,但是年免赔额与市面上大部分医疗险比却居高不下,从这一点看,这款医疗险产品确实是没什么竞争力。

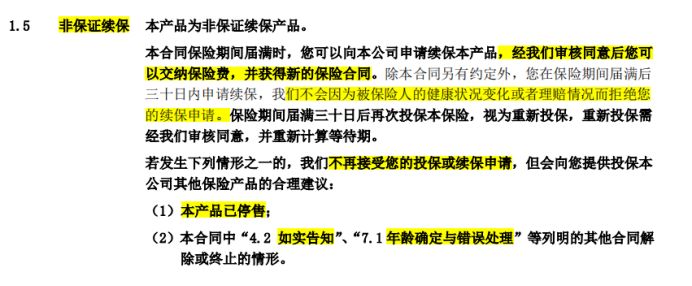

不足点2:非保证续保产品

关于保障续保问题上如意保银龄版医疗险很明确就是非保障续保产品。

(如意保银龄版医疗险条款)

虽然合同规定被保人在保险期届满可以申请续保,如果被保人的健康出了问题,或者之前出现过理赔情况,保险公司还是同意续保申请。然而交1年保1年这样的非保证续保产品不能让人对其像保证续保产品一样放心。

要知道,为了适应消费者的需求以及更好地提供保障,目前市面上不少优质的医疗险产品会提供6年保证续保,有的还能保证20年内续保,续保条件非常优秀!能够保证20年续保的比如安逸长期医疗险就是一个例子。

感兴趣的小伙伴可以点这里:

《马上要上市的中信保诚「安逸长期医疗险」竟存在着这些缺漏!》baoxian.2239.com

《马上要上市的中信保诚「安逸长期医疗险」竟存在着这些缺漏!》baoxian.2239.com

换言之,被保人之前有过理赔也好,身体状况发生变化了也好,产品停售了也没关系,没有超出保证续保期间内都仍旧能继续投保!

相较之下,如意保银龄版医疗险虽然看上去续保条款不错,可是要是产品停售,我们没办法续保,依旧需要寻找新的医疗保险,这一点,信泰如意保银龄版做得也不算出色。

篇幅有限,想继续深入了解这款医疗险的朋友可以戳这篇:

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》baoxian.2239.com

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》baoxian.2239.com

二、如意保银龄版医疗险值得入手吗

综上,这是一款保障责任简单的医疗险专门为中老年人配置的,正常情况下投保时年龄上限高,但是包含了一般医疗和住院医疗两大责任,而且出了问题,免赔额也是比较高的,然后又不保证续保,相对来说没有非常强的竞争力。

这款医疗险更适合中老年人购买,尤其是比较着急为自己提供医疗保障的中老年人更应当买。

希望自己入手的产品保障更为全面、而且是有长期医疗保障的再看看市面上其他优质的医疗险产品。

想仔细挑选的朋友这篇可以参考一下:

《好全!国内热门百万医疗险解析表》baoxian.2239.com

《好全!国内热门百万医疗险解析表》baoxian.2239.com

以上就是我对 "如意保银龄版医疗险的条款"的图文回答,望采纳!