学姐的朋友圈在最近被咱们友邦的朋友刷了个遍,学姐有收到不少客户的私信,友邦旗下的年金险产品棒不棒呢?真的有那么好,真的有收益这么高,这才7天的上市时间,就销售了1个亿?

学姐马上来告诉大家答案,分析完之后,如今友邦人寿在售的年金保险品种各式各样,比如友邦友自在年金保险2021、友邦创赢今生年金险2021等等。

友邦人寿近期发布“友自在”养老综合解决方案,其中提到了友邦友自在年金保险2021这款产品,有“全旅程、全方位、全覆盖”服务方式,助力客户实现“自在养老友陪伴”。

那么这个友邦友自在年金保险2021值得大家参保的地方是什么呢?今天这一文就来给大家测评!

时间不够的朋友应该将此测评文收藏好,以防弄没了:

《友邦「友自在」年金保险2021的性价比怎么样?这回终于清楚了!》baoxian.2239.com

《友邦「友自在」年金保险2021的性价比怎么样?这回终于清楚了!》baoxian.2239.com

一、友邦人寿保险公司的实力剖析

友邦人寿保险有限公司(简称“友邦人寿”),是友邦保险有限公司(简称“友邦保险”)全资持股的寿险子公司,统一经营友邦保险在中国内地的寿险业务。

2020年6月,友邦获批将友邦保险有限公司上海分公司改建为友邦人寿保险有限公司,2020年7月,友邦人寿正式成为中国内地首家外资独资人身保险公司。

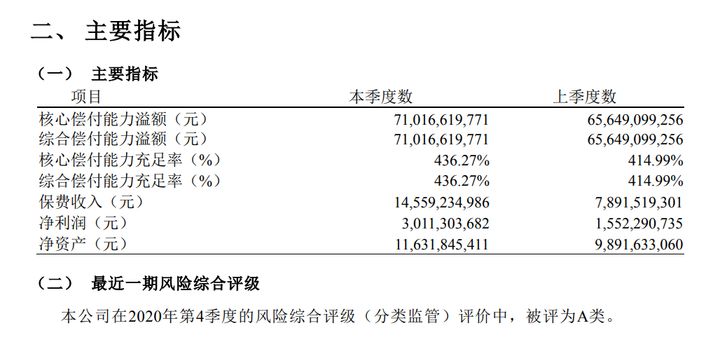

不单单是需要对友邦人寿的背景实力有一个了解,赔偿能力也值得我们关心,看看下图吧:

根据数据,友邦人寿保险公司在2021年第1季度的核心偿还能力充足率和综合偿还能力充足率都为436.27%,且最近一期的风险综合评级为“A”类,符合银保监会的要求。

由于篇幅所限,朋友们要是感兴趣深入了解友邦人寿的实力有多棒,可以来了解一下这份资料:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

上面清楚了友邦人寿保险公司的实力后,下面就是它的重点,那它家的年金险怎么样?能给大家带来很高的收益吗,市场上的友邦友自在年金保险2021是什么情况呢?下文立刻进行解析!

二、友邦友自在年金保险2021值得买吗?

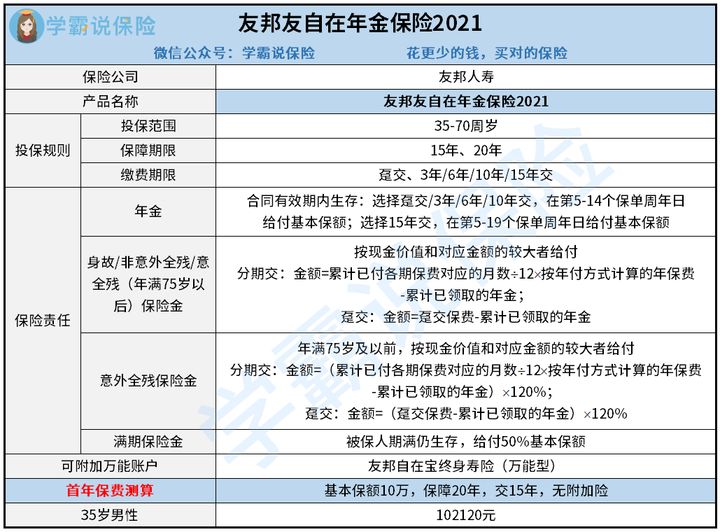

首先,我们需要先来看看友邦友自在年金保险2021的产品图:

时间不够,学姐直接给出友邦友自在年金保险2021的测评结果:

1、友邦友自在年金保险2021的条款分析

如图所示,我们可以知道,友邦保险2021年免费年金保险的最低年龄范围只有35岁,意思就是35周岁以下的朋友是不能购买这款产品的!

设想一下,今年小刘30周岁,有一些不用的钱,计划给自己买一份年金保险,而且小刘还特别喜欢友邦人寿保险公司,这款刚上线的友邦友自在年金保险2021就是小刘的遗憾了,太扎心了!

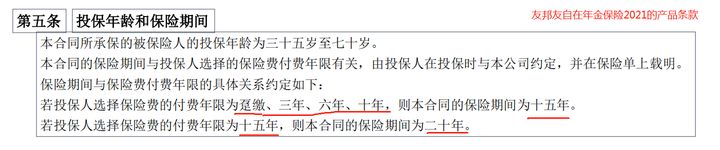

此外, 友邦友自在年金保险2021的缴费期限和保障期限是有挂钩的,让我先来看看它所对应的条款是怎么说的:

可以看出,如果您想购买支付期为15年的AIA免费年金保险2021,那么你只好选择保障期限为20年的,不能够再选15年了,属实是让人有点失望啊!

提到这,各位是不是感觉年金险的雷区很多,不懂得怎么躲开,莫慌,给大伙个秘籍:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

简单看完友邦友自在年金保险2021的条款猫腻后,下面就是大家一直很关心的内容了,即年金收益到底怎么样?话不多说,接着了解吧!

2、友邦友自在年金保险2021的年金收益案例分析

知道友邦友自在年金保险2021的年金收益是多少,学姐举个例子吧:

如果35岁的刘先生想要购买友邦友自在年金保险2021,分15年交,每年交102120元,基本保额为10万元,对于万能账户没有附加,他的领取情况参考这里:

(1)投入本金:35至44岁,刘先生每年向年金账户投入102120元,交15年,保费共计1531800元。

(2)领取年金:40岁至54岁,刘先生每年可领取年金100基本保额,即10万元,总共领取150万元;在55岁那年,刘先生可领到满期保险金50%基本保额,即5万元。

所以刘先生在什么时候才可以回本呢?这笔帐学姐在这里帮大家算一算:

计算完后,我们不难发现,35岁的刘先生想要拿回本钱要等20年之后,要明白,过了5年一部分年金保险直接就能够回本了,所以说友邦友自在年金保险2021的回本速度也有点垃圾了!

此外,刘先生在20年保障到期后,学姐计算出来的内部收益率IRR只有0.22%罢了,如果跟市面上那些IRR为3%、更有甚者4%的年金保险比较,友邦友自在年金保险2021的收益就低了。

倘若大家伙儿们想靠年金险获得高收益,接下来说的这10款一定要好好看看了:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

三、学姐总结

总得来说,友邦人寿保险公司是靠谱的,实力也是很棒,旗下的年金险比如邦友自在年金保险2021虽然是这几天刚刚生产出来的新产品,但还是暗藏一些猫腻,其一,缴费期限和保障期限之前有挂钩,其二,投保年龄限制条件比较严苛,最重关键的是它的年金收益对我们不太有利。

再听学姐一句建议,建议年金保险不着急购买,优先购买保障型的保险,比如重疾险、医疗险、寿险和意外险等,接着才思考年金保险的问题,这才是合理的投保方法!

那购买保障型保险要注意哪些地方?有需要的朋友可以查收这份攻略:

《年轻人如何买保障型保险?这样配置,保费省一半!》baoxian.2239.com

《年轻人如何买保障型保险?这样配置,保费省一半!》baoxian.2239.com

以上就是我对 "友邦的年金保险有哪些缺点"的图文回答,望采纳!