环球时报综合报道最新的一份研究报告告诉我们,新冠疫情让全球失业危机进一步恶化,年龄在45岁及以上的“X世代”(指出生于20世纪60年代中期至70年代末的一代人)可能受影响最大。

虽然不同国家就业大环境不同,但调查结果大致相似:45至60岁群体更难保住工作。

57岁群体就在这个年龄范围,人到中年,处于人生中最艰难的阶段,面临着家庭生活的鸡零狗碎,工作上遭遇坎坷,忙于各种人际交往......

当前又因为新冠疫情,导致失业危机越来越严重,倘诺此刻再一场重大疾病悄然降临,那么整个家庭会随之陷入绝境!

已然57岁左右的你,着实生病的花销是承受不起啊!

之前还没买保险,趁目前还是中年人,要比上了年纪的购买更有好处,赶快来瞧瞧怎样购买保险好: 《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

一、57岁了为什么还要买重疾险产品?

大多数人认为到57岁这个年纪,就能够不用去买重疾险浪费钱,殊不知,这个年龄的人要面临着这样的疾病风险:

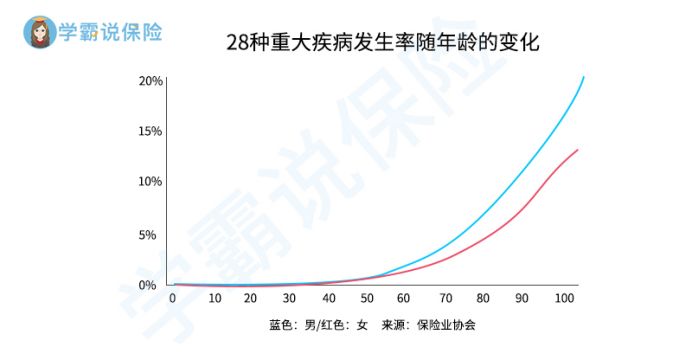

1、57岁患重大疾病概率大

在人的中年阶段会发生很多重大疾病,主要原因就是在这个时段,人们的身体机能逐渐衰弱,身体里的多种器官老去,容易产生各种各样的疾病,因此,重疾的发病率在不断的上升。

大约57岁的我们依然然还要为家庭拼搏,然而身体越来越不如年轻的时候了,假如在这个时候不幸患上了什么重大疾病,不管是自己还是家人都无法接受。

并且大家都得延迟退休,青年人以后要面对的不仅是到高龄还要上班,甚至还加大患病几率,所以提前买份重疾险真的很有必要!

那些还没到57岁的朋友,不想面临这样的困境,早点把重疾险买好。

适合年轻人买的保险,都在这篇文章里了: 《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

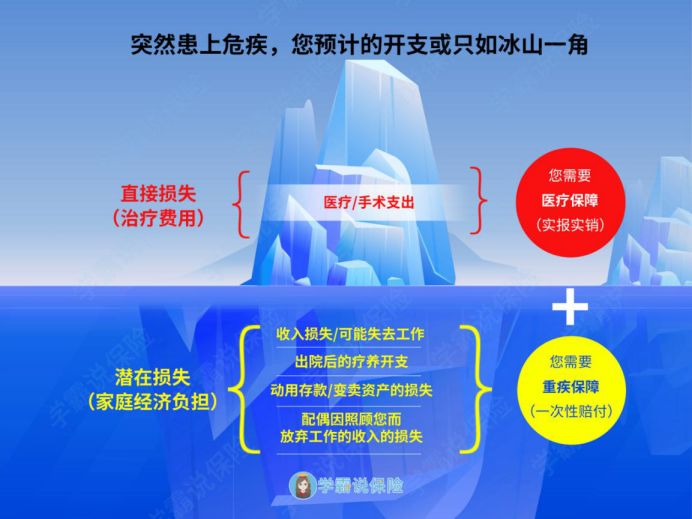

2、重疾险弥补收入损失

重疾险的最大用途便是能够缓解,因患病而导致无法正常工作造成的收入损失,想要更好的理解,就看看这张图吧:

换句话说,购买重疾险的患者,确诊合同中的重疾,保险公司就会一次性把赔偿金全部给被保人,这笔赔偿金用到哪里都行,完全任由自己来支配,这笔钱除了能够用于医疗费用的开支之外,最关键的还是可以用在家庭生活费用的开支、小孩教育费用和老人的赡养费用上面,对于已经57岁左右的人来说,真的是非常实用。

57岁的你看完了上面所有的内容后,尚不明确重疾险的关键性的话,请你仔细看看这篇文章: 《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

二、57岁买重疾险需要注意什么吗?

已经知道了买重疾险的重要性之后,面对这种情况我们不能因一时心急,盲目投保,57岁左右这个年龄阶段买重疾险需要关注下面两点:

1、身体情况

57岁这个年纪绝大多数身体状况或多或少都会有些不适,类似三高、糖尿病、心血管疾病等,都是中老年人容易患上的慢性病。

像重疾险这类的保险一般都会对被保人有严格的健康告知,很多老年人享受不到这种产品。

所以,如果你在57岁的时候还身体健康的话,就需要为自己买一份好的保险,如果不买的话,万一哪天自己的身体出现问题的话,那时候再想要投保的话可是非常困难的。

学姐这里再分享给大家这几个健康告知小技巧,可以让能够顺利投保的机会增加: 《投保时,健康告知有什么小技巧?》baoxian.2239.com

《投保时,健康告知有什么小技巧?》baoxian.2239.com

2、年龄

一般保险的费用跟被保人的年龄是相辅相成的,如果年纪越高的话,那么它的保费也就越贵了,如果被保人的年龄越来越大的话,那他投保就会越容易出现类似于保费倒挂的问题。

如果在57岁左右这个年龄,购买了重疾险,保费肯定是会高于年轻人的,要想要找到合适自己的重疾险产品的话,我们就会很难去探求性价比等问题了,我们只能耐心细致的寻找符合自身经济条件的重疾险产品。

三、57岁了还能买什么重疾险产品吗?

鉴于投保年龄最高是55周岁是市面上大部分重疾险产品的常态,55周岁以上只有一小部分。

名叫如意金葫芦初现版,大家不妨了解一下:

如意金葫芦初现版重疾险是一款由信泰人寿发表的多次赔付重疾险,最高投保年龄是到60周岁时,57岁就符合这个投保条件。

关键是如意金葫芦初现版重疾险具备很优秀的保障内容,尤其是重疾的赔付方面。

若是被保人在60岁这个年龄之前,初次被确诊为重疾,可以拥有等同于180%保额的赔偿金,即使我们买的保额是30万的,赔偿的话也能获得54万。

当前,重疾治疗费用的平均线是30万,被保人除了要担心治疗费用这个问题,57 岁的人生病了,可能还面临收入损失、家庭开销、孩子教育费,更甚者还有房贷。

这些费用加起来,可能最少都得有差不多50万。

而得到了如意金葫芦初现版的额外赔的帮助,哪怕30万保额,也够我们基本解决重疾险带来的风险,对预算不足的朋友非常友好。

就此之外,如意金葫芦初现重疾险只要第一次出现重疾险的话也有许多的保障内容对57岁左右的人群很有益处,大家可以看看下面的详细介绍: 《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

不得不再啰嗦一句,57岁左右的人群如果要买重疾险以及其他种类的保险产品,一定要实事求是选择保险产品,虽然买重疾险很有必要,但是切忌着急,必须要有耐心。

以上就是我对 "57岁就不要投保重大疾病保险了"的图文回答,望采纳!