你可能感到诧异,最近一段时间的保险市场,特别是互联网渠道上的终身寿险市场热度很大。为何呢?

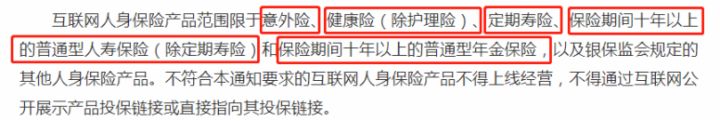

原因是这样的,鉴于在10月份期间,银保监会印发了新规,主要是面向互联网保险产品做出了规定,其中有一条规定是这样的:

也就是说,在新规正式实施之后,他日通过互联网,可以入手终身寿险,可是可供我们消费者选择的产品大量减少了,并且新规还规定目前在售的全部互联网保险都将在2021年12月31日之前停售!

这简直让人感到不安,尤其光大永明人寿旗下在售的互联网产品都将于都会在12月30日23:30准时退出市场,还把停售时间提前了,例如它家鑫光明这款增额终身寿险,最近就有许多人询问学姐。

凭借这次机会,今天学姐便来给大家好好分析下这款产品值不值得在我们下架前投保。

假设想要看看光大永明这家保险公司以及旗下的产品,大家可以看看这篇文章:

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》baoxian.2239.com

《「光大永明保险公司」最新实力大曝光,可惜产品漏洞百出!》baoxian.2239.com

一、鑫光明增额终身寿险有什么优点?

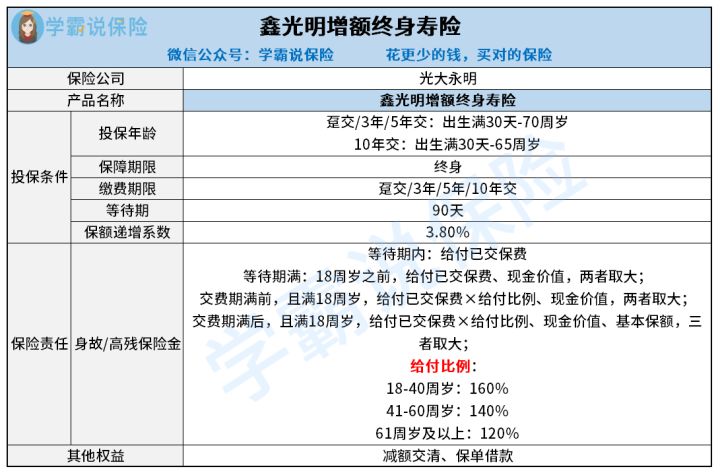

学姐已经把鑫光明增额终身寿险的保障责任都整理在这张图里,大家先看看:

学姐就先从保障责任这里开始,说一说鑫光明增额终身寿险的优越性:

1、投保年龄范围广

鑫光明增额终身寿险为出生满30天到70周岁的人群提供投保机会,如若采用10年交费的方式,支持最高65周岁人群投保,这个投保年龄的范围还是比较宽广的,相比市面上一些只允许最高到60周岁人群投保的终身寿险产品,最高投保年龄到70周岁或65周岁的鑫光明增额终身寿险对老年人比较友好。

2、等待期短

一般来说寿险设置了90天或180天的等待期,然而鑫光明增额终身寿险正好具备最短的等待期,不过90天而已,对被保人相当友好,可以早点保障到被保人。

因为大多时候,即使出险的时间在等待期内,保险公司也不过是赔付之前缴纳的保费,差不多是我们没用到这份保险,没有让保险发挥杠杆作用,还有就是返还的保费还要扣掉一定的人工成本,所以,等待期越短的越有利。

保险的等待期详情如何,这里更加详细的阐述了,大家还可以再深入了解下:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

3、身故/高残保障合理

终身寿险的主要保障责任——身故/全残保险金,鑫光明增额终身寿险也是这样的形态,再者里面的赔付规则是以18周岁为分水线给付相应的保险金。

还有假如被保人在过了18周岁后不幸身故/全残了,按已交保费的对应比例的话,还划分了几个年龄段的赔付比例:18-40周岁为160%、41-60周岁为140%、61周岁及以上为120%,这样的设定是比较合理。

毕竟有一些朋友18岁已经在赚钱了,40周岁以下的成年人大多数肩负着家庭主要支出,鑫光明增额终身寿险给这些人的赔付比例相当高,就可以更加全面的保障到他们,这样家庭如果失去了经济主心骨,家人有了保险公司给付的赔偿金,经济负担也变小了。

4、增额比例高

鑫光明增额终身寿险的增额比例有3.8%这么多,可以称之为它的一大特色。

市面在售的增额终身寿险的增额比例平均水平也就是3.5%,鑫光明增额终身寿是高于平均数据的,并且就这0.3%,在利滚利的情况下,收益差距就会越来越大,对于购买的人来讲,肯定会优先选择收益最大的!

倘若你对增额终身寿险这类保险了解的比较少的话,那么建议你可以先浏览一下这篇文章:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》baoxian.2239.com

二、鑫光明增额终身寿险有怎样的收益?

那么,接着我对鑫光明增额终身寿险的具体收益情况做一个详细的介绍,假设30岁王先生投保了这款产品,每年交保费10万元,合计缴纳5年,现金价值如下显示:

从上表得知,当王先生年龄达到35岁的时候,保单就已经覆盖本金了,现金价值多达501030元,已经比累计总保费50万元多了,只花了5年时间回本,这样的速度在市场上属于上游水平!

而在王先生60岁时,现金价值就已经有1250029元这么多了,对比起总保费,翻了两倍多,王先生在这个时候退保的话,如此的话就有机会得到这些钱,拿来提升晚年生活质量也不错。

如果不退保,保单会一直保持复利增值的状态,等到王先生100岁身故的时候,他的受益人就有机会领取到现金价值高达4945070元,如此一来财富就能够传承下去,总结起来,鑫光明增额终身寿险的收益还是很乐观的。

学姐这里给大家找出了市面上五款高收益的增额终身寿险,大家也可以以它们作为参考,然后选出最合适的产品来入手:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》baoxian.2239.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》baoxian.2239.com

综上所述,鑫光明增额终身寿险不光是投保年龄广、等待期短、而且在保障责任这一块设置也很合理,收益这块能做到很快就能回本,收益很高,是一款不错的产品。

不过要注意的是,光大永明人寿旗下在售的互联网产品都将在12月30日23:30准时下架,就涵盖了这款鑫光明增额终身寿险,所以,对此感兴趣的朋友要抓紧时间考虑然后入手哦!

在文章快结束的时候,学姐再带大家对鑫光明增额终身寿险进行分析,帮助各位朋友更好地思考,最后再做决定:

《光大永明「鑫光明」终身寿险到底能不能买?一文告诉你答案!》baoxian.2239.com

《光大永明「鑫光明」终身寿险到底能不能买?一文告诉你答案!》baoxian.2239.com

以上就是我对 "光大永明鑫光明有哪些优势?适合什么人买?"的图文回答,望采纳!