中国精算师协会于今年2月1日颁布了《国民防范重大疾病健康教育读本》,有关癌症的平均治疗费用也在里面提到了,费用大概在80万!我们可以看到对于绝大多数人来说,选择重疾险对我们来说确实非常重要。

这几天好几个小伙伴都来向学姐提问关于重疾险的各类问题,许多人的留言里都有光大永明佳倍保重疾险,学姐决定,今天就来跟大家好好分析一下,来看看它有没有必要购买。

别着急,学姐建议大家可以看看市面上其他优秀的重疾险:

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

一、佳倍保重疾险怎么样,值得买吗?

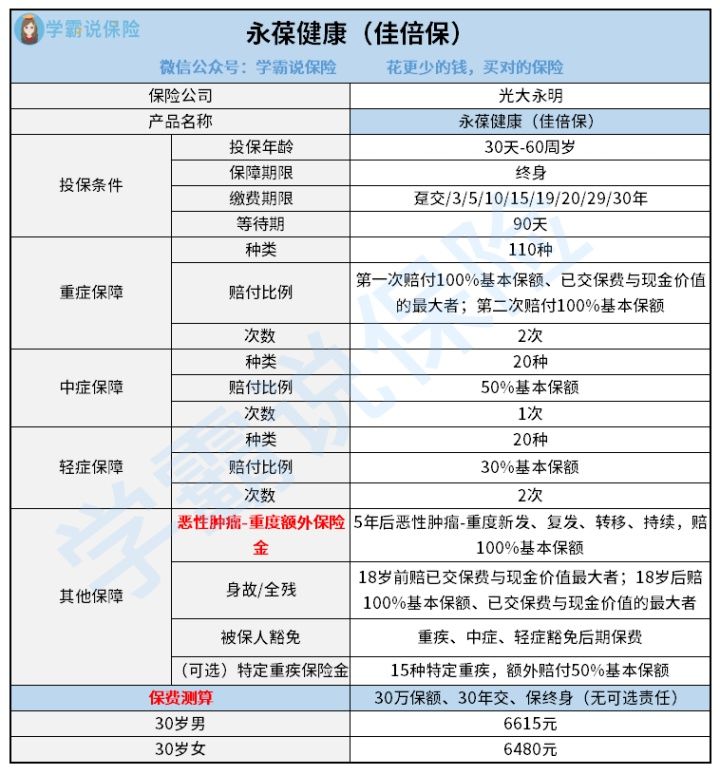

老样子,咱们先来瞅瞅佳倍保重疾险的保障图:

大家可以从产品图中看出来,佳倍保是一款多次赔付的重疾险产品,主要是为60周岁以下人群“量身打造”的,如果不知道多次赔付和单次赔付的产品有哪些区别,买哪种划算的朋友,可以通过这篇文章学习:

《重大疾病保险多次赔付比单次更划算吗?》baoxian.2239.com

《重大疾病保险多次赔付比单次更划算吗?》baoxian.2239.com

从保障内容的角度来看,佳倍保重疾险的保障内容里囊括了轻中症和重疾保障,就连恶性肿瘤-重度额外保险金也附带了,保障是比较全面的,那这款产品该不该下单?学姐现在来研究一下它有什么优点和不足之处:

1、佳倍保重疾险的优点

(1)重疾赔付方式灵活

若首次患上重疾,在佳倍保重疾险100%基本保额、已交保费与现金价值中,皆按最大者赔付,如此一来就可以防止出现保费倒挂的情况了。

(2)提供实用的可选责任

不仅基础保障范围比较广,佳倍保重疾险还能够另外再考虑特定重疾保险金,15种特定重疾皆能保障,50%的基本保额都能额外赔付。投保重疾险的关键就是投保保额,这样可以较好地增强高发重疾的保障力度。这一点佳倍保重疾险做的真不错。

纵然这款产品这几个方面表现不错,然则它的这些毛病也很显而易见,在购置前千万要认真考虑:

2、佳倍保重疾险的缺点

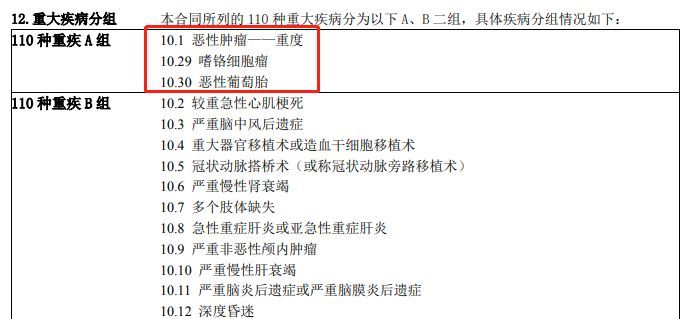

(1)重疾分组不合理

在重疾保障上,佳倍保重疾险最多可赔付两次,疾病细分为2组。正当学姐把条款一条一条地阅读的时候,居然发现这款产品的重疾分组存在不合理的现象。

通过对此图的了解,原来佳倍保重疾险里,恶性肿瘤与嗜铬细胞瘤和恶性葡萄胎是一组的,此中都恶性葡萄胎就是女性患病几率高的疾病,这样的分组其实就是在降低理赔率,对女性消费者不是很有利。

综上所述,学姐建议在考虑带有重疾多次赔产品的小伙伴,条件允许的话挑选重疾不分组的产品,更多分析学姐放在这篇文章里了:

《重疾险选分组好还是不分组好?关键看这点!》baoxian.2239.com

《重疾险选分组好还是不分组好?关键看这点!》baoxian.2239.com

2、中症赔付力度不足

对于中症,佳倍保重疾险只能理赔1次,而且基本保额就只给二分之一,其他同类产品明显都比它保障力度充足。重疾险产品中症赔偿3次,目前主流重疾险产品的基本都能做的到,同时普遍赔付比例为60%,甚至有些除了上面说的还有别的赔偿。

相同的都买的是50万的保额,其他产品能给30万的赔偿,而佳倍保重疾险整整少了5万,只给25,为难普通家庭的点很多时候就是这5万块钱。所以说佳倍保重疾险就不太让人满意了。

概括一下,佳倍保重疾险保障范围较为全面,非但这样,还可以添加重疾额外赔,不过这款产品有的重疾分组不合理,中症的赔付力度不够的情况,不考虑的朋友可以再考虑下其他比较出色的产品,时间有限,学姐给大家整理了这十款:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

产品分析到这里就告一段落,可能有的小伙伴还想了解这款产品背后的承保公司到底靠不靠谱。下面学姐就来给大家分析一下光大永明人寿保险公司的底细。

二、光大永明人寿保险公司靠谱吗?

1、公司背景

光大永明人寿保险有限公司在2002年以54亿元人民币的注册资本金成立。历经十余年已在全国开设了24家省级分公司,120多家经营机构。

要知道成立一家保险公司最起码要实缴2亿元的注册资本,可以看出在经济方面,光大永明人寿有比较强劲的实力。

2、偿付能力

从业多年,学姐深知大家最担心的莫过于如果不幸出事保险公司到底赔不赔,另外保险公司在保单多了的情况下,是否还赔偿得起。衡量赔不赔得起这个标准,偿付能力是要看的。

中国保监会有着对保险公司综合偿付能力的规定,其充足率不应低于100%,有着不低于50%的核心偿付能力充足率,并且风险综合评级也不应该低于B级。

经过学姐的一番搜索,最终获取了这家公司偿付能力的相关指标的信息。

大家可以从产品图中看出来,就光大永明人寿的三项指标而言,它们均超出最低标准,所以这家光大永明人寿保险公司真的是很棒的。如果更深入的去了解保险公司如何看,不要错过这篇文章:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

以上就是我对 "佳倍保重疾险的条款到底如何"的图文回答,望采纳!