有人说,摧垮一个家庭,只需要生一场大病就够了,巨额的治疗费用宛如一个永远填不满的洞,而因病返贫,因病负债累累的例子也是非常多的。

受重疾险保障的人不仅可以解决治疗所需要的费用,还可以做到的是保障其正常的生活不受重疾影响。

就像弘康人寿新推出的哆啦A保2.0重疾险,确诊重疾最高可赔4次,同时满期还能返还保费,保险公司会为被保人提供一生的重疾保障。

那么,这款哆啦A保2.0重疾险是不是真的好呢?性价比够高吗?值不值得买?接下来,学姐会挨个回答大家的问题~

在开始之前,关于哆啦A保2.0在国内众多热门重疾险中的表现让我们一起来看看:

《哆啦A保2.0与全国热门的136款重疾险对比表》baoxian.2239.com

《哆啦A保2.0与全国热门的136款重疾险对比表》baoxian.2239.com

一、深度分析哆啦A保2.0优缺点!

咱们先来分析下哆啦A保2.0的产品保障图:

从图中显示了,重疾、轻症、身故保障是哆啦A保2.0的不得不选择的责任,可选责任覆盖了恶性肿瘤-重度二次赔和两全险。那么哆啦A保2.0这款产品有哪些优秀的地方又有哪些不足之处呢?

优点:

1. 重疾赔付间隔期短

哆啦A保2.0保120种重疾,每次赔100%保额,最高可赔4次,对于多次重疾带来的风险,哆啦A保2.0的多次赔应对可来可以更加的轻松。

并且哆啦A保2.0把180天作为它的赔付间隔,还是很短的,很多市面上的多次赔付重疾险的重疾赔付间隔都选择为365天,与哆啦A保2.0相比起来有一半多的,赔付间隔期说白了就是指两次重疾出险的时间间隔,这个间隔期当然是越短越好了。

2. 可附加两全险

两全险也被别人喊为“保生又保死”的保险,不论是身亡赔付保险金,还是保障时间到了赔付满期金,相应的赔偿金都能获得,对被保人来说并不会造成什么损失。

哆啦A保2.0还能附加两全险,保障期限的灵活性非常大,因此被保人就能够依照自身情况或者是需求去70岁、75岁、78岁和80岁中,选择比较符合自身情况的保障期限。

两全险包含的保障如下:身故保险金和满期保险金,身故金是根据附加险的现金价值与已交保费和赔付比例相乘,按价值更高的那个赔付。

对于满期保险金,当合同保障期满,被保人仍生存,就赔付主险已交保费与附加险已交保费之和,就为需要补偿的满期金。

不过有一点,两全险存在的坑可不少,一不小心就会掉进坑里:

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

缺点:

1. 缺失中症保障

目前中症已经成为了重疾险的标配,中症也就是病情严重程度和赔付比例,均在轻症之上,重疾之下的疾病。它的治疗费用也是需要很多的,基本上都是十几、二十万,但哆啦A保2.0少了中症保障,着实不太有诚意。

但是同为多次赔付重疾险的阿波罗1号,不光有着中症保障,并且赔付比例还比哆啦A保2.0高。阿波罗1号的保障范围中共有25种中症,并且提供了最高两次的重复赔付服务,60%的基本保额是每一次赔付的金额,当年龄小于60岁的人首次确诊中症,百分之三十基本保额会作为额外赔付金给到被保人,所以也就是拿到了最高赔付90%的基本保额,是一个令人惊讶的赔付力度,一比较,多啦A保2.0就差了很多。

阿波罗1号除了在中症保障方面的赔付做得好以外,提供的重疾和轻症保障力度也不错:

《昆仑阿波罗多次赔重疾险全网最全测评来了,买前必看!》baoxian.2239.com

《昆仑阿波罗多次赔重疾险全网最全测评来了,买前必看!》baoxian.2239.com

2. 轻症分组不合理

关于轻症这一方面,有55种轻症在哆啦A保2.0的保障中,最多赔2次,每次赔付30%基本保额。

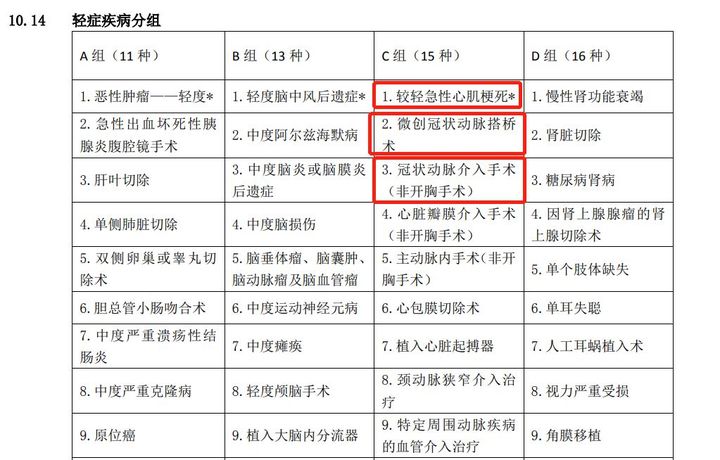

市面上优秀重疾险的轻症是不分组,且没有间隔期的,但是哆啦A保2.0却把55种轻症分为了4组,即A组、B组、C组、D组,每组里面的疾病只能赔1次,并且在赔付时还有180天二点间隔期。

同时该款哆啦A保2.0将较轻急性心肌梗死、微创冠状动脉搭桥术、冠状动脉介入手术这三种高发轻症放在同一组里面,分组有缺点,这样轻症疾病的获赔概率就不太高了。

讲到轻症,许多人都错误的认为轻症疾病种类越多越好,本质上这个观念并非正确,轻症疾病并不是靠数量取胜,是否涵盖住了这些轻症疾病:

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

3. 恶性肿瘤二次赔付间隔期长

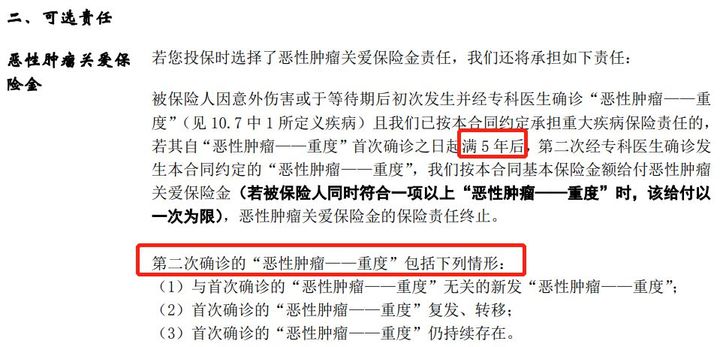

哆啦A保2.0恶性肿瘤-重度可以额外赔付2次,每次赔付100%基本保额。

赔付间隔期时间过长是哆啦A保2.0的恶性肿瘤-重度二次赔的一个严重缺点,赔付的时间间隔5年。

据数据统计,癌症5年内的复发转移率高达了73%左右,这表明手术后5年内癌症复发转移率相当高,所以说这款保险二次赔付要等5年,就不太合理。

二、哆啦A保2.0性价比怎么样?值得买吗?

保障内容不够全面是多啦A保2.0这款保险的缺点,里面对中症的保障内容没有,而且对于轻症的分组配置也不合理,尽管能够附加恶性肿瘤-重度二次赔,但是它的赔偿间隔期太长,综合来看,表现一般。

总体来说它的保费也较贵,30岁的人去购买30万保额的话,那么缴费年是30年,终身保障,每一年的保费支出就有六千多,假若要附加两全险,那么接下来的保费开支就会变大了,总的来讲,哆啦A保2.0的性价比真的蛮低的,就不安利给大家了。

如果大家在购买重疾险产品的时候,非常关注保障是否全面、性价比高不高这两方面的话,可以看看学姐为大家盘点的优质重疾险:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "哆啦A保2.0重疾险了怎么办"的图文回答,望采纳!