说到理财,不少人印象就是购买股票、基金、债券等等,但是这些理财方式并不能保证百分百获益。

如果你想要稳定的收益,不如配置年金险,领取时间以及领取金额都是可以确定的,平安人寿的赢越人生年金险(分红型)也是这样。

那这款赢越人生年金险(分红型)好不好呢?有哪些亮点和不足?是否值得配置?今天学姐就给大家好好分析一下。

在正文即将开始的时候,学姐先给大家分享年金险的避坑指南,但愿可以为大家提供帮助:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

一、赢越人生年金险(分红型)有哪些优点和缺点?

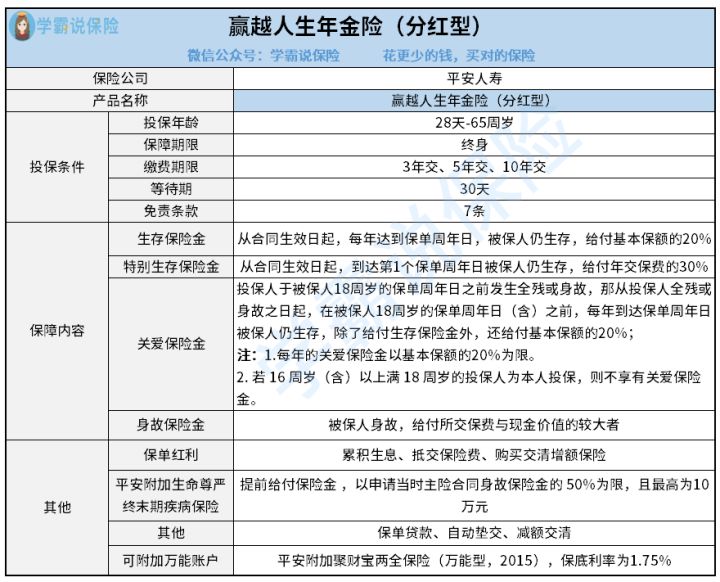

不再赘述了,先给大家奉上赢越人生年金险(分红型)的保障内容图:

由图可知,出生满28天-65周岁的朋友们都能够入手赢越人生年金险(分红型)这个保险产品,保障期限为终身,保障内容也是挺全面的,那么赢越人生年金险(分红型)的优缺点都有哪些呢?

优点:

1. 每年领取生存保险金

赢越人生年金险(分红型)的生存保险金,从合同生效日开始,每年到达保单周年日的时候,被保人只要依旧存活的话,那就会给付基本保额的20%,而且能够保障终身,也就是被保人只要活着的话,被保人每年都可以从保险公司领回一笔钱,被保人一直生存,就可以持续领钱。

生存保险金之外,赢越人生年金险(分红型)还设置了特别生存保险金,只要合同生效了,当第1个保单周年日到来,被保人要是还存活的话,被保人可以拿到手的金额是年交保费的30%。

不过它的生存保险金的保证领取年限是没有设置的,而下方这款产品可以领取20年是确定的,感兴趣的朋友不妨自己看看:

《光明慧选养老年金拥有高收益?答案就在文中...》baoxian.2239.com

《光明慧选养老年金拥有高收益?答案就在文中...》baoxian.2239.com

2. 关爱保险金

要是投保人在被保人18周岁的保单周年日之前,发生合同双方约定的全残或身故,只要符合条件,倘若处于约定的时间内,被保人除了可以领取生存保险金,还能领到基本保额的20%。

我们需要注意的是,每年的关爱保险金以基本保额的20%为限。另外,若16周岁(含)以上,但不满18周岁的投保人,假设要为本人进行投保,关爱保险金投保人是不能够享受到的。

缺点:

1. 保单红利无法保证

大家就算是已经入手了赢越人生年金险(分红型),消费者也就获得了参与分红保险业务可分配盈余的权利,但保单红利是不保证的。

保险公司主要还是要看分红保险业务的实际经营状况,才能确定红利的分配方案,要是分红保险业务经营的并不好的话,大家可能就没有分红可领了,就算有分红,但具体有多少,也只能拿到分红报告的时候才能知道。

另外,大家在投保的时候,为大家提供了3个红利领取方式,分别是累积生息、抵交保险费、购买交清增额保险,大家在确定选择保险产品时,红利领取方式大家要是没有进行选择的话,那就只好以累积生息的方法去办理。

对于分红这方面来说,下面的这些问题朋友们也必须清楚,避免掉进陷阱里:

《关于分红险,业务员不会告诉你的事》baoxian.2239.com

《关于分红险,业务员不会告诉你的事》baoxian.2239.com

2. 万能账户保底利率低

赢越人生年金险(分红型)可以附加上平安附加聚财宝两全保险(万能型,2015),这样生存保险金、特别生存保险金、保单红利都会进入到万能账户,二次增值的目的就达到了。

但是它的保底利率仅有1.75%,银保监会规定最低的保底利率要求为3%。保底利率是指我们保证能够拿到的收益,不受外界经济变化的影响,然而对于保底利率之上的收益基本上是没法确定的,所以保底利率当然是越高越好了。

二、赢越人生年金险(分红型)值得买吗?

由上面的内容可知,虽然赢越人生年金险(分红型)具有一定的优势,但同时也有一些不足之处,就好比保单红利无法保证、万能账户保底利率低等缺点,整体来说,表现算不上十分优秀,建议各位可以多对比一下市面上的年金险,再作选择,毕竟市面上还有非常多收益比较高的年金险。

最后,学姐在奉上一份年金险榜单给各位小伙伴,有兴趣的朋友可以看一下:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

以上就是我对 "平安赢越人生年金险适合谁?现价如何?"的图文回答,望采纳!