新冠疫情是一场长久的战役,大家依旧要做好防护工作,带好口罩,以防被感染!

我们的身边除了病毒外,还有一些不易察觉的因素,这对我们来说是有疾病风险的,要知道,这样会对我们的身体健康造成很大的威胁。

早早的买一份重疾险,才能够做到以防万一,当疾病快来到我们身边时,拥有足够的实力去打败它。

百年人寿就在前些时间里推出了一款重疾险新产品——福佑安康惠享版重疾险,据说保障层数有很多,因而有不少人心动了。

要是购买了百年人寿的福佑安康惠享版重疾险真的可以做到居安思危吗?现在,就请大家跟着学姐的脚步一起来看看吧。

在我们一起研究以前,大家先来看看这份购买重疾险指南,以防被坑:

《购买重疾险擦亮眼,不要掉入陷阱里》baoxian.2239.com

《购买重疾险擦亮眼,不要掉入陷阱里》baoxian.2239.com

一、百年福佑安康惠享版重疾险保障好不好?

我们先看看百年人寿福佑安康惠享版重疾险的保障图:

从前面的保障图能够发现,百年人寿推出的这款福佑安康惠享版重疾险具有全面的基础保障,并且还能不止一次的对重疾进行赔付。

那大伙一起来看看,这些保障项目都有哪些特点:

1、投保年龄广

福佑安康惠享版重疾险对投保年龄范围的要求是:出生28天至60周岁,和市场上那部分最高投保年龄要求到五十五周岁的产品相比,这个保险覆盖范围更广,比较适合上了年纪的中老年人朋友。

2、豁免保障实用

百年福佑安康惠享版重疾险自带有被保险人重疾、中症、轻症豁免保障,有这项保障的好处是:

选择越长的缴费年限,当我们的被保险人运气不好,在缴费期间得了合同约定的疾病时,那样的话,被保险人后期的保费可以不用给了,这样的话,保险金既可以应对医疗费用,又可以让我们的后期保障费用免除,对被保险人来说,选择越长的缴费年限完全没有坏处。

保险除了有保费豁免的好处之外,它还有其他方面的好处,我们通过下面这篇文章继续来了解一下:

《保费豁免买保险的时候一定要选吗?》baoxian.2239.com

《保费豁免买保险的时候一定要选吗?》baoxian.2239.com

3、可附加癌症二次赔

百年人寿福佑安康惠享版还有提供恶性肿瘤-重度二次赔付的可选责任。

即使现在的医疗技术能够把癌症给治好,但是对于癌症来说,还是会有很高的复发的风险的,据调查,肿瘤最容易复发的时间就是肿瘤手术后的头三年,有80%的几率会发生复发和转移的情况。

看新闻也知道,很多患癌家庭,都要花费好几十万元的治疗费用,给家庭带来经济负担,不得已只能向社会求助,要是一不小心又患病了,这对于患者家庭的身心压力会有多大可以想象!

因此,我们为了自己得未来,一定要尽量附加恶性肿瘤-重度二次赔付,才能减轻患病时的经济压力。

有些朋友可能还在质疑癌症二次赔付,它到底要不要附加,学姐整理出的这些数据一定会让你知道它的必要性:

《看完这篇,就知道为何癌症二次赔有必要附加》baoxian.2239.com

《看完这篇,就知道为何癌症二次赔有必要附加》baoxian.2239.com

也许很多朋友会被百年人寿的福佑安康惠享版的优势所吸引,或许有许多朋友已经想要购买了,但学姐必须要说的是,大家不要只看产品的优势,这款产品的缺点也必须考虑进去!

二、百年福佑安康惠享版重疾险究竟值不值得买?

福佑安康惠享版值是否能够提供全面的保障,值不值得购买,下面文章中的缺陷先来看一下,再思考到底要不要购买:

1、重大疾病关爱金不划算

倘若真的投保了福佑安康惠享版重疾险,若被保险人身故的时间是在首次确诊重疾的365天之后,将得到保险公司额外赔付的10%的基本保额,比较人性化。

但是这一点比起市面上一些优秀的重疾险,假若第一次被诊断为重疾是在60岁前,那么被保人能另外拿到60%或80%保额的赔偿,福佑安康惠享版还要确诊重疾之日开始365天后去世才有额外赔付,关键赔付比例也就10%保额,这两种赔付保险就形成了反差,获赔人对惠享版就不完全满意。

2、重疾分组不合理

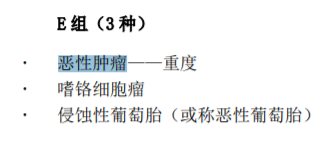

我们还得着重留神这一方面,福佑安康惠享版的赔付不是一次性的,而是多次的,但是依照常理来说,它的重疾分组就有些问题,恶性肿瘤并没有被单独拎出来成为一个组,恶性肿瘤竟然被划分到了侵蚀性葡萄胎这种高发疾病所在的组,同组的重疾理赔就会被互相影响,最后出现理赔相关问题。

换个说法就是,保险公司已经赔付了第一次患上恶性肿瘤应赔的款项,你在之后的生活中,又不小心得了嗜铬细胞瘤或侵蚀性葡萄胎,保险公司并不会给予赔付。

在看其他重疾险时,要是碰见了有重疾分类的产品,所以我们一样要注意分组是否合理:

《重疾险选分组好还是不好?关键看这点!》baoxian.2239.com

《重疾险选分组好还是不好?关键看这点!》baoxian.2239.com

3、轻症有隐形分组

福佑安康惠享版重疾险的轻症里面有隐形分组,不管是患上疾病A或者B中的一种,都是一个原因的话就叫做隐形分组,这两种疾病是不能分别获得赔付的,保险公司赔付的保险金只给其中一类疾病。

福佑安康惠享版重疾险也会出现这样的情况,轻症多次赔付的概率降低了不少。

所以重疾险的轻症保障我们也注意了,最关键的是轻症数量有点多的重疾险产品,这里面兴许还有不为人知的一面:

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

总的概括,百年人寿的福佑安康惠享版重疾险保障非常的全面,也还是有出色的地方,这其中漏洞也不少。

学姐给大家一个建议就是,要认真看它的保障内容,综合自身的情况,再细细想想要不要投保:

《百年福佑安康惠享版的这个缺陷一定要小心》baoxian.2239.com

《百年福佑安康惠享版的这个缺陷一定要小心》baoxian.2239.com

以上就是我对 "百年人寿福佑安康惠享版重疾险赔偿"的图文回答,望采纳!