一款少儿重疾险——太保少儿白血病被太平洋保险公司推出了。

这个产品一上线,就被宝爸宝妈们疯抢。

这没什么稀奇的,毕竟太平洋人寿保险公司很红啊!

况且对于第一次给小朋友投保重疾险的父母们来说,单独保障白血病的重疾险给予消费者的保障责任都比较单一,所以比较好对比。

不过,今天学姐就要从专业的角度全方面的讲解这款太保少儿白血病重疾险!

那么,评测结果到底如何呢?看完下文你就知道了!

同时,如果各位家长们还是举棋不定的话,可以先了解一下市场行情,看看下面这份最新的重疾险对比表:

《全国热门的136款重疾险对比表》baoxian.2239.com

《全国热门的136款重疾险对比表》baoxian.2239.com

一、太保少儿白血病重疾险值得入手吗?

首先,我们在介绍太保少儿白血病重疾险之前,先来真正地了解一下少儿白血病吧。

在0-14岁的恶性肿瘤发病的前5名之中,儿童白血病病例占比达到儿童癌症病例的38%。

并且,少儿白血病也是发病率最高的儿童重疾。

所以,父母们在为孩子选购重疾险产品时,要格外注意这项高发重疾是否在保障范围内。

是够了解了上述这一点的阐述,我们就可以来好好认识下太保少儿白血病重疾险这款产品了。

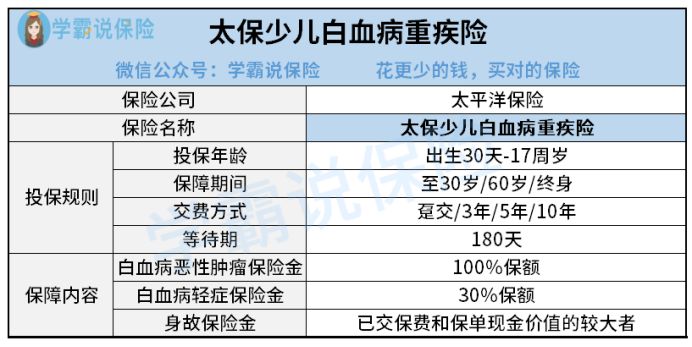

大家先来了解看看太保少儿白血病重疾险的保障内容如何:

从名字和图片中,我们能看发现,太保少儿白血病重疾险就是一个特别对于“少儿白血病”的重疾险。

但是拿它与其他少儿重疾险相对比,太保少儿白血病重疾险这款产品没什么突出优势:

1、等待期过长

等待期,可以理解为在合同生效后,这一段时间内如果出险了,保险公司是不承担保险责任的。

等待期的时间长,得到保障期也长。

所以等待期限越短的,对于被保人的保障方面来说是越好的。

目前90天和180天是市面上常见的两个重疾险的等待期。

太保少儿白血病重疾险设立了的等待期就是180天,也就导致它的等待期比很多重疾险要长,自然是不太合理的!

但是,就算只有90天的等待期,也未必就是最理想的等待期,在了解一款重疾险等待期设置是否合适时,我们还得到等待期定义是不是相对比较宽松。

如果对这些都不太清楚的朋友,记得看看这篇文章来学习:

《怎么判断等待期设置是否合理?》baoxian.2239.com

《怎么判断等待期设置是否合理?》baoxian.2239.com

2、少儿白血病赔付力度小

虽然少儿白血病是太保少儿白血病重疾险的保障内容,但并没有把少儿白血病这类高发重疾归为额外赔付。

要知道,目前大部分少儿重疾险都会把白血病这类高发重疾设置额外赔付。

打个比方说,妈咪保贝新生版特别对于白血病这项高发重疾,保险公司会另外给予100%保额的赔偿。

总之,确诊少儿白血病,一共可以取得200%保额的赔付!

相比之下,太保少儿白血病重疾险真是太抠门了!

3、保障内容单一

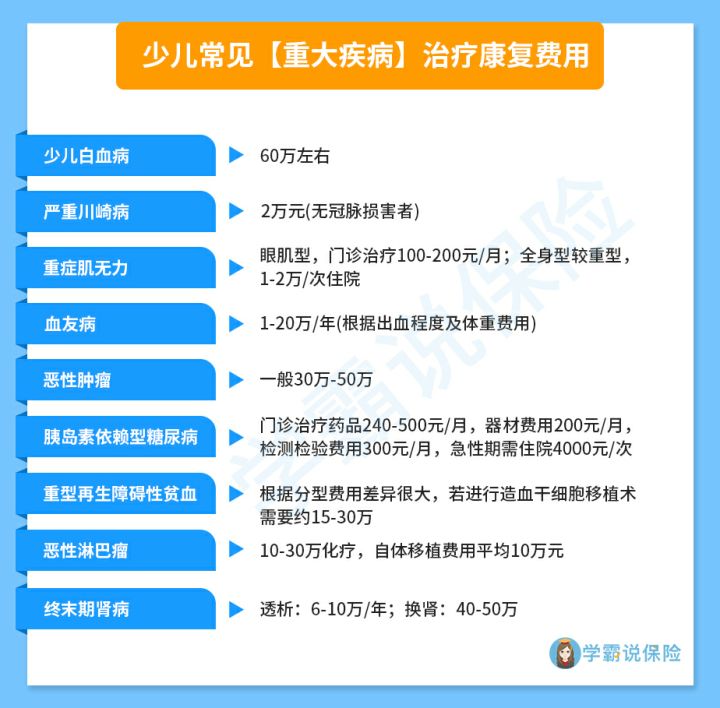

要知道,儿童可能发生的重疾是有许多的,不单单只是白血病。

在购买儿童的重疾险时,如果只想将高发的重疾考虑在内,也要考虑到是否包含了以下的几种疾病:

这些重病治疗费用高,且还容易发生。

然而太保少儿白血病重疾险只对白血病做出保障,保障范围十分的小!

在当前的市场中大多数的少儿重疾险保障的疾病都多达了上百种,可以说,太保少儿白血病重疾险真的太没有良心了!

看到这里,相应大家对太保少儿白血病重疾险到底值不值得买已经有了自己的看法了!

对太保少儿白血病重疾险失去信心的家长也不要心冷,学姐为适合1岁小孩投保的重疾险榜单做了整理,赶紧过来看看吧:

《十大适合1岁小孩子投保的重疾险!》baoxian.2239.com

《十大适合1岁小孩子投保的重疾险!》baoxian.2239.com

另外,给1岁小孩买重疾险的注意事项,宝爸宝妈们也是要加一了解的,才能避免买错了产品!

二、1岁小孩买重疾险需要注意什么?

帮1岁的小孩下手重疾险,这几点都要十分仔细:

1、配置顺序:先大人后小孩

大多数家长都是爱孩子的,很多家长并没有给自己买重疾险,大多数都是想先给孩子购买完重疾险。

但这是一种不可取的做法。

因为家庭一切保障都来源于家长,一旦身患重疾,孩子也将失去经济支柱,

所以,家长如果已经配置齐全自身的保障,那么就可以考虑给孩子配置重疾险,这样才是真正为孩子考虑。

我觉得大家要是还没买重疾险的话不防浏览一下这款重疾险榜单,没准就知道自己要买什么重疾险了:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

2、买带有投保人豁免的重疾险

小朋友重疾险的保险费用,皆是要由父母来负责。假使家长染上了重疾等,孩子保障是否会中断,跟我们能否承担起剩下的保费有关。

因为有这个问题的存在,如今诸多重疾险把“投保人豁免保障”纳入保障内容里。

倘若有保费免除的话,如若发生了上面的不幸,保费豁免,而保障还是有效的。

因此,初次当爸爸妈妈的年轻人再给孩子买重疾险的时候,首选带有投保人豁免的产品。

不过,在有购买投保人豁免产品的想法时,为了避免被坑,急需注意以下几点:

《保费豁免好不好,要注意什么?》baoxian.2239.com

《保费豁免好不好,要注意什么?》baoxian.2239.com

3、要买就买保障终身的、保额高的重疾险

相对于重疾险保费,孩子往往比成人便宜许多。

因此,把保障一次性做好,其实是在为以后节省保障成本。

所以,学姐建议,保障终身的重疾是1岁小孩不错的选择,并且保额也要买多点,更好地为孩子的人生保驾护航!

总的来说,选择太保少儿白血病重疾险是不太有优势的。再有,先大人后小孩是投保时要注意的原则,比如带有投保人豁免、保障终身、保额高的重疾险是重点考虑对象,这样给1岁孩子买到的重疾险就是最适合孩子的了!

以上就是我对 "1岁孩子投保太保少儿白血病重疾险性价比如何"的图文回答,望采纳!