各位是否还记得,董明珠曾于2019年中国企业领袖年会想和泰康保险CEO陈东升一起发表感言,直接说保险从业人员的服务很糟糕!

当时这条新闻一经报道就引起了很多小伙伴的关注,那是不是所有的保险公司都会有这样子的短处?

今天,就由学姐选择两家名字看似一样,实际不一样的太平人寿保险公司和太平洋人寿保险公司,学姐将从这两家保险公司的背景、偿付能力和理赔时效进行分析!

在我们的分析开始之前,学姐先把一份挑选保险公司的小诀窍分享给大家:

一、太平人寿和太平洋人寿的背景分析!

>>太平人寿

太平人寿保险有限公司(以下简称“太平人寿”)隶属于中国太平保险集团有限责任公司(以下简称“中国太平”),公司总部设在上海,是国内中大型寿险企业之一。

至2020年12月,太平人寿的注册资本为100.3亿元。全部的资产到达了7200亿元,在末期有效的保险金额远超430000亿元。

除此之外我们在最新的保险行业“三位一体”监管评价体系所公布的评价结果得知,太平人寿在评价体系中的分数都很高,尤其是法人机构经营评价、服务评价、风险综合这三项,评级分分别是A级、AA级和A级。

那么,接下来看看太平人寿的详细资料:

>>太平洋人寿

在中国太平洋保险公司的基础上于1991年5月13日成立了太平洋保险,并组建而成保险集团公司,总部位于上海,是位于国内领先位置的综合性保险集团,并是首家A+H+G(上海、香港、伦敦)三地上市的保险公司。

公司不仅被选为《财富》世界500强,还连续了10年,排名已经到了第193位;并且Brand Finance还认可它作为“全球最具价值100大保险品牌”中的第5名。

而中国太平洋人寿保险股份有限公司(以下简称“太平洋寿险”)成立于2001年11月,是中国太平洋保险(集团)股份有限公司(以下简称“太平洋保险”)旗下专业寿险子公司。

大家也可以看出来太平洋人寿的不错背景!

大家来看看专业人士是咋说的:

不过,话说话来,太平人寿和太平洋人寿除了背景不一样之外,也可以了解下两家公司的偿付能力哦?

二、太平人寿和太平洋人寿的偿付能力分析!

其实保险公司和负债间的这种关联往往会通过偿付能力体现。大家应该都知道对于保险来说健康运作来说很重要。

用一种通俗易懂的方式来解释:保险公司偿还债务的能力就是这家公司的偿付能力,假如保险公司的赔偿能力达标,也就是讲保险公司赔付保险金的经济能力符合要求了。

倘若大家还是不能够理解,可看一下专业人士的解释:

然而究竟太平人寿和太平洋人寿的偿付能力在什么层次上呢?这是一份官方数据图,请大家看看:

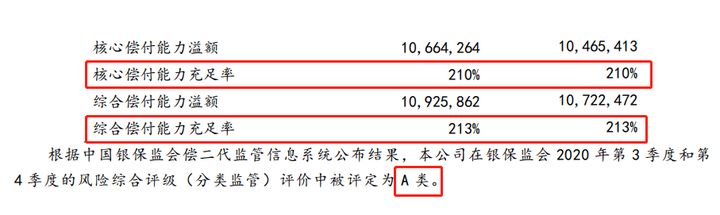

>>太平人寿

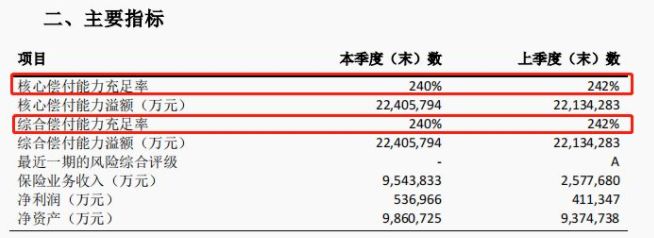

>>太平洋人寿

在2021年第1季度的太平洋人寿和太平人寿的官方偿付能力数据上能够发现。两家公司在核心偿付能力充足率和综合偿付能力充足率方面己符合银保监的相关要求(保险公司的偿付能力需达到以下标准:核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、并且风险评估等级为A类)。

既然我们已经讲完了太平人寿和太平人寿的偿还债务的能力,下面接着探讨的是两家保险公司的理赔时效是什么水平?

三、太平人寿和太平洋人寿的理赔时效分析!

从《保险法》中得知,被保者或者受益人让保险人递交赔偿或者给付保险金的请求后,应当及时作出核定;情形复杂的,应当在30日内做出核定,但不对合同约定的内容产生限制效果。”

《保险法》还有一个这样的条款,当事故没有超过保险责任范围的,保险公司在签完赔付协议后,支付赔偿金的时间不能超过十天;不需要赔偿的,应当发出拒赔通知书并说明理由,时间为做出拒赔决定之日起三天内。

简单来讲,哪怕保险案子情况非常杂乱的,保险公司也肯定要在在30日内完成决定,然后将结果以书面通知客户。

因此,大多数小伙伴在挑选自己喜欢的保险公司时,保险理赔时效也是很重要的一个部分!

则太平人寿和太平洋人寿这两家保险公司的理赔时效够不够迅速?我们通过这两家保险公司在2020年给出的理赔年报中了解一下:

>>太平人寿

>>太平洋人寿

观察图片可知,太平人寿在2020年,在件均理赔金额具体为1.2万元,而且小额理赔案件的获赔率超百分之九十九;而太平洋人寿的理赔时效大体上还不错,小额理赔案件能够达到99%的获赔率,0.21天为申请支付的时效。

综合所讲,你能在这两家公司很快获得理赔!

三、学姐总结

一言以蔽之,太平人寿和太平洋人寿不论是看背景、偿付能力,这些都是大不一样的,也还有案件的理赔时效也是大不相同的,

因此,太平人寿和太平洋人寿并不是同一家公司,大家千万别看错了哟,它只是名字上有一些小差异~

最后就来看看太平人寿和太平洋人寿的各项指标,这两家保险公司的实平起平坐,都是非常不错的保险公司!

以上就是我对 "中国太平比较太平洋人寿哪个的产品更靠谱"的图文回答,望采纳!