环球时报综合报道一份最新研究报告表明了,新冠疫情加快了全球失业危机进程,年龄在45岁及以上的“X世代”(指出生于20世纪60年代中期至70年代末的一代人)可能受影响最大。

虽然不同国家所处的就业环境有区别,但调查结果总体上相似:45至60岁群体更容易出现失业的状况。

57岁群体就在这个年龄范围,人到中年,人生半坡,家里鸡毛蒜皮的小事也经常需要处理,事业上磕磕碰碰,且面对这复杂的人际关系......

到如今又因为新冠疫情,失业危越来越紧急,倘若此时一场重大疾病悄然而至,那么会随之击溃整个家庭!

现在大概57岁的你,真的是不敢生病啊!

保险以前还没有尝试购买过的,抓住目前还是中年人这一条件,要比老年人购买更为实在,赶快来看一看购买什么样的保险好: 《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

一、57岁了为什么还要买重疾险产品?

大多数人认为为57岁了,就不用去买重疾险浪费钱,殊不知,这个年龄的人要面临着这样的疾病风险:

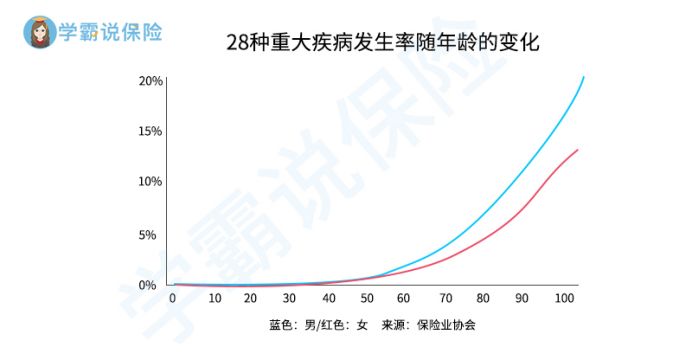

1、57岁患重大疾病概率大

在人们的中年阶段会有很多重大疾病出现,发生在这个时段的主要原因就是,人们的身体机能逐渐衰退,体内很多器官老化,容易演变成各种疾病,所以,重疾产生的几率很大。

大约57岁的我们仍然还要为家庭努力的拼搏,然而现在的身体状况已经没有年轻时候那么好了,如果这时不幸得了重病,全家人都吃不消。

更何况现在全都延迟退休,现在的年轻人到57岁还要上班,并且患病几率也变大,得出的结论是重疾险提前买,真的挺有必要的!

还没到57岁的朋友,不想以后也要面对这样的巨大危机,那也要趁早购买重疾险。

年轻人适合购买的重疾险有哪些?学姐都整理在这篇文章里了: 《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

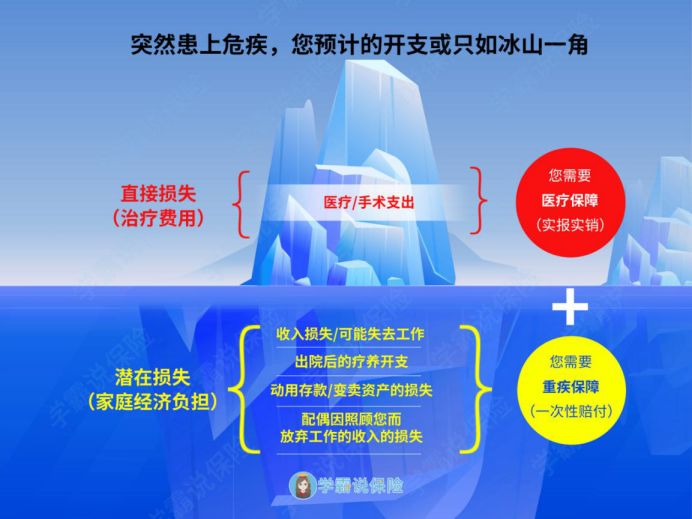

2、重疾险弥补收入损失

重疾险的最大用途便是能够缓解,因患病而导致无法正常工作造成的收入损失,看了这张图大家就会更好理解了:

如此说来,投保了重疾险,一旦确诊了合同约定的重大疾病,保险公司将一次性赔付给被保人赔偿金,这笔赔偿金用途不会有任何限制,完全任由自己来支配,这笔钱除了能够支付医疗费用以外,并且像家庭生活费用的开支、小孩教育费用和老人的赡养费用这些开支也是能用的,对于已经57岁左右的人来说已经非常实用了。

57岁的你把上面的都看完以后,仍不了解重疾险的必要性的话,那你再来看看这篇文章: 《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

二、57岁买重疾险需要注意什么吗?

已经知道了买重疾险的重要性之后,面对这种情况我们不能因一时心急,盲目投保,57岁左右这个年纪买重疾险下面两点需特别关注:

1、身体情况

到了57岁这个年纪大多身体多多少少都会有一些小毛病,比如说三高、糖尿病、心血管疾病,都是中老年人很常见的慢性病。

要是买了重疾险这类的保险,一般都会对被保人有严格的健康告知,中老年人还达不到很多产品在身体方面的要求。

因此,如果你在五十七岁时身体都还很不错的话,就应该及时买一份合适的健康保险,如果不买的话,万一哪天自己的身体出现问题的话,再想投保就相当困难了。

这几个健康告知小技巧,学姐马上就分享给大家,也能让顺利投保的机会提高一点: 《投保时,健康告知有什么小技巧?》baoxian.2239.com

《投保时,健康告知有什么小技巧?》baoxian.2239.com

2、年龄

一般保险的费用跟被保人的年龄挂钩,年龄越高的话,它的保费就越贵,如果被保人的年龄越来越大的话,那他投保就会越容易出现类似于保费倒挂的问题。

倘若在57岁左右这个年龄了,再去购买重疾险的话,保费肯定就会在年轻人的保费之上了,倘若要探寻到适合我们自己的重疾险产品的话,我们就很难去探求到性价比这个问题了,我们物色符合自身经济条件的重疾险产品需要保持耐心。

三、57岁了还能买什么重疾险产品吗?

55周岁以上比较少见。

所以,学姐专门找来一款57岁也能投保的重疾险,叫作如意金葫芦初现版,大家不妨瞧瞧如何:

由信泰人寿推出的如意金葫芦初现版重疾险的定位是一款多次赔付型重疾险产品,最高投保的年纪是60周岁时,57岁就能具备这个投保的资格。

重点是如意金葫芦初现版重疾险含有非常优秀的保障内容,尤其是重疾的赔付方面。

假设被保人是60岁前第一次确诊重疾,可以取得相当于180%的理赔金,即使我们买的保额是30万的,仍然可以获得54万的赔偿。

当前治疗重疾产生的费用平均为30万,被保人除了要为治疗费发愁,57岁的人患了疾病,要为很多事情发愁,例如没发工作也没有工资,还要担心家庭的开销和孩子的教育费,甚至再多个房贷。

这些费用加起来,至少也在50万左右。

而因为如意金葫芦初现版的额外赔的出现,即使30万保额,也足够应对重疾所带来的风险,这个很适合预算不足的朋友。

除了这一点,如意金葫芦初现重疾险还有很多保障内容对57岁左右的人群很有利,下面我就进行详细介绍: 《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

不得不再啰嗦一句,57岁左右的人群不管是买重疾险还是买其他种类的保险产品,结合实际情况选择保险产品是必须的,购买重疾险虽然有必要,可是我们也不可着急,一定要耐心。

以上就是我对 "五十七岁该买哪款重疾险"的图文回答,望采纳!