新冠疫情这场战役还没有画上句号,还未结束,我们还是要坚持做好防护工作,切记带口罩,以免被感染!

不仅是病毒,在我们身边还有很多不容易发现的因素,疾病风险也会随之带来,这对我们的身体健康造成极其大危害。

应该早点备一份重疾险,才能够做到以防万一,要是疾病真正来到时,拥有足够的实力去打败它。

百年人寿前段时间推出了一款重疾险新产品——福佑安康惠享版重疾险,据说这个保障层数还很多,因而有不少人心动了。

要是购买了百年人寿的福佑安康惠享版重疾险真的可以做到居安思危吗?下面,我们就一起来进行分析吧。

在这之前,学姐先带领大家一起来看看这份购买重疾险指南,用来识破骗局:

《购买重疾险擦亮眼,不要掉入陷阱里》baoxian.2239.com

《购买重疾险擦亮眼,不要掉入陷阱里》baoxian.2239.com

一、百年福佑安康惠享版重疾险保障好不好?

我们先看看百年人寿福佑安康惠享版重疾险的保障图:

根据上面的保障图显示,在基础保障方面,百年人寿的这款福佑安康惠享版重疾险还是到位的,并且重疾还能得到多次的赔偿。

那我们来看看这些保障有什么亮点:

1、投保年龄广

福佑安康惠享版重疾险的投保年龄范围是从出生28天到60周岁,市面上的重疾险产品有部分最高的投保年龄到55周岁,和它们相比它的适用人群大一些,比较适合上了年纪的中老年人朋友。

2、豁免保障实用

百年福佑安康惠享版重疾险自带有被保险人重疾、中症、轻症豁免保障,有这项保障的好处是:

缴费期限选择的越长,如果被保险人不幸在缴费期间患上了合同上面约定的疾病时,那样的话,被保险人可以不用缴纳后期的保费了,这样的话,保险金既可以应对医疗费用,后期保障的费用有可以免除,因此,选择越长的缴费年限,是对我们被保险人完全有利的。

除了有保费豁免以外,保险还有其他好处,我们通过下面这篇文章继续来了解一下:

《保费豁免买保险的时候一定要选吗?》baoxian.2239.com

《保费豁免买保险的时候一定要选吗?》baoxian.2239.com

3、可附加癌症二次赔

这款百年人寿福佑安康惠享版,它在恶性肿瘤-重度的二次赔付方面还有相应的可选责任,

对于我们来说,以现在的医疗水平能够把癌症治好,可是后续对于癌症而言还是有较高的复发风险,据统计,肿瘤手术后的头三年再次患病的几率远远大于之后的概率,有80%的可能发生复发和转移。

根据新闻我们发现,很多患癌家庭,花个好几十万才能支撑住治疗的费用,让家庭有经济上的压力,不得已只能希望社会上能够有人帮忙,要是不幸患上又复发了,这将给患者家庭带来多么沉痛的打击和昂贵的医疗费,可以想象!

所以,恶性肿瘤-重度二次赔付的重要性不言而喻,我们必须附加它,为不幸患病的自己找好退路,减轻经济负担。

有些朋友可能还在质疑癌症二次赔付,它到底要不要附加,看看以下数据便能了解:

《看完这篇,就知道为何癌症二次赔有必要附加》baoxian.2239.com

《看完这篇,就知道为何癌症二次赔有必要附加》baoxian.2239.com

看了上文提到的百年人寿的福佑安康惠享版的种种亮点,应该有不少朋友被吸引住,并想投保了,但学姐希望大家能够小心谨慎,不要冲动购买这款产品,这款产品也有隐形的缺点,而且还不少!

二、百年福佑安康惠享版重疾险究竟值不值得买?

福佑安康惠享版值不值得买,你先看一下下面的缺陷,再思考到底要不要购买:

1、重大疾病关爱金不划算

一旦投保了福佑安康惠享版重疾险之后,如果被保险人在首次确诊重疾之日起365天后死亡,将得到保险公司额外赔付的10%的基本保额,非常的友好。

可这一点跟市面那些优秀的重疾险做比较起来,如果是在60岁被诊断为重疾,那么被保人可以获得60%或80%基本保额的额外赔偿,福佑安康惠享版还需要被查出确诊重疾之日起365天后再才死去,那么再回进行额外赔付,重点是赔付比例也就10%保额,这两种赔付保险就形成了反差,获赔人对惠享版就不完全满意。

2、重疾分组不合理

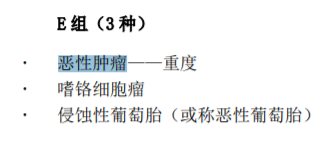

我们特别不能忽视的一个重点是,多次赔付确实是福佑安康惠享版区别与其他保险的不同之处,可是保险公司对这款保险的重疾分组容易引起争议,恶性肿瘤并没有被单独拎出来成为一个组,恶性肿瘤出乎意料地与嗜铬细胞瘤和侵蚀性葡萄胎这种类型的疾病同组了,影响同组其他重疾理赔。

用简洁明了的话描述就是,保险公司已经赔付了第一次患上恶性肿瘤应赔的款项,然而你日后又患上了其他保险公司原本应赔付的同组高发疾病,保险公司不负责赔付。

在看不同的重疾险时,要是碰见了有关于重疾的分类的产品,所以我们一样要注意分组是否合理:

《重疾险选分组好还是不好?关键看这点!》baoxian.2239.com

《重疾险选分组好还是不好?关键看这点!》baoxian.2239.com

3、轻症有隐形分组

福佑安康惠享版重疾险的轻症包括了隐形分组,因为一个原因先后患上疾病A和B,讲的就是隐形分组,这两种疾病是无法都获得保障的,两类疾病保险公司仅按一次给付保险金。

这样的情况在福佑安康惠享版重疾险也是存在的,轻症多次赔付的概率降低了不少。

当然我们也要注意重疾险的轻症保障,最关键的是轻症数量有点多的重疾险产品,这或许还隐藏了许多的猫腻:

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

《重疾险的轻症数量是不是越多越好?》baoxian.2239.com

这么来说吧,百年人寿的福佑安康惠享版重疾险保障是挺齐全的,两点之处也有,不过缺点也很突出。

不过学姐还是建议大家把眼光放在它的保障内容上面,依照自身的状况,再慎重考虑一下要不要投保:

《百年福佑安康惠享版的这个缺陷一定要小心》baoxian.2239.com

《百年福佑安康惠享版的这个缺陷一定要小心》baoxian.2239.com

以上就是我对 "百年人寿福佑安康惠享版重疾险容易理赔吗"的图文回答,望采纳!