依据媒体的传达,一干人在宁波的时候,因为闯红灯而致人死亡,判处有期徒刑3年,外加罚款117万元。

这种闯红灯不幸牵连他人的案例,往日里发生过许多次了。

被牵连者高度残疾的悲剧产生了,甚至无辜搭上性命,最能受到打击的就是自己和家长。

这时假如是有一份保险的话,不管是身故还是全残都会保障,也不至于搞得家庭走向危机。

说到保险,中国人寿与新华保险两者都誉满天下,接下来我们就来研究一些这两家公司的重疾险,来看看这场强强较量中谁能笑到最后。

在准备进入正题之前一些关于保险的知识点我们得先掌握掌握:

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

一、中国人寿PK新华保险,哪家公司更加出色?

等下,我们先从偿付能力和公司背景实力,来比较一下新华保险和中国人寿的优劣势。

1、实力背景

>>中国人寿

注册资本为188亿元人民币,2020年品牌价值达人民币4158.61亿元。

中国人寿连续18年被评为《财富》世界500强企业,排名一跃而升从2003年的290位到2020年的45位;连续14年入选世界品牌500强。

想要更深层次的了解中国人寿?戳这个链接就好:

《中国人寿怎么样?有哪些坑套路?深度分析》baoxian.2239.com

《中国人寿怎么样?有哪些坑套路?深度分析》baoxian.2239.com

>>新华保险

新华保险1996年9月成立,总部坐落在首都北京,有着高达31亿元的注册资本,规模宏大,是一间比较大型寿险的企业。

新华保险有着1767家分支机构,保费收入高达1093亿元,总资产规模已经达到了人民币7000亿元以上。

关于新华保险的分析,这篇比较详细的测评文章分享给大家:

《新华保险好不好?全在这篇文章里!》baoxian.2239.com

《新华保险好不好?全在这篇文章里!》baoxian.2239.com

2、偿付能力

决定保险公司偿付赔偿金的一大因素即是偿付能力,是一个保险公司最为重要的能力表现。

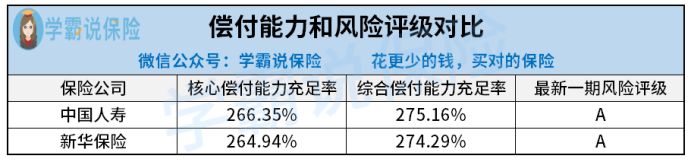

银保监会颁布规定,核心偿付能力充足率在50%以上,综合偿付能力充足率在100%以上,风险评级为B级及以上的公司,偿付能力才能算达标。

这里有2021年第1季度的偿付能力数据,可以看:

此图为我们展现,新华保险和中国人寿的偿付能力都远远高于标准线,表现十分优秀。

等下,来看看中国人寿跟新华保险热销的重疾险对比情况吧。

二、中国人寿跟新华保险热销重疾险大比拼,最才是王者?

中国人寿跟新华保险热卖的两款重疾险让学姐拿来对照,康宁保2021版C款相较于康宁无忧D1,哪款更优秀些,看看哪款产品能够胜出。

先不过多赘述,接下来的横向对比图是关于康宁保2021版C款与健康无忧D1的:

不禁感叹,这两款产品真是一个不好,另一个更不好。

>>投保条件方面

康宁保2021版C款最长只能选20年缴费期限,而健康无忧D1仅仅只可选择10年健康缴费期限,真的太逊了。

遵循市面上将缴费期限延长至30年的重疾险来说,,康宁保2021版C款跟健康无忧D1优胜略汰之下一点优势都没有。

一般来讲的话,缴费的年限越长,消费者每年面临的保费压力也就越小。预算不足的人不建议选择康宁保2021版C款跟健康无忧D1!

缴费年限的选择也有有门道的,想要了解的朋友可以看看这篇文章:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

说说等待期的问题,不少的重疾险等待期都设定成90天,那么这就可以让被保人早日享受到产品保障了。

可康宁保2021版C款跟健康无忧D1倒好,需要等待足足180天,完全没有为消费者考虑!

>>基础保障方面

康宁保2021版C款跟健康无忧D1只保重疾,根本没有考虑中轻症!

大家对轻中症保障的重要性都应该一清二楚吧,轻中症的生病概率并不低,发现得早的话,就可以在疾病没有变严重之前给予最快的治疗,使疾病不至于恶化,并且众所周知,轻中症相比于重疾来说,理赔门槛很低。

如果被保人不幸患上了疾病,那么这款轻中症保障能够使被保人有钱看病,能够在疾病扩散之前,就得到快速的医治。

康宁保2021版C款跟健康无忧D1不对轻中症进行保障,这种行为非常不友好。

>>可选保障方面

缺失高发重疾二次赔这种实用性强又比较有意义的保障,让康宁保2021版C款跟健康无忧D1在与优质重疾险的对比下无所遁形。

就拿心脑血管疾病来说,众所周知,作为发病率较高的一种重大疾病之一,我们通过对比不难发现,心脑血管疾病的复发率还是挺高的。

《中国心血管健康与疾病报告2019》显示,目前,我国患有心血管病的人数不断增加,整体处于持续上升阶段,根据相关数据显示,患有心血管病的人数非常惊人,有3.3亿人之多。

根据有关数据的报道,我国脑中风病人在出院后第一年的复发率是三成,第五年的复发率比第一年高了快一半,高达59%。

从数据中,我们得到了心脑血管二次赔额是非常之重要的,然让人而大跌眼镜的是,康宁保2021版C款跟健康无忧D1竟然都没有这项保障,真的太不应该了。

如果还有朋友不了解心脑血管二次赔的重要性,不如把注意力聚焦在这里,让我们一起来了解一下相关情况:

《「心脑血管二次赔」有多重要?一文告诉你》baoxian.2239.com

《「心脑血管二次赔」有多重要?一文告诉你》baoxian.2239.com

整体来讲,中国人寿跟新华保险虽然是口碑很好的保险公司,可是旗下热卖的康宁保2021版C款跟健康无忧D1的效益却不是很好,入手还是会吃亏的。

如果你最近正好想要入手重疾险,个人的意见是购买产品时最好选择保障内容较全面的。

下面为大家介绍一些优质的重疾险,戳这个链接:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

本次测评已经结束了,朋友们下次再见!

以上就是我对 "与新华相比国寿的保险理赔如何"的图文回答,望采纳!