前段时间,大家都对一些知名人士因癌症离世的消息直接霸屏整个朋友圈了吧。

癌症的频发,一直都备受争议,那么,癌症离我们普通人的距离远不远?观察一下这组数据你就懂了!

统计数据显示2020年我国新发癌症病例457万例,在全球新发癌症病例中有着23.7%的占比,列居全球第一,要是用数据进行换算的话,就表明了每1分钟就有8个人被查出癌症,我对这个数据感到超级震惊。

怎么会想起来说到癌症这个话题,因为我想告诉大家,患上癌症并不是绝症,假设提前给自己投保一份重疾险,那么在面对癌症这类重大疾病时,我们就可以拿到一笔理赔金用于治疗,而不用低三下四的去借钱或者筹资。

学姐就研究这款光大永明爱多多尊享版重疾险吧,给大家分析分析重疾险都保障哪些疾病?怎么买才最合适等投保问题。

研究之前,我们需对一款好的重疾险到底具备哪些特点要有个大概的了解:

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

《好的重疾险原来长这样!你被骗了这么多年...》baoxian.2239.com

一、爱多多尊享版重疾险保障的疾病有这些?

对于爱多多尊享版重疾险都会对哪些疾病有所保障,主要由110种重疾(包含银保监会规定的28种重疾)、20种中症和35种轻症(包含银保监会规定的3种轻症)这三项基本保障。

自从2020年重疾新规实施以来,银保监会规定的28种重疾和3种轻症,下图里面全部都一一显示了:

而且,这一款爱多多尊享版重疾险还包括了15种特定重疾,比如白血病、重大器官移植术或造血干细胞移植术、胃恶性肿瘤等。

鉴于此款爱多多尊享版重疾险保障的疾病的确不少,我已经帮大家整理在这篇,可以点开这篇文章瞧瞧:

《爱多多尊享版重疾险究竟保哪些疾病?不知道这些千万别乱买!》baoxian.2239.com

《爱多多尊享版重疾险究竟保哪些疾病?不知道这些千万别乱买!》baoxian.2239.com

不只是要明白爱多多尊享版重疾险的保障疾病,我们还得知道人家的优点和缺点到底有啥?

二、爱多多尊享版重疾险的优缺点分析

遵照旧例,大伙先瞅瞅爱多多尊享版重疾险的产品保障图:

通过上图可发现,学姐在下面文章中总结了爱多多尊享版重疾险的优点和缺点:

>>爱多多尊享版重疾险的优点:

1、等待期短

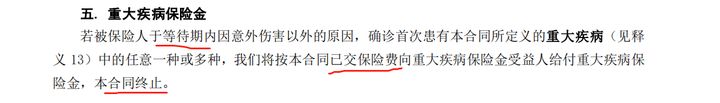

相信大家都是知道的,若是有在等待期内因为意外伤害和意外的原因致使确诊了与合同符合的重大疾病,保险公司不给予理赔,仅赔偿已交保费,合同不再有效,详情可见爱多多尊享版重疾险的对应条款:

来源于爱多多尊享版重疾险的产品条款

因此,买重疾险时选择等待期越短的,对被保人也就越好,这样的话,我们享受到重疾保障的时间就会更早,目前重疾险市场上最短的等待期为90天,恰恰此款爱多多尊享版重疾险规定的等待期也是90天,符合市场的最高水平,很赞!

至于在等待期内出险,保险公司究竟为何会不给赔,好奇的朋友戳这里了解一下吧:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

2、自带被保人豁免保障

什么是被保人豁免,指的是被保人确诊符合条件的轻症、中症和重疾后,接下来的保费皆能免交,

较那些没有自带被保人豁免保障的同类型重疾险来讲,这一款爱多多尊享版重疾险自带被保人豁免保障这一点实在是太给力了!

说完爱多多尊享版重疾险的比较突出的地方,下面我们继续来看看人家的缺点到底有多少?

>>爱多多尊享版重疾险的缺点:

1、投保年龄范围窄

爱多多尊享版重疾险可供出生满30天至55周岁购入,要知道的是现在部分重疾险对最高70周岁的人依然有效,参照泰康泰享安心。

相比来说,爱多多尊享版重疾险对55-70周岁的这部分人群也太不善良了。

很多55周岁以上的朋友们对家庭来说依旧是经济支柱的存在,而延迟退休政策又横加一杠,很有可能会持续工作到60周岁以上,患重疾险危险期的时候也正是这个年龄阶段。

如果没有对应的重疾险来做保障的话,一旦患上重疾将对整个家庭来说是非常不友好的。

而爱多多尊享版重疾险压根儿就不给超过55周岁的人群投保的机会,这一点还是有点不明白!

即便这样,超过55周岁的朋友们,不要过于焦虑害怕买不到重疾险,不妨浏览一下这份榜单或许会有合适的:

十大值得买的热门重疾险大盘点!baoxian.2239.com

十大值得买的热门重疾险大盘点!baoxian.2239.com

2、保障期限不灵活

保终身目前是爱多多尊享版重疾险的保障期限唯一的选择,在保定期这块,是没有可选择的余地。

众所周知,一款重疾险保障期限不刻板的话,不仅仅只提供保终身,也完全能够享受保障20/30年、保至70/80周岁等定期。

除此之外,保定期的重疾险在保费上要比保终身的便宜不少,要是手头比较紧的话,可是又想购买爱多多尊享版重疾险,岂不是没戏了!

所以对比之下,想要追求一份保定期重疾险,学姐再给大家安利一款近期热门的信泰达尔文5号焕新版,想了解的话看看这篇就可以了:

《达尔文5号焕新版值不值得买?看完这三点你就知道了》baoxian.2239.com

《达尔文5号焕新版值不值得买?看完这三点你就知道了》baoxian.2239.com

三、学姐建议

综合上述分析,光大永明爱多多尊享版重疾险虽说保障的疾病很多,且还有15特定疾病可选保障,等待期也不用太久,只需要90天,并且被保人豁免保障这项权益还会自行生效。

但是,它的缺点大家也要了解,例如投保年龄不太人性化,保障期限不太人性化等等。

篇幅有一定限制,和爱多多尊享版重疾险相关的所有测评内容,想深入了解的朋友可以点击这里:

《被夸爆的光大永明爱多多尊享版到底咋样?这些地方要注意!》baoxian.2239.com

《被夸爆的光大永明爱多多尊享版到底咋样?这些地方要注意!》baoxian.2239.com

好了,学姐今天要扒的所有内容就这么多了,我们下期继续分析~

以上就是我对 "爱多多尊享版的条款靠不靠谱"的图文回答,望采纳!