中国人民保险集团股份有限公司,简称中国人保,本质上是一个综合性保险金融公司。

中国人保已经成立70年之久,是一家有着悠久历史的老牌公司了,在保险企业中属于老大哥!

那么中国人保口碑如何?它推出的产品好不好?

让学姐为大家具体解释一下!

没时间的朋友,学姐考虑到后已经汇总到这篇文章里了,戳:

《中国人保实力怎么样?旗下产品如何?》baoxian.2239.com

《中国人保实力怎么样?旗下产品如何?》baoxian.2239.com

一、中国人保怎么样?

我们先来看看中国人保的公司背景~

1.公司背景

人保的注册资金为306亿元人民币,而且在1949年10月20日成立,被誉为“新中国保险业的长子”,是新中国保险事业的开拓者和奠基人。

今年5月,《2021福布斯全球企业2000强》发布,中国人保位列第243名。

中国人保的经营范围涵盖财产保险、人寿保险、健康保险、资产管理、保险经纪、信托、基金等领域,在海内外具有深远影响力。

可见,中国人保的实力是相当的优秀!

然后我们一起来看一下中国人保的偿付能力。

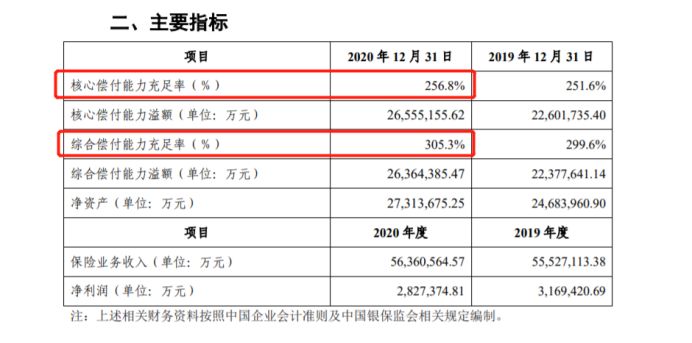

2.偿付能力

偿付能力是评价保险公司财务状况时必须考虑的基本数据,指保险公司可以偿还债务的能力。

看一个公司的偿还能力时主要看以下这三个方面:

核心偿付能力充足率:核心资本与最低资本的比值来进行衡量,保险公司是否符合高质量的资本而达到的条件。综合偿付能力充足率:实际资本与最低资本的比值,可以衡量保险公司内部资金充足情况。风险评级:是对保险公司的风险管理能力和业务合规情况进行评级。平常的时候,只有核心偿付能力充足率和综合偿付能力充足率分别>50%和>100%,而且风险评级在C级以上,可以算是达到了该公司偿付能力的标准。

一起来看一下中国人保2020年的年度偿付能力:

经过上图可分析出,中国人保的核心偿付能力充足率达到256.8%,综合偿付能力充足率为305.3%,两个指标和标准线相比都超出了很多,真的可以算是优秀的产品了!

这个时候银保监会还没有对保险集团开展风险评级,这就是中国人保没有风险评级的缘由。

综合来说,中国人保不止在实力方面很优秀,偿付能力也做得很优秀,不愧是在财富世界五百强的公司里也有很大的名声。

那么中国人保的保险产品算不算优秀的呢?那就赶快往下看吧!

二、中国人保产品如何?

学姐选择了中国人保集团旗下这款人保寿险的无忧人生2021重疾险产品,马上为大家测定一下这款产品。

先来看看保障责任图:

可见,无忧人生2021重疾险保障内容相对来说还是比较周到的,基础保障都有涵盖。

无忧人生2021有这个亮点:

1.缴费期限灵活

无忧人生2021重疾险给大家提供缴费期限的方案有很多种,不仅可以趸,还可以5年/10年/15年/19年/20年/29年/30年交等。

消费者可以视自身情况灵活选择缴费期限!

其中,缴费期最长不超过30年,已经算是市面上水平非常好的了。

这么一说,是不是觉得无忧人生2021重疾险还是很优秀的,莫慌,先了解一下它这些不足再考虑:

1.等待期太长

无忧人生2021重疾险的等待期合计有180天。

90天是市面上大多数重疾险的等待期,无忧人生2021重疾险远超别人3个月。

千万不要小看等待期,等待期和我们消费者的权益有着很重大的联系,就直接对消费者的权益进行影响,有疑问的朋友们来看看吧:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

2.重疾没有额外赔付

无忧人生2021重疾险的重疾赔付1次,赔付比例为100%保额,没有给予消费者重疾额外赔。

想着罹患重疾因年龄差别带来不一样的影响,只有优秀的重疾险才会设置重疾额外赔,额外赔付50%保额的前提条件是要在60周岁前。

有了一份重疾额外保障,可以给被保人以及家庭的经济状况带来缓解,成为优化治疗手段或恢复家庭基本生活的一个好方法。

而无忧人生2021重疾险却不含这一保障。

从这方面来讲,无忧人生2021重疾险做得还是差了一点!

并且,大家还需要注意一下无忧人生2021重疾险的相关问题,戳:

《刚上市的人保「无忧人生2021」竟被我扒出了这些缺陷!》baoxian.2239.com

《刚上市的人保「无忧人生2021」竟被我扒出了这些缺陷!》baoxian.2239.com

综上所述,无忧人生2021重疾险涵盖了重疾、轻中症等基础保障,但是也还是有一些不足的地方,比如说等待期比较长,不给予消费者重疾额外赔等,可以说这样的表现很一般了。

而且,无忧人生2021重疾险的保费真的非常昂贵。同等投保情况下,有些比无忧人生2021重疾险保障优秀的重疾险产品一年也只需要缴5000元左右。

对比了解了之后,无忧人生2021重疾险的价格实在是高的太离谱了!

这两天对添置重疾险有点小想法的小伙伴赶快把这些性价比高的重疾险产品关注起来吧:

《十大性价比高的重疾险大盘点!》baoxian.2239.com

《十大性价比高的重疾险大盘点!》baoxian.2239.com

三、学姐总结

综上所述,中国人保无论是公司背景还是偿付能力都十分优秀。

不过,中国人保旗下人保寿险的无忧人生2021重疾险表现是比较寻常的。

学姐建议:我们在考虑入手哪种保险的时候,还是需要重视产品条款的,小伙伴们可不能因为品牌效应而被迷惑哦~

保险条款还需要注意什么方面呢?这篇文章将会给大家答疑解惑:

以上就是我对 "中国人民保险的产品如何理赔快不"的图文回答,望采纳!