根据媒体报道的内容,一干人等在宁波闯红灯致人死亡,不仅判处了3年有期徒刑还有117万元的罚款。

例如闯红灯不幸殃及他人的案子,昔日里发生的次数并不少了。

被牵连者导致高度残疾,性命甚至都赔进去了,那么打击最严重的就是自己和家人了。

这时假如是有一份保险的话,那么就会身故保障和全残保障,也不会沦落到这种家破人亡的地方。

这说到保险这一块,中国人寿、新华保险可谓是名满天下,我们一起来对比一下这两个公司,来围观一下这两者的最最强者会是谁。

我们在要进入正题前我们还是不要忘了多掌握一下保险相关知识点:

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

一、中国人寿PK新华保险,哪家公司更加出色?

现在,我们需要了解一下公司的偿付能力和背景实力,详细分析新华保险和中国人寿这两家公司。

1、实力背景

>>中国人寿

注册资本很高为188亿元人民币,那么2020年品牌价值达了158.61亿元。

中国人寿连续18年在《财富》世界500强企业上榜上有名,排名一跃而升从2003年的290位到2020年的45位;连续14年始终屹立在世界品牌500强之列。

对中国人寿很感兴趣?这个链接一定能帮助到你:

《中国人寿怎么样?有哪些坑套路?深度分析》baoxian.2239.com

《中国人寿怎么样?有哪些坑套路?深度分析》baoxian.2239.com

>>新华保险

新华保险的总部位于北京,在1996年9月成立时注册资本就高达31亿元,在整个寿险市场中属于大型单位。

分支机构多大1767家的新华保险,保费收入约已达到1093亿元,总资产规模庞大,实力不俗,目前已经超过了7000亿元人民币。

关于新华保险,这篇比较详细的测评文章分享给大家:

《新华保险好不好?全在这篇文章里!》baoxian.2239.com

《新华保险好不好?全在这篇文章里!》baoxian.2239.com

2、偿付能力

保险公司是否有能力偿付赔偿金的主要指标就是看他的偿付能力,是一个保险公司最为重要的能力表现。

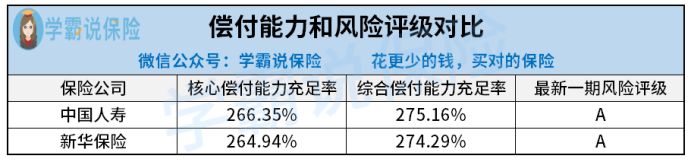

银保监会颁布规定,核心偿付能力充足率是否在50%以上,综合偿付能力充足率是否在100%以上,风险评级是否为B级及以上的公司,偿付能力才算合格。

2021年第1季度的偿付能力数据来分析的话:

从图中我们可以看出,中国人寿跟新华保险的偿付能力都远超标准线,属实靠谱。

现在,比较一下中国人寿跟新华保险热销的重疾险吧。

二、中国人寿跟新华保险热销重疾险大比拼,最才是王者?

中国人寿跟新华保险热卖的两款重疾险让学姐拿来对比一下谁更优秀,康宁保2021版C款跟健康无忧D1作对比,对比一下哪款产品表现更好。

先不多说废话了,来分析分析康宁保2021版C款与健康无忧D1的横向对比图吧:

不难发现,这两款产品真是一个不如一个。

>>投保条件方面

最长20年缴费期限只能选康宁保2021版C款,健康无忧D1唯有10年缴费期限可选,真的太逊了。

相较于市面上将缴费期限延长至30年的重疾险来说,,康宁保2021版C款跟健康无忧D1一点优点都没有。

缴费年限越长,大大减少了消费者之间存在的保费压力。康宁保2021版C款跟健康无忧D1一点都不替预算不足的人群省心啊!

缴费年限的选择也是需要好好研究的,赶紧看看这篇文章吧:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

从等待期的角度讲,很多的重疾险都将其设置为90天,被保人可以通过这能早日享受到产品保障。

可康宁保2021版C款和健康无忧D1就很无语了,需要180天超长等待期,非常不友好!

>>基础保障方面

康宁保2021版C款和健康无忧D1只对重疾有保障,根本不能赔付中轻症!

对于轻中症人群来说,其保障也是十分重要的,轻中症的生病概率并不低,发现得早的话,就可以在病情严重之前,趁早治疗,将轻中症扼杀在摇篮里,避免病情恶化成重疾,并且我们发现,重疾的理赔门槛较高,而轻中症的理赔门槛就相对低了不少。

轻中症保障能让被保人有钱看病,尽量在疾病恶化之前,就能得到最快的治疗。

康宁保2021版C款跟健康无忧D1保障当中是不含有轻中症的,学姐直接无语了。

>>可选保障方面

高发重疾二次赔这类较强实用、可用性好的保障的缺失,是康宁保2021版C款跟健康无忧D1被优质重疾险拉开差距的原因之一。

以心脑血管疾病为例,作为一种发病率较高的重大疾病,相比较于其它疾病来说,心脑血管的再次发病率还是蛮高的。

《中国心血管健康与疾病报告2019》显示,在我国,心血管病的患病率不断增加,总体呈上升阶段,据不完全统计推算,心血管病的患病人数有3.3亿左右,这数据令人瞠目结舌。

有关数据显示来看,我国脑中风患者出院后依旧有复发的风险,术后第一年复发率是30%,到了第5年,概率达到了59%。

心脑血管二次赔额的重要性在这些汇总数据中一览无余,可这项保障在康宁保2021版款跟健康无忧D1D的保障内容中都找不到,真的太不应该了。

关于心脑血管二次赔重要性,如果还有不懂得朋友,不如看看下文对其的具体分析,更能全面了解相关情况:

《「心脑血管二次赔」有多重要?一文告诉你》baoxian.2239.com

《「心脑血管二次赔」有多重要?一文告诉你》baoxian.2239.com

整体分析不难发现,中国人寿跟新华保险虽然是口碑很好的保险公司,但是其公司旗下卖爆的康宁保2021版C款跟健康无忧D1反而平平无奇,学姐觉得大家可以多看看其他产品了。

想要购买重疾险的话,建议选择保障内容较全面的产品入手。

学姐为大家准备了一份重疾险榜单,快点击下方链接吧:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

今天的测评内容就是这些,更多精彩内容我们下期再见!

以上就是我对 "新华的重疾险比国寿安全吗"的图文回答,望采纳!