先回答题主的问题,首先,意外险和寿险的身故保障是有细微的差别的;

其次,某些情况下的意外医疗是难以利用医疗险报销的,反而意外险能赔付。

所以,买了医疗险和寿险的情况下,也不要忘记配置上意外险。

下面学姐就大家详细说说具体内容吧~感兴趣的朋友千万别走开!

本文会涉及较多保险术语,可以先看这篇文章补补课哦:

超全!你想知道的保险知识都在这baoxian.2239.com

超全!你想知道的保险知识都在这baoxian.2239.com

本文重点:

>>意外险、医疗险、寿险是什么?

>>买了医疗险和寿险,还要买意外险吗?

>>学姐总结

一、意外险、医疗险、寿险是什么?

意外险

意外险的保障责任一般有三种:意外身故、意外伤残、意外医疗。

其中意外身故/伤残,属于给付型保障,也就是说,倘若被保人因意外伤害而身故/伤残,保险公司会直接赔付一笔保险金。

意外医疗属于报销型保障,被保人因意外伤害而产生的医疗费用,在合同约定的赔付范围内保险公司可以予以报销。

值得注意的一点是,意外险承保的风险是意外伤害。

而保险公司对意外伤害的定义,和我们认为的意外伤害定义有所不同,必须要符合以下条件:

“外来的、突发的、非本意、非疾病的”的客观事件。

像我们熟知的猝死,实际上是由于疾病引起的身故,是属于疾病身故类型,所以意外险是不保障的。

医疗险

医疗险,属于报销型保险,凭看病的发票给保险公司报销,看病实际花费多少,保险公司就赔付多少。

目前,常见的医疗险有百万医疗险、防癌医疗险、小额医疗险、高端医疗险等。

而百万医疗险,凭借着其“保费低、保额高”的特点,最受大众欢迎。

百万医疗险:主要针对重大疾病,一年仅需几百元的保费,就能换取几百万元的报销额度,性价比非常高,通常会设置一万元左右的免赔额。

想买百万医疗险不知道哪款好?别急,学姐都整理好了:

十大百万医疗险排名新鲜出炉!baoxian.2239.com

十大百万医疗险排名新鲜出炉!baoxian.2239.com

寿险

是保障形态最简单一种保险,在保障期限内,被保人身故或全残保险公司就赔钱。

根据保障期限,寿险可分为定期寿险和终身寿险

终身寿险保费昂贵,功能更侧重于财富传承,适合需要财富传承人群配置。

定期寿险保险费平价,主要的作用是防止家庭经济支柱倒下导致家庭难以维持日常生活,性价比高,更适合大众人群配置。

定期寿险怎么挑?看着三点就可以了:

定期寿险是什么?适合哪些人买?你想知道的都在这里!baoxian.2239.com

定期寿险是什么?适合哪些人买?你想知道的都在这里!baoxian.2239.com

看到这里,相信大家对这三个险种有了基本的认识了,那么买了医疗险和寿险,还要买意外险吗?下面学姐和大家详细分析~

二、买了医疗险和寿险,还要买意外险吗?

1、医疗保障对比

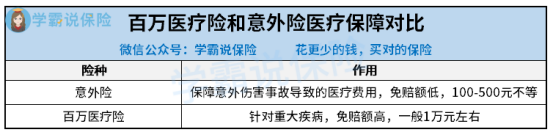

由保障图可以看到,虽然意外险和百万医疗险都有医疗保障,但是两者的保障范围是完全不同的。

意外险注意针对的是意外事故导致的医疗费用;而百万医疗险主要针对的则是重大疾病。

另外,两者都会设置一定的免赔额,但是设置的门槛会有所不同。

什么是免赔额呢?

免赔额,顾名思义就是保险公司不予赔付的额度,而这里指的不予赔付,分为了两个方面:

①自费的医疗费用没有超过免赔额,不予赔付。

②自费的医疗费用超过了免赔额,赔付金额=(医疗费用-免赔额)*报销比例。

举个例子:

像轻度烫伤,是生活中很常见的意外伤害,治疗的费用在几百元到上千元不等。

类似这种情况下,产生的医疗费用没有高于百万医疗险的免赔额,就无法利用百万医疗险报销了。

而轻度烫伤属于意外伤害事故,并且产生医疗费用超过了免赔额,那么就能利用意外险报销产生的医疗费用。

2、身故保障对比

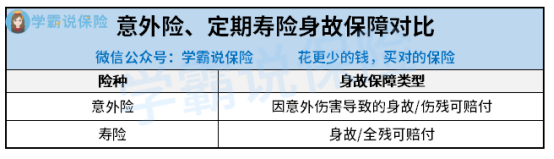

由保障图可以看到,意外险和寿险对身故的保障是有细微的差别的:

意外险仅保障因意外伤害的身故/伤残,不保全残;

寿险保障身故/全残,伤残不保。

如果只配置了寿险,无疑在身故保障上是存在一定的风险缺口的,所以学姐建议寿险也最好配置上。

并且意外险和寿险在身故保障的赔付,在一定情况下是不冲突的。

举个例子:

倘若小王配置了保额都为50万的意外险、寿险。

在保障期限内,小王因意外不幸身故了,符合了意外险、定期寿险的赔付标准,那么小王的家人就能得到一共100万的赔付金。

三、学姐总结

不难看出,上述三个险种的保障内容虽然有所重叠,但是在一定程度上并不冲突。

所以学姐建议,配置了医疗险和寿险,也不要忘记配置意外险。

并且意外险门槛低、保费便宜,一般几十块甚至几百元就能买到几十万的保额,性价比非常的高!

预算不足的人群也适合配置~

贴心的学姐也整理了一份意外险榜单,感兴趣的朋友戳:

2021年,最值得买的意外险都在这里了baoxian.2239.com

2021年,最值得买的意外险都在这里了baoxian.2239.com

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!