人这一辈子罹患重疾的概率为72%,而一次重疾的治疗费用至少在30万元以上。所以,配置一份重疾险来转移大病风险是十分有必要的。

那么,题主所列举的这四款重疾险究竟要怎么选择呢?不妨听学姐来详细对比分析一下这几款产品的保障内容,相信对比完之后大家会有新发现。

本文重点:

这四款重疾险保障内容谁更优秀?

投保重疾险时要选哪一款?

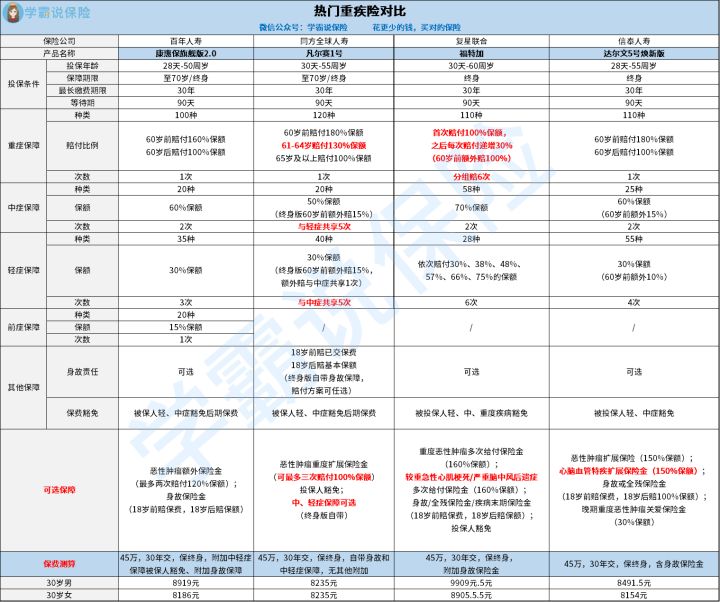

一、这四款重疾险保障内容谁更优秀?题主说的这四款重疾险,学姐之前有做过产品对比测评,可以看图:

通过分析四款产品的保障内容,我们不难得出这些结论:

1.投保条件中,常青树多倍2.0版最宽松

在四款重疾险中,只有常青树多倍2.0版的承保范围是0-55周岁,其余三款都要求18岁以上才能投保。且它的等待期也只有90天,同样也达到了优秀水准。

2.从保障内容来看,常青树多倍2.0版最全面

常青树多倍2.0版对重疾、中症、轻症、身故、全残均有保障,且还自带了被保人豁免责任。而其他三款重疾险都缺失中症保障、被保人豁免保障也需要另外加钱选择,

3.其他可选保障方面,全佑惠享最丰富

全佑惠享的保障内容中包含重疾多次赔和恶性肿瘤多次赔责任可选,恶性肿瘤不仅发病率高,复发率也高,它的二次赔付有多重要就不用学姐再多说了吧?想了解的朋友也可以看看这篇文章:

「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!baoxian.2239.com

「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!baoxian.2239.com

另除了可选择投、被保人保费豁免外,由于它能附加长期意外险,所以还可选择意外伤害双倍赔责任。同属友邦公司的欣悦一生成人版2019的可选保障也较为丰富,另外二款重疾险这方面就稍显逊色。

4.赔付力度对比,华夏和友邦较大方

华夏人寿的常青树多倍2.0版对重疾最多可分组赔6次,每次赔付100%保额,另外还有两次50%保额的中症赔付。

而友邦保险在轻症赔付上也格外花心思,全佑惠享可对轻症赔付6次,且有两次的赔付比例达到了50%;欣悦一生的轻症赔付构成则为3次20%保额+4次30%保额。这赔付力度都是不错了的。

5.性价比pk,常青树多倍2.0版性价比最高,友邦保费最贵

常青树多倍2.0版内容最为丰富,且选择20年缴费的每年保额为12235元(30岁男),而对比友邦家两款保险,最贵的每年保费居然接近一万五了,这还是在不选重疾多次赔和癌症多次赔责任的情况下。这性价比真心有点低了。

二、投保重疾险时要选哪一款?经过一番对比,大家应该也都心中有数。这四款重疾险中,常青树多倍2.0版的保障内容最丰富,性价比确实最高。但是,其实这款产品也有不少缺陷,比如:缺少前症保障、没有癌症二次赔和心脑血管二次赔等责任可选、最长缴费期限太短……之所以在这里显得“优秀”,无非是矮子里面挑高个儿罢了。而且这四款产品都是旧定义重疾险,经过今年的重疾新规调整已经全部下架了。

那到底应该怎么办呢?

别慌!学姐帮你花最少的钱获得最全面的保障。来看看这几款超级优秀的新定义重疾险选手:

怎么样?是不是眼前一亮!而且这些宝贝比起前面四款的共同特点就是:保障更全、保费更低、缴费期限更长、赔付力度更大。

只要符合你的保障需求,这几款基本可以盲入,不亏!至于具体要选哪一款,学姐这里也有几个小建议:

1. 注重前症保障的朋友——选康惠保旗舰版2.0

前症责任目前还没有被普遍纳入重疾险基础保障范围中,所以市面上带前症保障的产品也不多。而康惠保系列一直延续了保留前症保障这个优秀的传统,这一点很贴心。

增加前症保障的好处就在于可以最大程度上将重疾扼杀在摇篮中,不给它演变成大病的机会。想详细了解前症可以看这篇文章:

见了【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

见了【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

2. 看中赔付力度——选福特加重大疾病保险

复星联合这次可真是大手笔,6次重疾分组赔付,首次赔付100%,随后每次赔付增加30%,且若60岁前确诊还能额外赔100%。中症赔付比例也达到了70%,轻症6次递增赔付,最高比例可达75%。这赔付组合搭配起来,真的牛!

3. 关注恶性肿瘤和心脑血管疾病保障——选达尔文5号焕新版

若想重点防范这二类高发重疾,或者家族群中有此类疾病史,达尔文5号焕新版对这二类疾病设立的150%保额的扩展金责任或许是你的菜。而且还有晚期重度恶性肿瘤关爱保险金责任可选,全方位保障恶性肿瘤和心脑血管疾病。

心脑血管二次赔责任有多有用,看看这里就知道了:

「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?baoxian.2239.com

「心脑血管二次赔」实用性如何,买重疾险时有必要附加吗?baoxian.2239.com

4. 喜欢DIY个性化保障方案——选凡尔赛1号

除可以自主选择保障期限、缴费期限、身故责任等基础保障外,投保人还可以选择是否需要轻、中症保障,你只花2千块选一个重疾责任都可以!且这款产品的保障力度也相当能打,中、轻症出险还共享5次赔付,灵活度赛高!

介绍了这么多,希望能帮助大家选到适合自己的重疾险!这四款产品的详细测评学姐也将放在文章末尾,需要的小伙伴自取哦~