不知是哪个小伙伴,最近一直在后台叨叨,让学姐做一波前海人寿和生命人寿的测评。对此学姐表示……emmmm?都说过多少次买保险看产品不看公司啦,不听话的小孩子罚抄学姐经典语录100次!

当然,话不能说绝了,保险公司对消费者理赔还是会有一丢丢影响的。至于保险公司怎么选,选大公司还是小公司,小伙伴们可以看看这篇攻略:

买保险,到底是大公司还是小公司好?baoxian.2239.com

买保险,到底是大公司还是小公司好?baoxian.2239.com

言归正传,让我们开始分析今天的两位重量嘉宾吧~

一、前海人寿和生命人寿对比

二、重疾险该怎么买

一、前海人寿和生命人寿对比1.企业发展背景

前海人寿:前海人寿成立于2012年,总部位于深圳,是首家总部位于深圳前海蛇口自贸区的全国性金融保险机构,注册资本85亿元。2017年,前海人寿进入中国企业500强榜单,排名第335位,同时在中国服务业企业500强中排名第130位。经营范围囊括人寿保险、健康保险、意外伤害保险等各类人身保险业务。

生命人寿:生命人寿成立于2001年,是一家国际化股份制专业寿险公司。2008年3月,公司总部由上海南迁,落户深圳。公司拥有超过10万名员工,总资产接近500亿元,注册资本金达到73.32亿元。

2.偿付能力分析

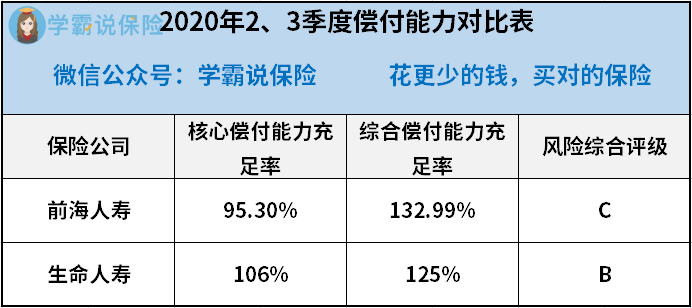

保险公司靠谱不靠谱,不是靠打广告打代理人经纪人战争扯牛皮吹出来的,是靠偿付能力、理赔效率、投诉率等具体数据撑起来的。现在我们来看看两家公司各自的偿付能力,具体的数据学姐已经整理成表格啦,各位看官记得动手保存哪~

根据2021年1月下发的《保险公司偿付能力管理规定》要求,保险公司偿付能力需要同时符合“核心偿付能力充足率不低于50%”、“综合偿付能力充足率不低于100%”,以及“风险综合评级在B类及以上”三个要求。不符合上述任意一项要求的,均为偿付能力不达标公司。

从表格我们可以看出,无论是前海人寿还是生命人寿,他们的核心偿付能力充足率和综合偿付能力充足率都在银保监会的规定之上,小伙伴大可不必担心它们拿不出钱来理赔!

同时我们也能看到前海人寿的风险综合评级为C,是不达标的。但小伙伴们别急着下定论,前海人寿风险综合评级不高主要是因为公司操作风险得分较低。操作风险本身具有多样性与复杂性的特征,但主要由内部因素特别是管理缺陷引起,只要完善内部管理体系,合理规范员工操作基本就没有问题啦。

听完学姐这么一说,大家该明白了吧,其实前海人寿和生命人寿的差别不大,体量相当,偿付能力也相近,不管选择哪家公司都不亏哦。所以,与其纠结选哪家公司,我们还是来看看该怎么选产品吧。

二、重疾险该怎么买1.保额依实际情况出发

重疾保额的选择是一个相对灵活、个人化的事儿,需要同时考虑治疗备用金和个人3~5年的收入。

患了重大疾病后,往往需要3~5年的恢复期。在这期间万一被保险人不能回到工作岗位,家庭的很大一部分经济来源就断了。并且,后续的治疗、营养品支出,也会给家庭财政造成较大负担。

学姐觉着吧,重疾保额治疗备用金+3~5年收入=20~50万是比较理想的。具体保额确定还是要根据家庭实际情况来决定。

如果经济条件有限,可以选择提供“加保”服务的重疾险,方便日后个人条件红红火火起来时加保。

2.等待期越短越好

等待期指的是购买保险后到保险正式开始生效的时间,用以甄别患病投保的情况。

一般来说,优秀的重疾险等待期为90天,也有部分产品等待期是180天。消费者在购买时一定要慎重考虑那些拥有漫长等待期的产品,毕竟你不知道究竟疾病跑得快,还是日子跑得快。

等待期内出险保险公司就不赔了?不懂可是要吃大亏的!baoxian.2239.com

等待期内出险保险公司就不赔了?不懂可是要吃大亏的!baoxian.2239.com

3.优先选择终身保障、身故保障

定期重疾险往往只能保障到70/80周岁,但随着现代医疗的飞速发展,人类对疾病的了解越来越深,治疗手段越来越丰富高效,人类的平均寿命也得到了显著提升。只保障到70或者80周岁的重疾险显然是不够的,因为70/80岁恰恰是最需要保障的时候,若是在这个节骨眼上成了“裸奔”,疾病来的时候可是会伴随天价医疗费用。

所以,在能有所选择的情况下,学姐建议优先选择带有终身保障的重疾险,给高龄老人恰当的保障。

另外,部分重疾险只有在达到特病理例阶段才能赔付。假如疾病来得过于突然,病理还未到达理赔阶段被保险人就不幸身故,保险公司是一分钱也不会掏的。

拥有身故保障的重疾险(即储蓄型重疾险)则包含身故赔付,不用担心花出去的钱白白浪费。

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

4.包含高发轻症理赔

重疾尽管发病率高,价格高昂,但也不是疾病的全部。如果重疾险能在被保险人患轻症疾病时也一展拳脚,那无疑会在相当一部分程度上减轻家庭负担。

但重疾险里的轻症也不是越多越好哦!

重疾险的轻症数量是不是越多越好?baoxian.2239.com

重疾险的轻症数量是不是越多越好?baoxian.2239.com