中国人寿的理财保险靠不靠谱,和银行比比就知道了。

理财保险之所以被称为理财保险,是因为有收益。我们把理财保险的收益率给计算出来,然后和银行利率或者其他理财产品利率对比不就好了。

如果说我买了一份理财险,它的年收益率只有1.5%,还不如银行3.5%的年收益率,那我还买它干甚?

下面,我们以中国人寿的鸿福至尊年金险(分红型)为例来分析分析:

买了国寿「鸿福至尊」能领多少钱?baoxian.2239.com

买了国寿「鸿福至尊」能领多少钱?baoxian.2239.com

鸿福至尊的收益来源于四部分:生存金、特别生存金、满期保险金和分红。除此之外,鸿福至尊还有个万能账户,如果你不领取这些生存金或者分红,那这些钱会自动进入万能账户实现增值。

具体的保障收益看下图:

1、年金(生存金)

第一年保险合同约定返还两笔生存金,一个是年金,每年返还保费的12%;另一个是特别生存金,保单第一年度按照100%基本保额返还。

2、满期生存金

买了鸿福至尊,20年保险期满之后将退还已交保费,性质就像买了份终身保险然后中途退保一样,没什么亮点可言。

别的分红险满期生存金都是有福利的,比如已交保费*110%或者已交保费+基本保额*20%,而鸿福至尊比较扣,啥都没有。

3、分红

就是保险公司把自己的可分配盈余分给你一点,听起来是不是感觉赚大了?别急着高兴,分红可是有讲究的。

保险公司的红利,主要来源于三方面:死利差、利益差和费益(感兴趣的小伙伴可自行搜索各自的含义)。

分红险的红利收益与保险公司的实际经营额是相匹配的,上不封顶,但是也可能没有红利。

而且就算保险公司盈利了,保户能拿多少钱也是保险公司说了算,因为保险公司的盈利和分配方式都是不透明的,完全是它们自己说了算,所以在分红问题上,保险公司既是“运动员”,也是“裁判员”。

了解完具体收益方式和金额后,下面我们来计算一下鸿福至尊的收益率。

根据鸿福至尊的几个收益方式,我们计算的收益率主要有三个:内部收益率(IRR)、万能账户收益率和分红。

1、内部收益率(IRR)

IRR(内部收益率)相当于银行的年利率,只是它是用来计算投资收益的。具体是什么意思呢?我举个例子。

比如说,你有50万,你把这笔钱存到银行,银行每年给你4%的年利率。但你现在拿着这50万进行了投资:你第一投了XX项目,投了30万,第二年又投了20万,第三年项目开始盈利,赚了30万,第四年赚了30万,第五年赚了10万,第六年赚了10万。

我们除去成本50万,可以得出,在这6年时间内,你总计盈利30万。那这5年平均每年的收益率是多少?就可以通过IRR计算得出。

通过IRR,你能算出此次投资的年收益率,然后对比银行(或者其他理财产品)年收益率,就知道哪款产品收益高,哪款产品低了。

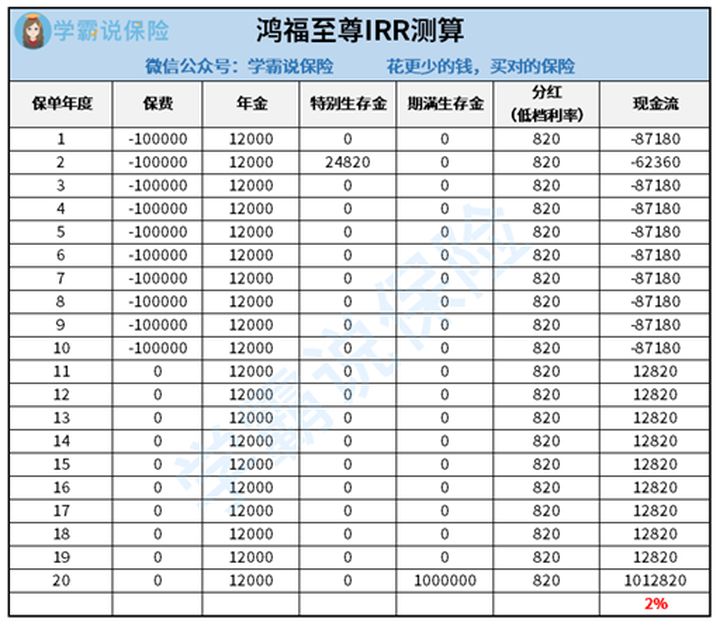

以30岁男性,10年交,年交保费10万为例,基本保额为24820元,鸿福至尊的内部收益率为2%,具体测算如下:

也就是说:我们把100万存到保险公司,存了差不多10年,保险公司只给我们2%的年利率。

我不说把这100万存到地方银行,我就是把这100万存到大银行(中国银行、农行等),这笔存款的年利率起码得4%(如果存到地方银行,可能会高达5%)。

鸿福至尊连银行都打不过,还拿什么和同类型的年金险竞争:

2、万能账户的收益率

万能账户一般有三个收益利率:保底收益率、中档收益率和高档收益率。除此之外还有一个保险公司的实际结算利率。

保底收益率就是保证的最低收益率,不管保险公司经营状况怎么样,它每年给你的利率不会低于保底利率;

中档收益率和高档收益率是理想状态下,账户的年收益率能到多少,这两个收益率参考意义不大,只是拿来忽悠人的。

最常见的就是推销人员说的:“这款产品收益率高达6%—10%!”要是真的有这么高的收益率,那别人还玩儿什么股票和基金,所有人都一起买年金险好了。

实际结算利率是不固定的,具体需要看保险公司公布的数据,每个保险公司每个月都会公布一次结算利率。

所以说,看万能账户,我们只需看两个收益率:保底收益率和实际结算利率。

鸿福至尊的年金账户有两个:国寿鑫账户年金保险(万能型)惠享版/卓越版,账户的保底利率为2.5%,不算高。两账户的结算利率也都是呈下降趋势,具体如下:

其实每个万能账户刚推出时,结算利率都非常高,差不多在5%左右,但随着时间的推移,结算利率是会下降的,最终会稳定在3%—4%左右。

所以说我们在看万能账户的结算利率时,要把时间线拉长一点,如果是新推出的万能账户,我们可以找这家保险公司推出的其他万能账户,然后看一下这家保险公司的万能账户的平均结算利率是多少,好让心里要有个底。

二、总结不管是普通的年金险还是分红险,我都不建议大家,因为里面的猫腻太多,远不止我说的收益率对比这么简单:

为什么分红险投诉那么高?揭秘分红险的神秘面纱baoxian.2239.com

为什么分红险投诉那么高?揭秘分红险的神秘面纱baoxian.2239.com

俗话说“羊毛出在羊身上”,保险公司那么精明,是不可能让大家占到便宜的,既有保障又有高收益?哪有那么好的事。以后大家看到这些分红险或者年金险,乐呵乐呵就行,别真的头脑一热买上了。