自打市面上预定利率为4.025%的年金险陆续下架后,增额终身寿险成为了理财险的新宠。

乍一听增额终身寿险,很多人觉得只有人去世了才会赔,但它的作用跟年金险一样,甚至在某种程度上比年金险更为优秀。

对很多人而言,增额终身寿险这个概念比较新颖,接下来咱们就来盘一盘增额终身寿险到底是个啥,有哪些优缺点?

赶时间的可以先看看这篇文章:

既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?baoxian.2239.com

既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?baoxian.2239.com

>>增额终身寿险是什么?优缺点有哪些?

>>增额终身寿险适合哪些人购买?

一、增额终身寿险是什么?优缺点有哪些?什么是增额终身寿险?这里有一个关键词增额。

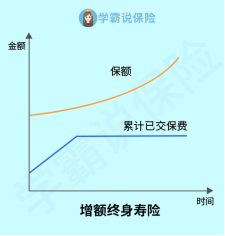

而增额就是在保费恒定的情况下,就是保额会增长,时间越长,保额越高。随着时间的增长与金额的不断积累,财富会变得越来越大。

那增额终身寿险有哪些优缺点呢?下面学姐就位大家做个详细分析:

1、增额终身寿险的优点:

(1)增额终身寿险兼顾保障与收益

增额终身寿险产品本质属性是寿险保障,保障期是终身,保费恒定,身故赔付的保额会随着年限的增长而逐年复利递增。

也就是说,在满足基本保障的前提下,保额的增值可以在一定程度上抵御通货膨胀。

除了保额不是恒定的,与传统寿险还有一点不同的是,它具备高现金价值,现金价值就是我们赚到的钱。

投保增额终身寿险,其实相当于是在保险公司开一个身故保障+储蓄账户,把钱放在里面以固定利率增长,要用的时候再领取。

比如市面上一直比较火热的守护神终身寿险,最近又推出了升级版守护神2.0,这款产品的收益也是相当可观:

爱心人寿守护神2.0终身寿全新升级,算完真实收益我震惊了!baoxian.2239.com

爱心人寿守护神2.0终身寿全新升级,算完真实收益我震惊了!baoxian.2239.com

(2)增额终身寿险资产安全

增额终身寿险的所有保险利益都是写进合同中,具备安全、保值、增值的功能。

并且保监会对人寿类保险公司有严格的监管,不允许相关保险公司破产倒闭,及时被依法撤销或破产,也会由保监会指定其他保险公司接收转让。

所以大家完全不用担心买了增额终身寿险会出现保险公司拿钱跑路的情况。

(3)增额终身寿险取用灵活

增额终身寿险通常有两种提取资金的方法:

第一种可以通过减保领取现金价值的方式来实现资金的自由支取。

第二种是通过保单贷款的方式,一些产品可以贷款保单现金价值的80%,有利于缓解经济负担。

一般寿险保费较高,灵活取用资金可以有效的应对生活中各种情况,例如孩子教育、婚嫁、养老等。

2、增额终身寿险的缺点:

增额终身寿险与传统寿险不同,传统终身寿险作为养老,可以终身领取养老金,年纪较大离世,可以完美实现风险对冲和资产传承。

增额终身寿险作为养老是不能终身领取的,现金价值领完后就没得领了。

除此以外,增额终身寿还有一些细节要特别留意,具体内容戳这篇文章即可查看:

不搞懂增额终身寿险背后的门道,先别急着入手!baoxian.2239.com

不搞懂增额终身寿险背后的门道,先别急着入手!baoxian.2239.com

1、已经做好健康保障配置的人群

这类指的是像重疾险、医疗险、寿险等【刚需】产品。无论如何我们先要将这部分健康风险覆盖。

因为这些风险将是对我们的家庭冲击最大的,风险都还未完全覆盖,确切的说是不建议先开始考虑理财收益类产品的。

2、想给父母做长远打算的父母

如果想单独给孩子指定留下一笔收益可观的教育金或者婚嫁金,靠储蓄存款必然是很难跑赢通货膨胀,放在别的理财渠道又担心不安全?

那增额终身寿险的特点就会体现出来:安全、收益可观。

保单持续增长的现金价值,可以同时满足财富管理和风险保障的双重需求。

3、想提前做好养老规划的人

养老的提前规划往往决定了我们后半生的生活质量,而我们依然可以通过增额终身寿产品灵活减保的方式。

提前储蓄养老资金,在需要的时候持续领取养老金,安享更加优质的晚年生活,尽量减轻孩子的负担。

4、有资产配置需求的人群

如果资产账户中只有一种资产,而且风险比较高,资产表现的波动性往往比较大。处在市场低位时,往往流动性较差,即使需要用钱也不敢随意取出。

所以在投资组合中,需要配置底层无风险资产作为安全垫,对抗潜在的亏损风险。而可以锁定终身利率的增额终身寿则可以成为让家庭资产增长的利器。

5、有财富传承需求的人群

由于增额终身寿险保单的资产属于投保人,投保人对其有绝对控制权。

所以在实际生活中,可以起到债务隔离、资产传承、婚姻财富规划、税务筹划等作用,很适合被高净值人群用于财富传承和资产规划。

时间,真的是我们最宝贵的财富,短期不起眼的收益,长期复利,给我们带来的是确定的可观现金流。

如果没有规划,如果不存钱,如果是月光族,未来不会慌吗?

一年存几万,对很多人来说不是难事,未来给到你的可能是几百万,但如果你不强制储蓄,不选择合适的产品,一味追求高收益,未来可能真的连几万都没有。

所以如果你属于以上条件,那么投保增额终身寿就再适合不过了,学姐为大家整理了市面上热销的高性价比增额终身寿产品,有需要的朋友不妨看看:

十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!baoxian.2239.com

十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!baoxian.2239.com

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!