买保险最忌讳的就是冲动消费,但事实上确实有很多人都是在业务员的推销下,一时兴起,没有做好功课就投保了,等到意识到保单不适合自己时却为时已晚。

在犹豫期内退保还好说,只损失十几块的工本费,如果过了犹豫期再退保,那损失可就惨重了,往往交了几万的保费却只能退回几千,退保想要减少损失,可以先看看这份退保攻略:

「保险退保」怎么退,退保能退多少,如何降低退保损失?baoxian.2239.com

「保险退保」怎么退,退保能退多少,如何降低退保损失?baoxian.2239.com

本文重点:

一、退保能退多少钱?

二、什么情况需要退保?

三、怎么减少退保损失?

一、退保能退多少钱?

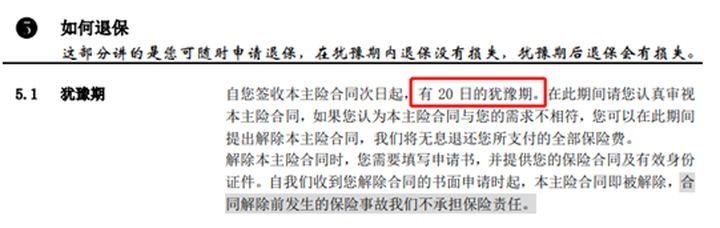

大多数长期险产品都会设有一个犹豫期,一般为10-20天, 保险合同中通常是这样规定的:

1、犹豫期内退保

在犹豫期内,想退保就退保,保险公司扣除工本费之后退还所交保费。

2、犹豫期后退保

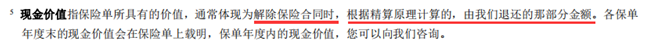

在犹豫期后退保,退保损失可就惨重了,因为只退现金价值。

现金价值也称为退保价值,就是退保的时候实实在在能拿到我们手上的那部分金额:

每份保单的现金价值都不同,在保险合同上可清楚看到该年度现金价值多少钱,也就是说,能退回多少,还需要看保单上的现金价值,已交保费年限越短,现金价值越少,往后每年递增,如果刚投保就退保,就会出现交了上万的保费,只退回几百的情况,血本无归!

所以,在买保险前就要十分谨慎,这些关键知识点你一定要知道,避坑必读:

买保险之前,一定要先搞清楚这些关键知识点!baoxian.2239.com

买保险之前,一定要先搞清楚这些关键知识点!baoxian.2239.com

二、什么情况需要退保?

一般情况下是不建议退保的,毕竟犹豫期后退保不仅经济损失大,还会失去保障,不过如果存在以下这些情况可以考虑退保:

1、买错了保险产品

不同人的风险保障需求不同,所以需要的保险产品也不同。

有些业务员一心只想推销高佣产品,并不会为客户量身定制地推荐保险产品,这也就导致很多保险小白在不了解保险产品的情况下,稀里糊涂的就买了一份不适合自己的保险。

举个栗子:

你想买一份重疾险或医疗险做好健康保障,但是业务员却为你推荐了一份捆绑重疾、医疗保障销售的终身寿险,保费奇高,但是你真正需要的健康保障却不够全面,缺斤少两,保额也不够充足;或者是,你想买份纯保障型的保险,但是却买成了理财险,钱都投入到理财险里,没钱再买保障型保险了......

这些情况都是比较常见的买错保险产品的情况,在这种情况下,可以考虑及时止损,重新配置一份适合自己的保险。

学姐整理了国内最热门的保障型产品对比表,包括重疾险、医疗险、意外险、寿险,有需要的朋友赶紧收藏:

全国热门的136款重疾险对比表baoxian.2239.com

全国热门的136款重疾险对比表baoxian.2239.com

2、保费支出不合理

在选择保险产品的同时,保费的花销也是需要重点考虑的因素,买保险需要量力而行,如果保费支出过多成为了负担,确实需要考虑退保。

对一般家庭来说,每年的保费支出最好不要超过家庭年收入的20%,如果让买保险成为家庭经济负担,那并不是理智的保险行为。

因为每个家庭的经济条件不同,所以合理的预算应该根据家庭实际状况来制定,学姐根据不同投保预算配置了三套家庭保险方案,包括基础型、保障型、完善型,不知道如何合理配置保险的朋友可以参考看看:

三、怎么减少退保损失?

1、销售误导

如果业务员存在销售误导行为,且有证据对此进行证明的话,是能够减少退保损失的。

销售误导包括3种情况:业务员对公司隐瞒被保人身体健康情况、业务员代签名或代写健康告知、业务员夸大保险责任和保险收益,诱导消费者投保,如果有以上3种情况,可以联系保险公司协商解除合同或者是拨打银保监会消费者维权投诉热线进行反馈。

2、减额交清

如果你觉得退保太亏,又想继续保障,也可以选择减额交清这种方式。

减额交清指的是投保人申请将保额降低,把之前已缴纳的保费或现金价值充当以后的保费,后续不用再交保费,保单依然有效。它是比退保更划算的一种方式,可以减少经济损失,但并不是所有保险产品都支持减额交清,具体规定可以看保单条款或咨询保险公司。

最后,如果确定要退保,建议先投保一份新的保险,不要“裸奔”,因为保险一般都有等待期,最好在等待期过了再退保,这样可以保证新旧保单过渡期间也是有保障的。

如果怕买错保险的话,可以看看这份购买攻略,一文教你避开保险的坑: