随着重疾新规的落地,“旧时代”的产品都要逐一下架,百年人寿康惠保系列也注定在新规上线前停售。而康惠保3.0很大概率会在康惠保2.0停售后推出,按既往情况,大概率也是由百年人寿承保。

没意外的话,康惠保3.0是在康惠保2.0的基础上进行升级,下面先来回顾下康惠保2.0这款产品的亮点以及哪些地方还有升级空间!

先给大家一份福利榜单:

康惠保2.0与136款热门重疾险对比表baoxian.2239.com

康惠保2.0与136款热门重疾险对比表baoxian.2239.com

康惠保3.0升级前的康惠保2.0怎么样?

预测:康惠保3.0在这些方面更优秀!

想要知道康惠保3.0的保障如何,可以先从其前身康惠保2.0入手,话不多说,上图:

康惠保2.0作为康惠保3.0的前身,保障已经非常全面。提供100种重疾*赔付1次+25种中症*2次+48种轻症*3次保障,自带恶性肿瘤二次赔付,还有最大特色的前症保障,下面来逐一了解下:

1. 高发轻中症覆盖全面

轻中症基本都是在重疾病种中延伸出来的,这些疾病还达不到重疾赔付的标准,但是也要引起重视。轻中症的存在降低了理赔门槛、提高了理赔的概率。

康惠保2.0在25种高发重疾中对应的高发轻中症占了23种,高发轻中症覆盖非常全面,

2. 别无他有前症保障更实用

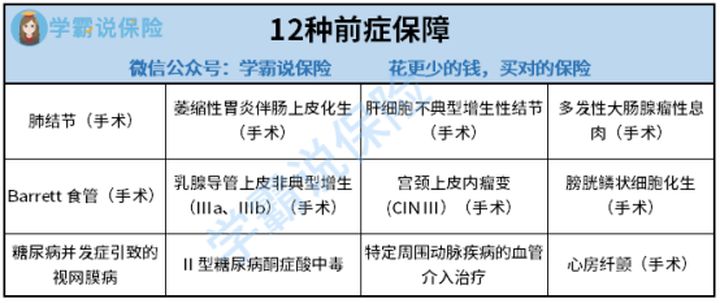

前症保障,官方说法是重大疾病前高风险病的简称,也就是说前症极有可能转变为轻、中、重症。康惠保2.0前症含12种病种,分别如下:

可以看到,肺结节、II型糖尿病丙酮酸中毒、糖尿病并发症引起的视网膜病、心房纤颤等都是非常常见的的疾病,康惠保2.0对这12种前症赔付15%基本保额,在赔付后,还能豁免后续的保费,非常优秀。

先了解前症保障,戳这里,看更多:

见了快停售的【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

见了快停售的【康惠保2.0】都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

3. 自带癌症二次赔

数据显示,癌症患者在接受治疗后的3~5年内复发、转移的概率高达50%以上,康惠保2.0对恶性肿瘤二次赔付比例为120%保额,间隔期仅为3年,非常优秀!

很多人还不了解癌症二次赔的重要性,那么这篇文章必看:

癌症二次赔有必要附加吗?不搞懂这几点小心白花钱!baoxian.2239.com

癌症二次赔有必要附加吗?不搞懂这几点小心白花钱!baoxian.2239.com

4. 赔付比例高

康惠保2.0重疾含额外赔付,60岁前首次确诊重疾可额外赔付60%基本保额,也就是说,买50万保额,最高可赔80万。

60岁是退休年龄,康惠保2.0这样的设定正是加强了退休前的风险保障。赔得越多,一旦罹患重疾可以投入更多的金钱和精力与疾病对抗,也有助于疾病的康复。

5.可选脑血管二次赔

康惠保2.0可选12种特定心脑血管疾病二次赔付,赔付比例120%,间隔期仅为1年,涵盖了急性心肌梗塞、严重冠心病、心肌炎等高发、且易复发的心脑血管疾病。

数据显示,我国脑中风病人出院后第一年的复发率是30%,第五年的复发率高达59%,脑中风病人的复发率与国际平均水平相比要高出1倍!

心脑血管疾病一旦罹患,就得长期进行防控,以防复发。而市面上有些重疾险自带或者可以附加心脑血管二次赔保障,加大保障力度,复发也能赔。

总的来说,作为康惠保3.0的前身——康惠保2.0,保障是相当出色,保障范围广,赔付比例高,那么在新规下的康惠保3.0会有哪些升级点呢?

二、预测:康惠保3.0在这些方面或许会更优秀!1. 等待期

康惠保2.0的等待期为180天,而目前市面上很多重疾险的等待期为90天,比康惠保2.0缩短了一般。等待期越短就能越快获得保障,在这一点康惠保2.0有遗憾,或许康惠保3.0能给我们带来惊喜。

2. 不捆绑癌症二次赔

目前康惠保2.0为必选责任,而市面上很多产品是可以供大家自由选择的,增加了产品的灵活性,康惠保3.0或许会在这点上做优化。

3. 衔接重疾新规

康惠保3.0是重疾新规上线后推出的产品,必然遵循新规守则。

TNM分期为Ⅰ期或更轻分期的甲状腺癌被从原来的重疾列入到轻症理赔。理赔比例断崖式下跌:100%→30%

康惠保3.0在重疾新规的约束下,对早期甲状腺癌患者赔得肯定是少很多的。

除此之外,新规规定“轻度恶性肿瘤、较轻急性心肌梗死、轻度脑中风后遗症”赔付比例不得超过重疾保额的30%,相比康惠保2.0也是少很多。因此,如果想要赔得多,还是建议趁康惠保2.0还没停售赶紧入手!

想要了解重疾新规,建议看这篇文章,对你有不少帮助:

重疾险新规下,重疾险的购买建议!baoxian.2239.com

重疾险新规下,重疾险的购买建议!baoxian.2239.com

不过,康惠保3.0还没有更详细的资料放出,想要继续跟进的话,可以关注学姐,学姐会在收到消息后第一时间分享给大家。

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!